本記事では「ドルコスト平均法」をテーマにメリットだけでなく、デメリットの部分を深掘りします。

非課税制度を活用して「長期・積立・分散投資」を始める投資家が増加。

ドルコスト平均法での積立投資は、相場の平均点を取れる再現性の高い手法と言えるでしょう。

投資手法として「最強」、「最適」など高く評価する投資家も存在。

一方、「意味がない」、「儲からない」など酷評する声があるのも事実です。

このため、ドルコスト平均法を始める前にデメリットの部分についても理解しておくのが良いでしょう。

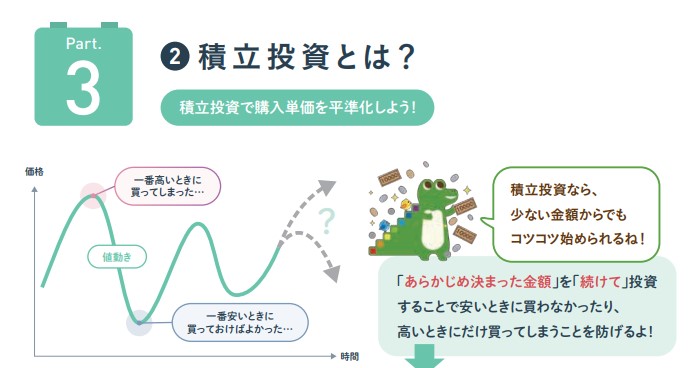

①ドルコスト平均法は毎月定額積立を行う

②買い時を選ばない、ストレスが少ないなど魅力がある

③但し、買い時を選べる投資家には機会損失

④将来的に右肩上がりの相場ではパフォーマンスが劣る

⑤本記事で解説する対策についても検討しよう

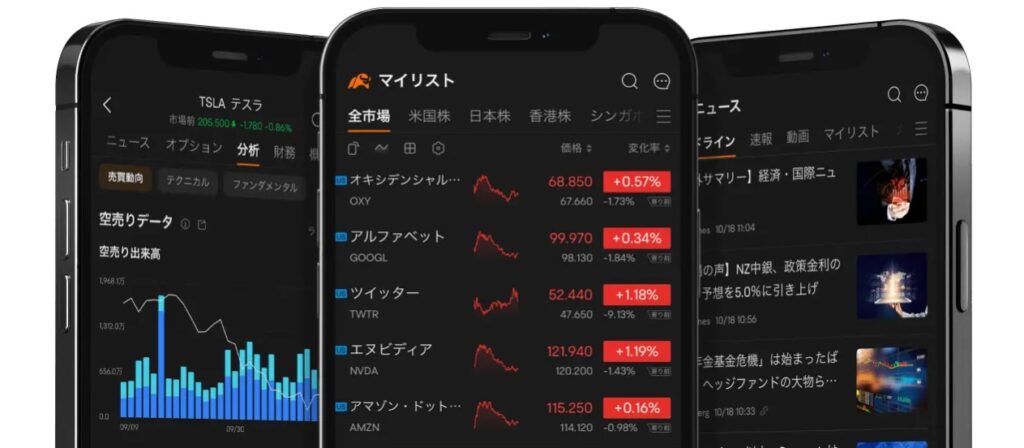

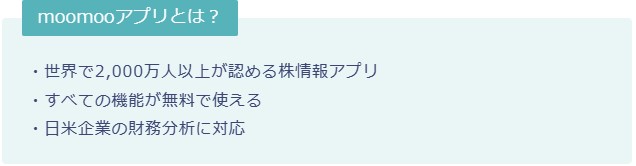

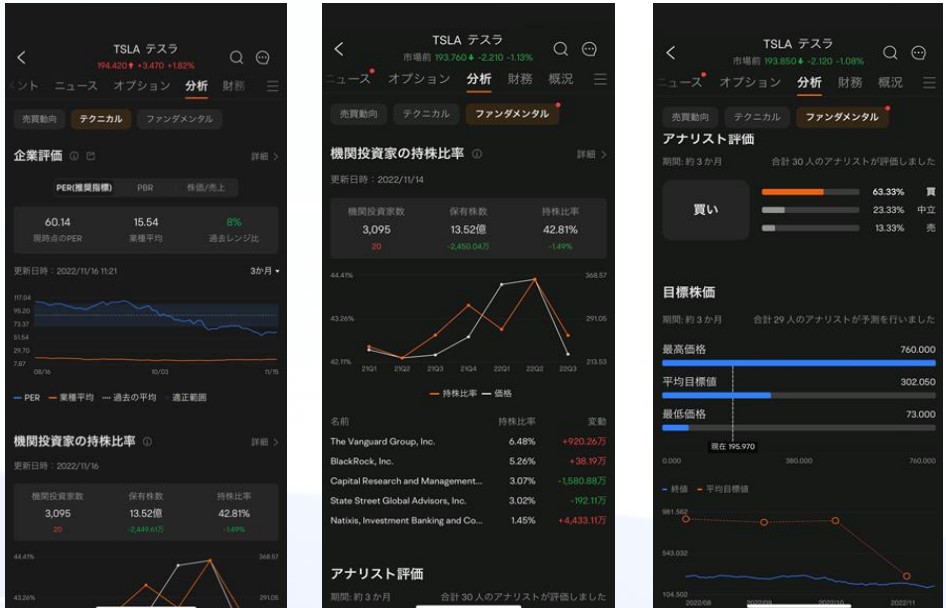

【当サイト推薦】moomoo証券アプリ

企業評価、アナリスト評価をアプリで確認

テクニカルデータやシグナルも無料で閲覧可能(新たな買い時を判断するの最適)

口座開設不要かつ無料で使える金融情報アプリのため、気軽に使用感をチェックしてみよう!

【基本】ドルコスト平均法とは?

まずは、ドルコスト平均法の基本を解説します。

株価が上下する投資商品を一定金額ずつ買い付ける方法

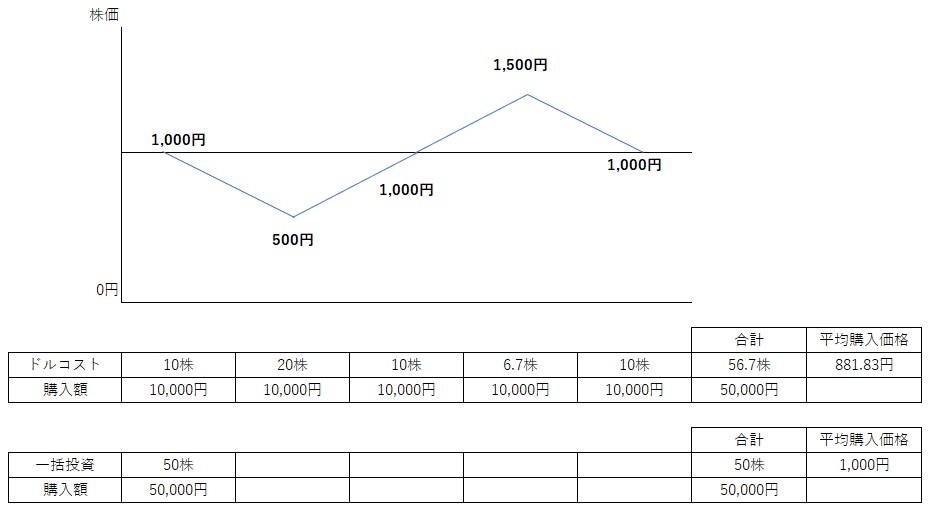

以下、ドルコスト平均法と一括投資を比較した表です。

- ドルコスト:1万円ずつ積立

- 一括投資:5万円一括購入

毎月一定額を積立した場合、株価に応じて購入株数に違いがでる

結果、株価の平準化が図れるためベストな買い時を探す必要がない

これがドルコスト平均法の魅力と言えます。

ドルコスト平均法による積立投資は、金融庁も推奨する投資手法です。

これから投資を始める方におすすめの投資方法と言えるでしょう。

「ドルコスト平均法」4つのメリット

ドルコスト平均法のメリットは以下の通りです。

メリット①相場の平均点を狙える

相場の未来は不確実であり誰にも予測することはできません。

- 株価上昇時:購入できる株数が減少

- 株価下落時:購入できる株数が増加

相場の未来を予測せず、平均点を取ることができるのはドルコスト平均法の強みと言えるでしょう。

メリット②買い時を選ぶ必要がない

ドルコストは「毎日」、「毎月」など一定頻度で購入する方法です。

このため、市況や為替を見ながら買い時を選ぶ必要がありません。

会社員の方など、「情報収集をする時間がない」という方におすすめできる投資手法と言えます。

メリット③不要なストレスを抱える事がない

ドルコスト平均法は高値掴みを回避できるため、不要なストレスを抱えることがありません。

特に、以下のような下落相場では平均単価を抑えることが可能です。

相場状況次第ではあるも、ドルコスト平均法は高値掴みを回避できるのは強みと言えるでしょう。

メリット④少額からスタートできる

投資信託は100円から投資をすることができます。

このため、「毎月5,000円」など少額から無理のない範囲で始めることができるのは強みです。

固定費を削減したお金を活用し、ドルコスト平均法で積立投資を始める方も少なくありません。

こんな魅力のあるドルコスト平均法ですがデメリットも存在します。

「ドルコスト平均法は意味がない」と言われる5つのデメリット

ドルコスト平均法のデメリットは以下の通りです。

デメリット①上昇相場ではパフォーマンスが劣る

ドルコスト平均法の強みはボックス相場で買付単価を下げることができる点です。

但し、右肩上がりの相場では基準価額が上昇を続けます。

上記のようなチャートの場合、一括投資にパフォーマンスが劣る

「ドルコスト平均法は儲からない」、「パフォーマンスが劣る」と言われる理由の1つです。

デメリット②買い時を判断できる投資家には機会損失

正しく買い時を判断できる方にとっては、ドルコスト平均法は機会損失に繋がります。

正しく買い時を判断できる方にとっては、ドルコスト平均法は機会損失に繋がります。

- VIX指数

- ゴールデンクロス

- 長期チャート

など、自信を持って投資判断をできる方は一括投資も検討してみましょう。

但し、市況によっては「買い場が訪れない」ということも考えられます。

また、投資の未来は不確定要素が多く買い時を100%当てることは不可能であるため注意が必要です。

デメリット③高値掴みになる場合もある

ドルコスト平均法は買い時を判断しない投資手法です。

このため、市場がバリエーションとして高値圏で合っても買い向かうことになります。

また、長期的な下落相場では忍耐力が必要です。

以下、リーマンショック時のS&P500のチャート

買ったその場から評価額が減少する中、買い続けるのは精神的に楽ではない

市況次第でドルコスト平均法は忍耐力が求められる点は理解が必要です。

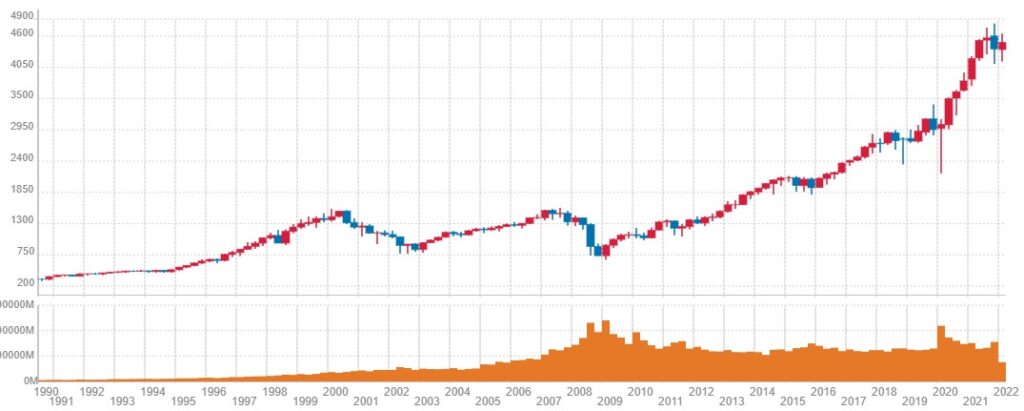

デメリット④長期で上昇を見込むなら一括が優位

以下、S&P500の30年チャートです。

長期的に見ても米国市場は高いパフォーマンスを挙げています。

今後も世界市場の右肩上がりを予測する場合、一括投資の方が複利の恩恵を受け資産を拡大させることができます。

具体的なシミュレーションも確認してみましょう。

- 投資期間:20年

- 投資額:1,000万円

- 期待リターン:年5%

- 投資方法:①1,000万円一括投資、②20年間分散投資

20年後のシミュレーション結果は以下の通り

| 投資方法 | 期待リターン |

|---|---|

| ①一括投資 | 2,653万円 |

| ②分散投資 | 1,712万円 |

同じ投資額で合っても、複利の恩恵により期待リターン差は「941万円」にもなります。

このため、余裕資金がある場合、1日でも早く一括投資をした方がパフォーマンスが高いと言えるでしょう。

但し、あくまで過去のチャートであり分散投資の方がパフォーマンスが上回る可能性も十分にあります。

デメリット⑤取引手数料が高くなる場合がある

ドルコスト平均法は、買付タイミングを分散させる投資手法です。

このため、投資商品によっては取引手数料が高くなる可能性があります。

| 1回目 | 2回目 | 3回目 | 4回目 | |

| 分散投資 | 100円 | 100円 | 100円 | 100円 |

| 一括投資 | 100円 | ー | ー | ー |

自身が投資をする商品の手数料については必ずチェックするようにしましょう。

「ドルコスト平均法儲からない」と言われた場合の3つの対策

ドルコスト平均法を始める場合、以下対策実施しましょう。

- 買付手数料無料の投資商品を購入する

- 暴落時に備えて現金を保有する

- 金融資産を分散させる

対策①買付手数料無料の投資商品を購入する

取引手数料が気になる方は、買付手数料が無料(ノーロード)の投資信託を購入するようにしましょう。

| 信託報酬 | |

| eMAXIS Slim S&P500 | 0.0968%/年 |

| SBI・V・S&P500 | 0.0938%/年 |

| eMAXIS Slim 全世界株式 | 0.1144%/年 |

| SBI・V・全世界株式 | 0.0938%/年 |

| eMAXIS Slim 国内株式 | 0.154%/年 |

| ニッセイ 日経平均 | 0.154%/年 |

すべて買付手数料が無料であり、ドルコスト平均法でも不要なコストが掛かることはありません。

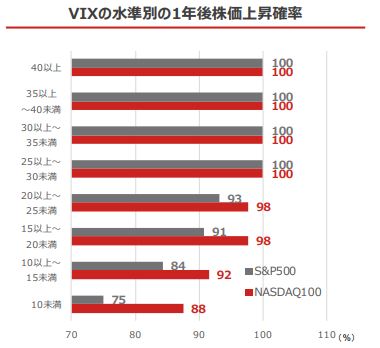

対策②暴落時に備えて現金を保有する

通常時はドルコスト平均法で積立し、市況暴落時に投資額を増加させる方法も検討してみましょう。

このため、現金と投資比率を意識し、暴落時に対応できるようにするのが大切です。

(参考)買い時の指標例は以下の通り

「野村アセットマネジメント」はVIX指数水準別の1年後株価上昇率を発表しています。

(期間:2009年~2021年)

参照: 野村アセットマネジメント

参照: 野村アセットマネジメント

VIX指数が25以上の際「S&P500」及び「NASDAQ100」を購入すれば1年後100%株価が上昇

このため、VIX指数の上昇を参考に一括投資を検討するのも有効な方法と言えるでしょう。

但し、あくまで2009年からのデータであるため取扱いには注意が必要です。

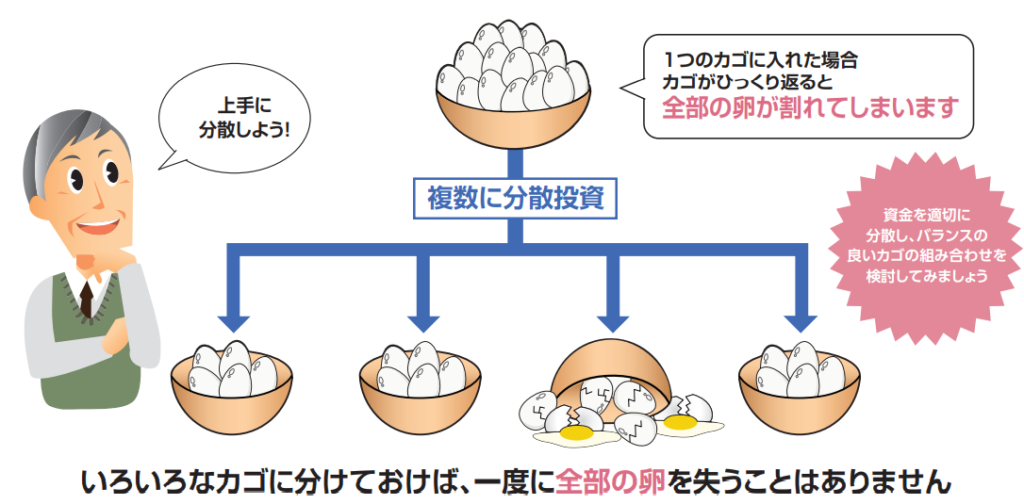

対策③金融資産を分散させる

資産形成においてドルコスト平均法だけでなく、金融資産を分散させるのも大切です。

「卵は1つのカゴに盛るな」という格言があるように、リスク分散を行うことが資産形成には必要不可欠と言えます。

金融庁「金融ガイド」より引用

金融庁「金融ガイド」より引用

- 債券

- 不動産

- 現金

など、投資商品別にリスクとリターンが異なります。

詳しくシミュレーションをしたい方は以下ツールの活用がおすすめです。

「ドルコスト平均法」を検討している方の質問【Q&A】

ドルコスト平均法を検討している方の質問を集めました。

Q1.積立設定は「毎日」、「毎週」、「毎月」どれが良いのか?

投資信託の積立設定は「毎日」、「毎週」、「毎月」など細かく設定することができます。

このため、「どの設定がおすすめなのか?」と気になる方も少なくないでしょう。

結論、損益率には大きな違いはない

投資信託は長期目線の投資をすることが前提であり、日々の買付状況の確認は不要

積立設定は「毎月」で設定しておけば問題ありません。

Q2.ドルコスト平均法のシミュレーションをしたい

将来の資産をシミュレーションしたい方は、株アプリ「トウシカ」を活用してみましょう。

アプリ内で新NISAに特化したシミュレーションが可能です。

新NISAの投資枠を活用した場合の期待リターンを確認することができます。

また、「積立投資の基本」、「個別株のシミュレーション取引」にも対応しているため、投資の勉強にも最適です。

無料で使えるアプリのため、気軽にチャレンジしてみましょう。

Q3.ドルコスト平均法の出口戦略を知りたい

ドルコスト平均法で積立した資金は将来取り崩しを行う必要があります。

- 投資を継続する

- すべて一括売却する

- 一部(定率・定額)売却する

資金に余裕がある場合、投資を継続することが理想です。

但し、定年により収入が途絶えた場合「一括売却」or「一部売却」を選択しましょう。

投資家の多くから取り崩し方法として評価されているのが「定率売却」です。

4%など自身のルールに沿って取り崩しを行えば、複利の恩恵を受けながら資金を確保することができます。

ドルコスト平均法メリット、デメリット【まとめ】

本記事では「ドルコスト平均法」をテーマにメリットだけでなく、デメリットの部分を解説しました。

ドルコスト平均法は「買い時を選ばない」、「ストレスが少ない」などメリットがあります。

但し、将来的に右肩上がりのチャートを形成する場合、パフォーマンスが劣る点は注意が必要です。

このため、市況が大きく暴落している時は投資額を増加させることも検討してみましょう。

以上、ドルコスト平均法メリット、デメリットまとめでした。

【関連記事】理想的なアセットアロケーションの考え方について解説しています。

【関連記事】買ってはいけない投資信託をテーマに注意点を解説しています。

【関連記事】投資信託と高配当株の違いを解説しています。