本記事では「配当金生活はいくら必要か?」をテーマに具体的金額と対策を解説します。

トヨタ自動車社長である豊田氏による「終身雇用を守るのは難しい」という発言が一時話題となりました。

早期退職募集も増え「定年まで働くことを前提とした人生プランは危険」と感じる会社員も少なくないでしょう。

豊かな老後を送るには、配当金という自身専用のマネーマシンを作ることが有効です。

また、配当金を貰うことで生活の安定はもちろん、アーリーリタイアも夢ではありません。

そこで将来のリスクに備え、配当金生活にはいくら必要かを深堀りします。

①配当金生活に必要な金額は約1億円

②20年で資金を貯める場合毎月22万円積立が必要

③一般的な会社員には厳しい金額である

④配当金には税金が掛かる点は注意

⑤厳しい現実ではあるもハードルを下げた配当金生活も検討しよう

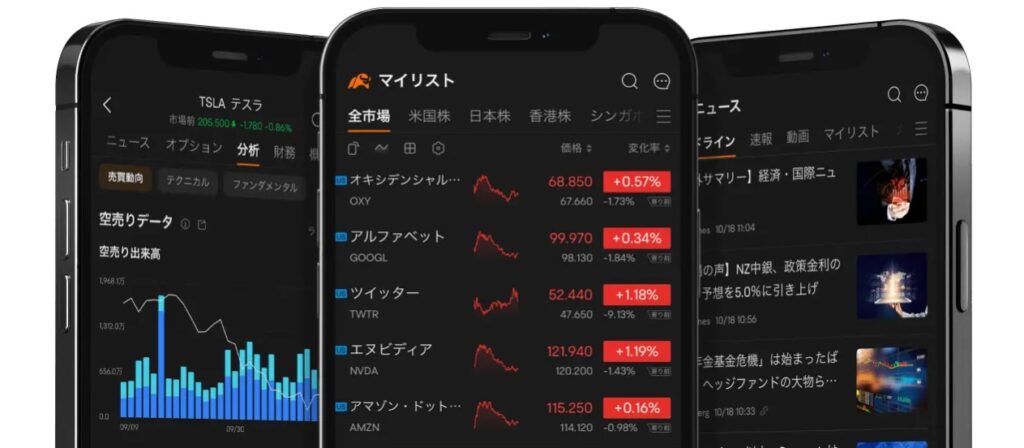

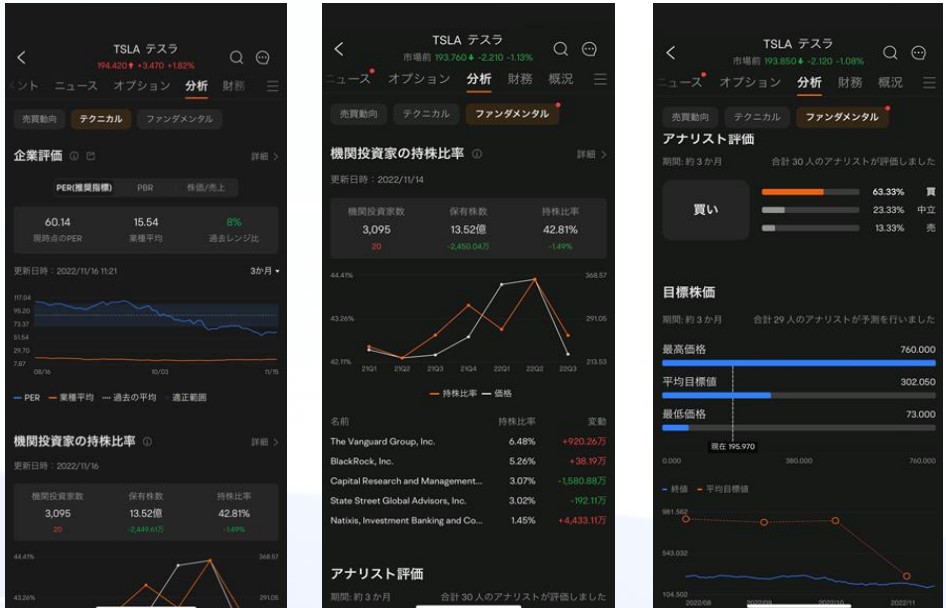

【当サイト推薦】moomoo証券アプリ

企業評価、アナリスト評価をアプリで確認

テクニカルデータやシグナルも無料で閲覧可能(新たな買い時を判断するの最適)

口座開設不要かつ無料で使える金融情報アプリのため、気軽に使用感をチェックしてみよう!

【結論】配当金生活にはいくら必要か?

配当金生活に必要な資金は以下の通りです。

収入によって異なりますが「厳しい」、「無理」と感じる方も少なくないでしょう。

但し、上記金額は1つのシミュレーションであり毎月の支出は様々。

- 住宅のローンが完済し家賃負担はない

- 日々の生活は質素で毎月10万円で良い

- 仕事を辞めても副業で5万~10万稼ぐ

ライフスタイルが人それぞれ異なるため、「○○○万円必要」という明確な答えはありません。

- 債権中心:配当利回り2%のAさん

- 株式中心:配当利回り4%のBさん

上記の通り、目指す配当利回りにより必要金額が異なります。

このため、配当金生活における1つのシミュレーションとして本記事をチェックしましょう。

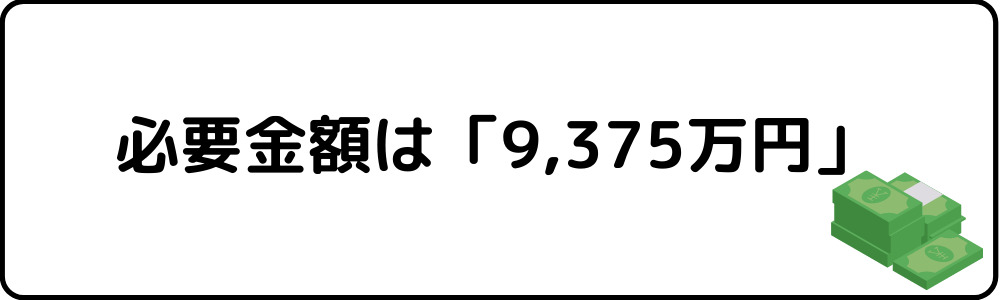

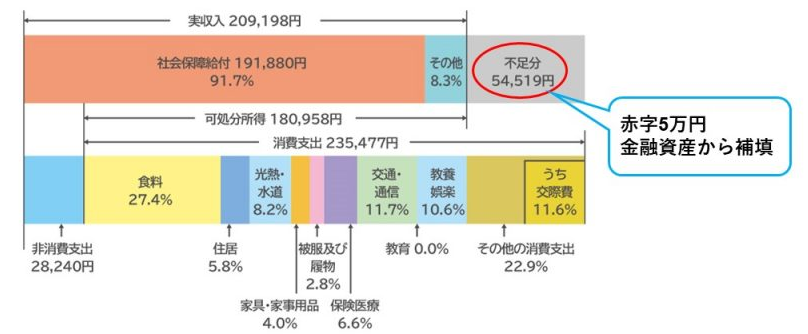

【根拠】1ヶ月に必要な生活費を確認

- 夫婦無職世帯

- 年齢:夫65歳以上、妻60歳以上

- 子供は経済的に独立

上記シミュレーションの場合、消費支出は約24万円と金融審議会より発表されています。

金融審議会 市場ワーキング・グループ報告書より引用

金融審議会 市場ワーキング・グループ報告書より引用

1年間で考えると288万円(月24万円×12ヶ月)

併せて、冠婚葬祭や病気などのリスクを加味すると最低でも「年300万円必要」という計算になります。

但し、支出の点については変動要素が大きいため注意が必要です。

- 結婚していない(独身)

- 65歳以上で年金を受給する

- 固定費や支出は少ない

都心から田舎へ移住し固定費を下げるのもおすすめの方法と言えるでしょう。

このため、本記事では「年金受給をしていない」+「無職夫婦」を対象とした配当金年300万円の受け取り方を深掘りします。

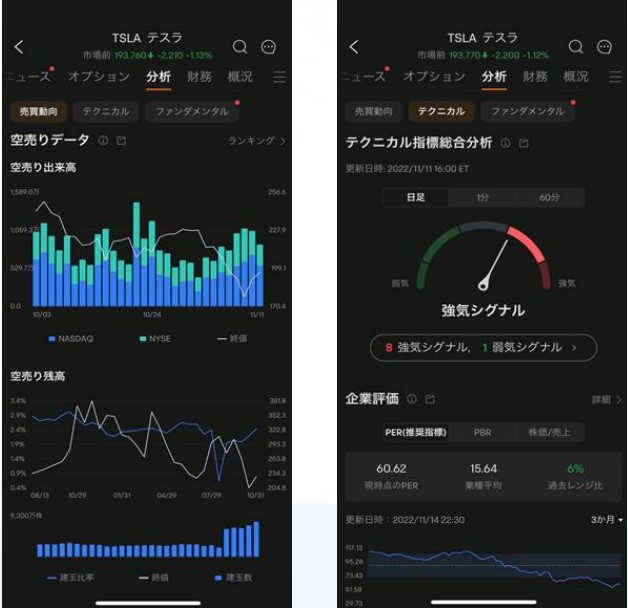

配当金生活に向けた必要資金は?

必要資金を考える場合「税金」を考慮する必要があります。

税金を考慮すると年間必要配当金額は以下の通り

300万円÷80%=年間375万円

約75万円の配当金を追加する必要がある点は注意しましょう。

配当利回り別必要資金

「年375万円の配当」を得るために必要な資金は以下の通り

| 配当利回り | 必要資金 |

|---|---|

| 3% | 12,500万円 |

| 4% | 9,375万円 |

| 5% | 7,500万円 |

自身が求める配当利回りを元に必要資金を算出。

配当金生活を目指す方は約1億円必要と覚えておきましょう。

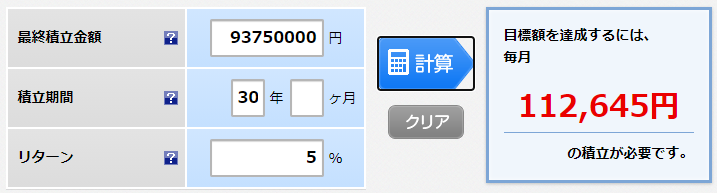

配当金生活に向けた毎月の必要投資額

続いて、配当金生活に向けた毎月の必要投資額を確認しましょう。

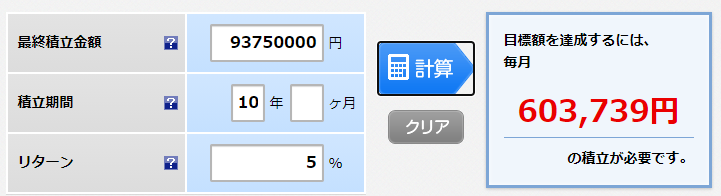

【試算条件】

- インデックス投資

- 期待リターン:年5%

- 投資期間:10年、20年、30年

投資期間別に解説します。

①投資期間10年の場合

一般的な会社員には困難な金額です。

投資期間10年は「経営者」、「医者」など一部の高所得者に限定される金額と言えます。

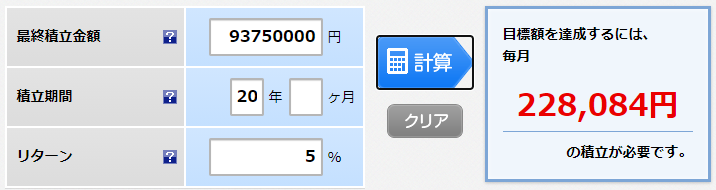

②投資期間20年の場合

簡単な金額ではありませんが、「副業をしている方」、「共働き家庭」であれば狙えるラインです。

配当金生活を目指す場合、月23万円以上金融商品を購入する必要があると覚えておきましょう。

③投資期間30年の場合

30年と長期で見た場合、毎月約11万円の投資額で配当金生活に必要な資金を確保することができます。

アーリーリタイアとは言えないものの、余裕を持った老後を送ることができるのはメリットです。

「40代で配当金生活をしたい」という方は、毎月20万円を超える入金力が必要な点は覚えておきましょう。

この場合、人生からリタイアする可能性もあるので全くおすすめできません。

(参考)【注意】「信用取引はやめとけ!」やばいと言われる5つのデメリット

【対策】ハードルを下げた配当金生活とは?

「配当金生活+アーリーリタイア」となると会社員には厳しい現実があります。

そこで、ハードルを下げた配当金生活も検討してみましょう。

- アルバイトやせどりなどで月数万円を稼ぐ(少額の収入を確保)

- 金融資産の取り崩しを行う

順番に解説します。

①アルバイトやせどりなどで月数万円を稼ぐ

配当金生活後も月5~10万円を稼ぎながら生活する方法です。

- YouTube、ライター

- せどり

- アルバイト

配当金があるため、夢であった職業にチャレンジするのも良い方法です。

現在は、フリーランスとして稼ぐ手段は多数あるため「配当金生活+月数万円稼ぐ」ことも検討してみましょう。

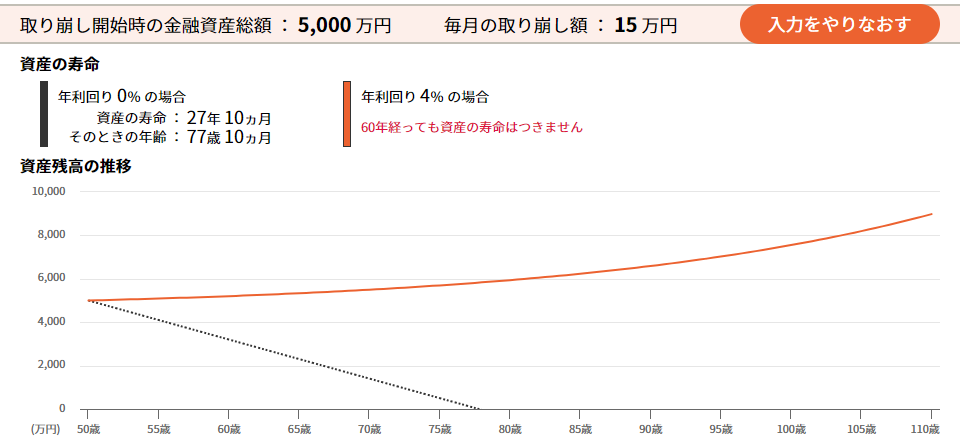

②金融資産の取り崩しを行う

試算条件は以下の通りです。

- 年齢:50歳

- 金融資産:5,000万円

- 毎月の取り崩し:15万円

- 利回り4%にて運用

セゾン投信シミュレーションより引用

セゾン投信シミュレーションより引用

注目する点は以下の通り

60年たっても資産は尽きていません。

結論、運用リターンにより資産を減少させずに取り崩しを行う方法です。

将来の出口戦略の1つとして有効でしょう。

但し、あくまで理論上の話であり一定頻度で金融ショックが発生します。

このため、配当金生活を目指す場合しっかりとシミュレーションした上で検討することが大切です。

配当金生活に向けて検討するべき3つの投資法

配当金生活を目指す場合、以下投資を検討してみましょう。

①インデックス投資

投資で安定的なリターンを得るのは簡単なことではありません。

このため、まずは「インデックスファンド」の定期購入を検討しましょう。

インデックス投資は相場の平均点を誰でも取ることができる(再現性が高い)

優良な個別株に分散投資するのも有効ですが分散性が限定されます。

配当金生活には「高配当株が必須」と考える方もいますが、インデックスファンドの定率取り崩しでも同じことが可能です。

手数料が格安な優良インデックスファンドは以下で解説しています。

②高配当株投資

配当金生活と聞くとやはり「高配当株」をイメージするのが一般的です。

但し、高配当株投資は「無配」、「減配」のリスクには注意が必要。

このため、幅広く分散投資をしたい方は「高配当ETF」への投資も検討しましょう。

- SPYD

- HDV

- VYM

- 日経平均高配当株50ETF

などへの投資がおすすめです。

高配当ETFは減配となった場合、自動リバランスが行われる点も強みです。

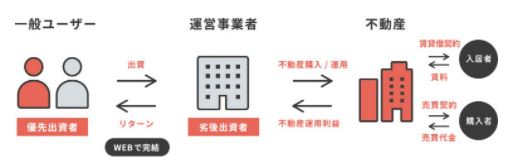

③不動産投資クラウドファンディング

不動産は現物資産でありインフレリスクに強い点が魅力です。

但し、一般投資家が優良物件を購入するのはハードルが高い点が課題と言えるでしょう。

そこでおすすめなのが「不動産投資クラウドファンディング」の活用。

不動産クラウドファンディングとは、インターネット上で出資者を募集し、運営会社が不動産事業を行います。

実際に筆者も「COZUCHI」を通して、資金の一部を投資しています。

- 1万円から投資が可能

- 不動産に関する管理は一切不要

- 優先劣後構造で 投資家を保護

ポートフォリオの分散性を目的に資金の一部で不動産投資を実施。

直近の募集物件も掲載されているので、気になる方はホームページをどうぞ。

(公式)COZUCHI公式サイト

このため、ポートフォリオのメインは「インデックス投資」、「高配当株」であり、分散先の1つとして検討してみてはいかがでしょう。

COZUCHIの魅力については以下記事で詳しく解説しています。

【注意】配当金生活におすすめしない投資法

長期投資において手数料は極めて重要な要素です。

投資法を紹介する記事の中には

など、紹介料を目的にロボアドバイザーを勧める記事が量産されています。

ロボアドバイザーは適切なポートフォリオを組むことができるのが魅力。

但し、「年1%と高額な手数料」が必要になるので配当金生活を目指す上でベストな選択肢とは言えません。

将来、数百万以上リターンに違いが出てしまうため十分注意しましょう。

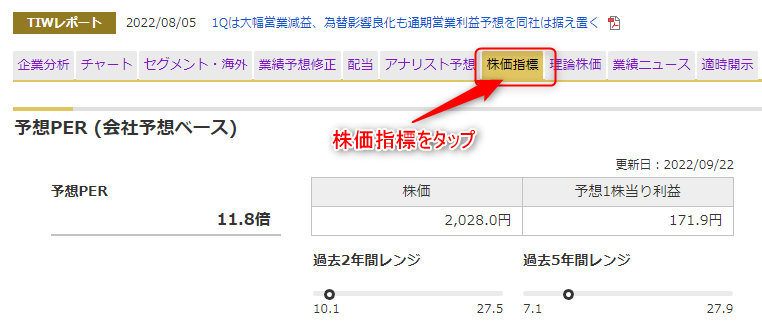

購入銘柄は分析ツール活用して財務分析を実施しよう

高配当株を購入する場合、企業分析・決算確認が必要不可欠と言えるでしょう。

但し、上場企業は多数あるため1つずつチェックするのは困難です。

そこでおすすめなのが、株スクリーニングアプリ活用した企業分析。

銘柄スカウターを活用すると株価の指標として使える

- PER、PBR

- 売上高増加率

- 経常利益増加率

- 大株主の構成

など、企業名を入れるだけで分析をすることができます。

企業別の四半期業績を一覧で表示。

PER、PBR推移を確認することができます。

決算スケジュールが用意されており、発表を見逃すこともありません。

「マネックス証券」が提供するツールのため、気になる方は利用を検討してみましょう。

銘柄スカウターは財務分析を手軽に行える無料ツール

口座開設が必要であるも、維持管理手数料も不要なため必要応じて活用してみよう

配当金生活はいくら必要か?【まとめ】

本記事では「配当金生活はいくら必要か?」をテーマに具体的金額と対策を解説しました。

①配当金生活に必要な金額は約1億円

②20年で資金を貯める場合毎月22万円積立が必要

③一般的な会社員では厳しい金額である

④配当金には税金が掛かる点は注意

⑤配当金+月数万円稼ぐ事も検討しよう

配当金生活を目指すのは簡単なことではありません。

但し、月数万円配当金を得るだけでも生活を楽にする大きな効果があります。

このため、「月5万円を目指す」など自身のライフプランに沿った目標を設定してみてはいかがでしょう。

以上、配当金生活にはいくら必要かまとめでした。

【関連記事】高配当株投資の失敗事例についてもまとめています。

【関連記事】高配当株の買い時について解説しています。

【関連記事】理想的なアセットアロケーションの組み方について解説しています。