本記事では個人型確定拠出年金「iDeCo(イデコ)」をテーマにメリット、デメリットを解説します。

iDeCoはNISA同様に、非課税で資産運用ができる制度です。

所得税、住民税控除も受けることができるため、利用を検討している方は少なくありません。

一方、「引き出し制限がある」、「制度がよく分からない」と利用を躊躇している方も多いのではないでしょうか。

そこで、本記事ではiDeCoのメリット、デメリットについて深掘りしていきます。

①iDeCoは自分専用の年金制度

②非課税、所得控除が制度の強み

③但し、60歳までの引き出し制限は大きなデメリットである

④余裕資金がある方におすすめの制度

⑤まずは積立NISA→iDeCoの順番に活用を検討しよう

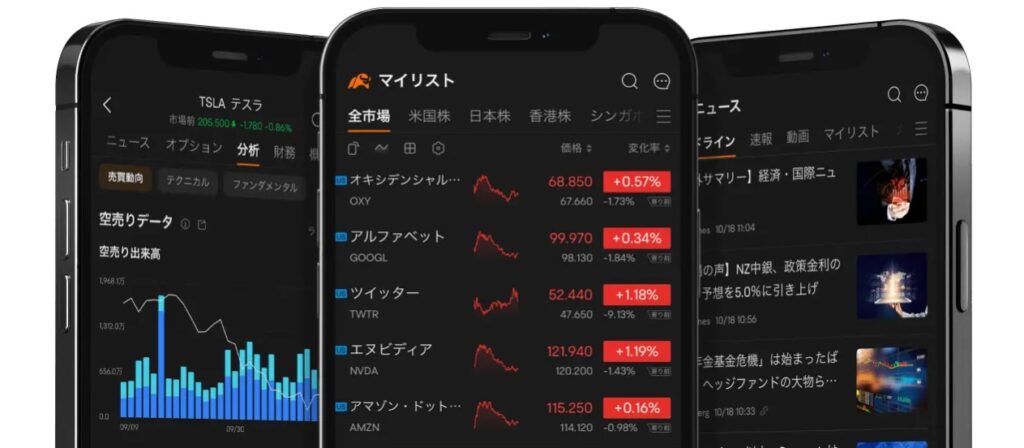

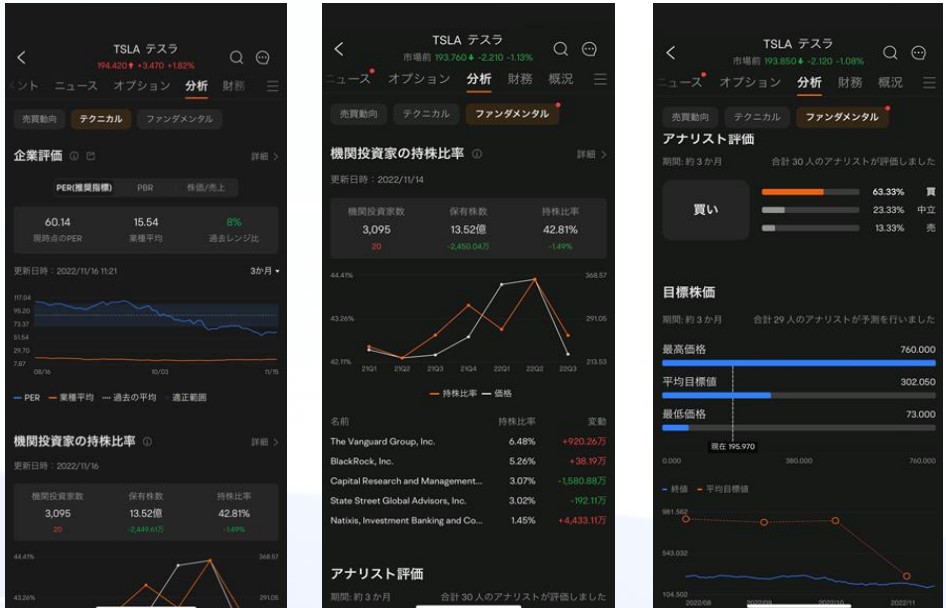

【当サイト推薦】moomoo証券アプリ

企業評価、アナリスト評価をアプリで確認

テクニカルデータやシグナルも無料で閲覧可能(新たな買い時を判断するの最適)

口座開設不要かつ無料で使える金融情報アプリのため、気軽に使用感をチェックしてみよう!

【基本】iDeCo(イデコ)とは?

まずは、iDeCo基本をチェックしましょう。

加入者が金融商品を自ら選択~運用し、60歳以降に年金または一時金で受け取る制度です。

- 定期預金

- 保険

- 投資信託

以前、iDeCo(イデコ)は、自営業者、勤務先の企業に企業年金制度がない会社員しか利用できませんでした。

2017年1月の法改正により「公務員や企業年金に加入している会社員、専業主婦」も加入ができるように制度が変更。

いままで加入をあきらめていた方も、改めてiDeCoのメリット、デメリットを理解し利用を検討してみましょう。

「iDeCo(イデコ)」3つのメリット

まずは、「iDeCo」のメリットを確認しましょう。

メリット①運用益が非課税で受け取れる

iDeCoで得た運用益は非課税で受け取ることができます。

本来、運用益には「約20%」の税金が必要なため大きなメリットと言えるでしょう。

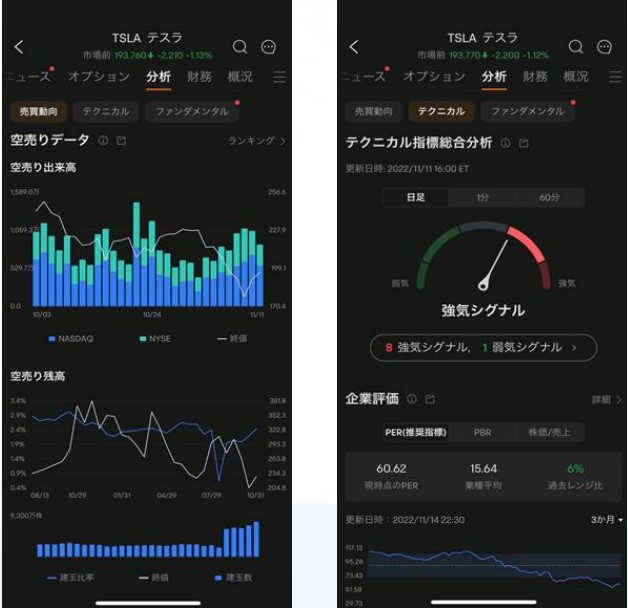

例:企業年金がない会社員が上限である月額2万3000円を積立した場合

【試算条件】

- 期間:30年

- 積立金額:2万3000円

- リターン:年5%

シミュレーション上、30年後の運用額は「1,914万円」

(内訳:元本828万円、利益1,086万円)

利益1,086万円に本来必要な税金額は20%の約217万円。

217万円が非課税(0円)と考えるとiDeCoを活用するメリットの大きさが良く分かります。

メリット②所得税、住民税所得控除を受けられる

SBI証券iDeCo紹介ページより引用

SBI証券iDeCo紹介ページより引用

iDeCoに拠出した掛け金は全額所得控除を受けることができます。

住民税:10%

所得控除:所得によって変動(詳細は以下の通り)

※スマホの方はスライドできます。

| 課税所得金額 | 税率 | 控除額 |

|---|---|---|

| 195万以下 | 5% | 0円 |

| 195万円超え~330万以下 | 10% | 9万7,500円 |

| 330万円超え~695万以下 | 20% | 42万7,500円 |

| 695万円超え~900万以下 | 23% | 63万6,000円 |

| 900万円超え~1,800万以下 | 33% | 153万6,000円 |

| 1,800万円超え~4,000万以下 | 40% | 279万6,000円 |

| 4,000万円超え | 45% | 479万6,000円 |

年収が多い方ほどiDeCoを活用するメリットがあります。

具体的な節税シミュレーションをチェックしたい方は以下サイトを活用しましょう。

メリット③投資商品が厳選されている

いざ投資を始めようと思っても、「どれを購入したら良いか分からない・・・」という方も少なくないでしょう。

iDeCoは投資商品が厳選されているのが強み

例:SBI証券「83本」

手数料が高いぼったくり投資信託も排除されているため、投資商品を手軽に選べる点もメリットです。

こんな魅力のあるiDeCoですが、「おすすめしない」と言われるデメリットが存在します。

「iDeCo(イデコ)おすすめしない」と言われる6つのデメリット

iDeCoデメリットは以下の通りです。

デメリット①原則60歳まで資金が拘束される

iDeCoには「原則60歳まで引き出しできない」という制約があります。

| 加入期間 | 受取可能年齢 |

|---|---|

| 10年以上 | 60歳 |

| 8年以上10年未満 | 61歳 |

| 6年以上8年未満 | 62歳 |

| 4年以上6年未満 | 63歳 |

| 2年以上4年未満 | 64歳 |

| 1月以上2年未満 | 65際 |

- 仕事がクビになった

- 病気やケガで入院費用が必要

- 住宅の頭金にしたい

など、様々なシーンがあるため資金拘束はリスクと言えるでしょう。

- 国民年金の第1号被保険者のうち、国民年金保険料の全額免除又は一部免除、もしくは納付猶予を受けている方

- 確定拠出年金の障害給付金の受給権者ではないこと

- 通算拠出期間が5年以下、又は個人別管理資産が25万円以下であること

- 最後に企業型確定拠出年金又は個人型確定拠出年金(iDeCo)の加入者の資格を喪失した日から2年以内であること

- 企業型確定拠出年金の資格喪失時に脱退一時金を受給していないこと

上記、5つをすべての要件を満たしている場合のみ途中解約が可能です。

厳しい解約条件を考えると、「基本的にiDeCoは途中解約はできない」と覚えておくのが良いでしょう。

但し、「一時休止する」、「掛け金を落とす」ことはいつでもできます。

デメリット②受け取り方法によって税金がかかる

iDeCoの受け取り方法は以下の通りです。

- 年金で受け取る

- 一時金と年金を併用して受け取る

- 70歳までの一時金として一括で受け取る

課税されるのポイントは「勤続年数」、「退職金の金額」、「受取方法」などにより異なります。

iDeCoを受け取り時には「どの受け取り方法が一番ベストか?」を検討する必要がある点は注意しましょう。

デメリット③投資上限がある

iDeCoには投資上限があります。

| 職業 | 上限金額 |

|---|---|

| 公務員 | 月額1万2000円 |

| 会社員(企業年金あり) | 月額1万2000円・2万円 |

| 会社員(企業年金なし) | 月額2万3000円 |

| 専業主婦(夫) | 月額2万3000円 |

| 自営業 | 月額6万8000円 |

「会社員(企業年金あり)」を例にとると投資上限は2万円です。

このため、資産形成に向けて「投資金額を増やしたい」と思っても職業によって上限がある点は課題と言えます。

2024年より開始された新NISAを併用することも検討しましょう。

デメリット④加入時と毎月手数料がかかる

iDeCoは加入時と毎月手数料が必要です。

- 加入時:2,829円

- 口座管理手数料:171円/月

- 運用指図書:66円/月

- 証券会社運営手数料:各社にて設定

このため、元本保証型の低利率商品を選択した場合、「手数料負け」となる可能性がある点は注意しましょう。

また、運営手数料は証券会社によって設定されます。

「どこでiDeCoを始めたらお得なんだろう?」と悩んだらSBI証券がベストな選択肢です。

細かな条件なく、すべての加入者が運営手数料無料で利用することができます。

まずは資料請求だけでも確認するのがおすすめです。

➤SBI証券 iDeCo公式ホームぺージ

デメリット⑤勤務先に手続きする必要がある

iDeCoに申し込みをする際は、法令上の資格要件に関する事業主の証明が必要です。

このため、勤務先にiDeCoに関する手続きをする必要があります。

デメリット⑥すべての人が加入できるわけではない

「iDeCoの制度を活用したい」と思ってもすべての方が加入できるわけではありません。

加入資格は以下の通り

| 職業 | 加入資格 |

|---|---|

| 自営業 | ・満20歳以上60歳未満 ・国民年金保険料を納付している ・農業者年金基金に加入していない |

| 会社員 | ・60歳未満 ・企業型確定拠出年金(企業型)の加入対象の場合は、マッチング拠出を実施していない企業型で、規約に個人型確定拠出年金に加入できる旨を定めた場合のみ個人型への加入が可能 |

| 公務員 | ・60歳未満 |

| 専業主婦(主夫) | ・20歳以上60歳未満の方 |

年齢制限だけでなく、「国民年金保険料の免除を受けている人」及び「農業者年金に加入している人」は加入不可。

また、会社員の方でマッチング拠出を行っている方もiDeCoの制度を利用することができません。

気になる方は三井住友銀行が提供する「iDeCo加入資格診断」を活用してみましょう。

「iDeCo」の加入をおすすめする人

上記で説明した通り、iDeCoにはデメリットもあるためすべての方におすすめできる制度ではありません。

以下3点を参考にセルフチェックしておきましょう。

①資金に余裕がある

iDeCo最大のデメリットは「原則60歳まで引き出し」できないという点です。

このため、加入する際「余裕資金があるか?」を必ずチェックしましょう。

- 急な出費にも対応できる貯金がある

- 毎月の家計に余裕がある

- 積立NISAなど非課税制度を利用している

など、自身の家計状況を確認した上で加入の検討が必要です。

もし、「余裕な資金がない・・・」と思ったら家計簿アプリを活用した固定費削減から始めることをおすすめします。

②高年収の方

iDeCoのメリット「所得控除」は高年収の方ほど控除額が増加。

このため、高年収の方ほどお得な制度と言えます。

- 無職の方

- 専業主婦の方

など、収入が無いの方については、「所得控除」を受けることができない点は注意が必要です。

③将来の資産形成をしたい方

iDeCoを活用すれば、老後の資産形成を図ることができます。

様々なデメリットがありますが、

- 運用益は非課税

- 住民税、所得税控除がある

など活用する価値は十分あります。

将来の資産形成を始めたいと思ったらiDeCoの活用を検討しましょう。

「iDeCo(イデコ)」利用者3つの質問

iDeCoの利用を検討している方の質問をまとめました。

質問①新NISAとiDeCoの違いを知りたい

iDeCoを検討している方の多くが「積立NISAとの違いを知りたい」と悩んでいるようです。

積立NISAとiDeCoの違いは以下の通り

| 新NISA | iDeCo | |

| 非課税期間 | 恒久化 | 加入から60歳まで |

| 投資可能額 | 360万円/年 (つみたて120万 成長240万) |

14.4~81.6万円/年 |

| 手数料 | 不要 | 必要 |

| 途中解約 | 可能 | 原則不可 |

| 所得控除 | × | 〇 |

| 会社に手続き | 不要 | 必要 |

- 途中解約が可能

- 手数料は不要

- 投資可能額が年360万円(最大1,800万円)

など、会社への手続きが不要かつ投資可能額が多い点は魅力です。

上記を総合的に加味すると「新NISA⇒iDeCo」の順に非課税制度の活用をおすすめします。

積立NISAについて「自身に向いているのか?」を以下記事でセルフチェックしてみましょう。

質問②iDeCoで購入する投資商品が分からない

実際にiDeCoを始める場合、投資商品が複数あるため「どれを購入したら良いか分からない・・・」という方も少なくありません。

質問③iDeCoで所得控除を受ける方法を知りたい

iDeCoの掛け金は、「小規模企業共済等掛金控除」の対象です。

- 会社員、公務員の場合は年末調整または確定申告

- 自営業の場合は確定申告

を行い支払った掛け金を申告すれば所得控除を受けることができます。

「iDeCo(イデコ)」メリット、デメリット【まとめ】

本記事では「iDeCo」をテーマにメリット、デメリット解説をしました。

結論、iDeCoにはメリットだけでなくデメリットがあり、特に60歳までの資金拘束には注意が必要です。

但し、「非課税で運用」、「所得控除を受けられる」など将来のための備えとしては素晴らしい制度と言えます。

まずは積立NISAを活用し、余裕資金がある方はiDeCoについても利用を検討してみましょう。

以上、「iDeCoおすすめしない」デメリットまとめでした。

「iDeCoを始めるならどこの証券会社がいいんだろう?」

と悩んだら「SBI証券」がおすすめです。

- 運営手数料が無料

- iDeCo専用サービスデスクあり

- 投資商品が厳選されている

特に、制約なく運営手数料が無料の点は強みです。

詳細は公式をどうぞ

➤SBI証券 iDeCo公式ホームページ

【関連記事】理想的なアセットアロケーションをテーマにポイントを解説しています。

【関連記事】独学で投資の勉強をする方法10選まとめています。

【関連記事】外貨預金の注意点について解説しています。