本記事では、「銀行で投資信託を購入するデメリット」をテーマに購入する際の注意点を解説します。

銀行窓口では入出金、送金だけでなく、投資信託や社債の販売も業務の一環。

「キャッシュカードの再発行」、「住所変更」などで窓口を訪れた際、投資信託の購入を打診された方は少なくないでしょう。

また、「定期預金満期時」、「退職金の受け取り時」も金融商品の勧誘が行われるタイミングです。

メガバンクは日本を代表する企業であり、利用者から信頼が高く勧誘をきっかけに投資商品を購入する方は少なくありません。

銀行を活用した投資商品の購入には明確なデメリットが存在するため、本記事で注意点を深掘りします。

①銀行窓口で投資信託の購入はおすすめできない

②購入手数料、信託報酬が高く最適解ではない

③また、営業サイドのノルマがあり最適な投資商品が勧誘されない

④銀行は営業のプロであり金融のプロではない

⑤ネット証券を活用して投資信託を購入しよう

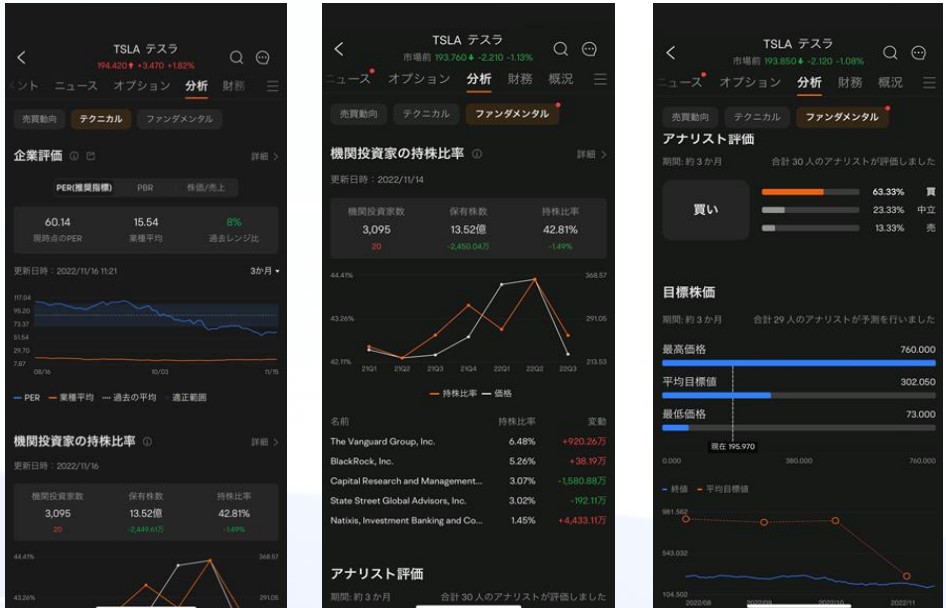

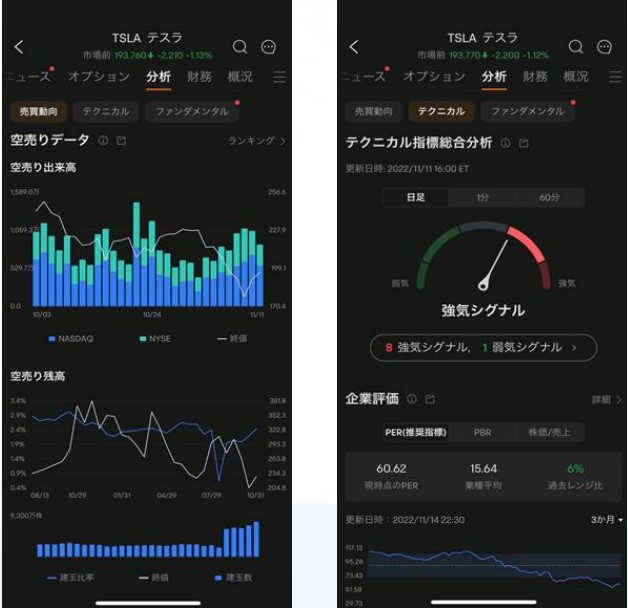

【当サイト推薦】moomoo証券アプリ

企業評価、アナリスト評価をアプリで確認

テクニカルデータやシグナルも無料で閲覧可能(新たな買い時を判断するの最適)

口座開設不要かつ無料で使える金融情報アプリのため、気軽に使用感をチェックしてみよう!

「銀行の投資信託」口コミ、評判

まずは、銀行窓口が販売する投資信託に対する口コミ、評判をチェックしましょう。

銀行窓口でNASDAQ連動投信を買った場合、購入手数料3.3%、信託報酬1%がかかります(T_T)

楽天証券の場合、購入手数料無し、信託報酬0.77%(^o^)

同じ商品で手数料がこんなにも違うんです〜銀行で買ったら\(^o^)/

— オーロラ@ポイ活ブロガー (@piyo_inco_happy) August 12, 2022

銀行の窓口で投資信託を買う人は例外無く銀行の養分となります。

高齢者によくあるパターンですね😦

義父は養分になった挙げ句100万の損失を出して退場しました😇

私はきっぱりと断りましたよ、「ネット証券で運用しているので結構です」キリッ— インデックス投資おじさん (@fireossan1981) August 12, 2022

定期預金が満期になる銀行から電話がよくかかってくるな、、、いいよ投資信託とか銀行で買わないから。

— やすだはる (@ysadaharu) August 13, 2022

口コミ、評判をまとめると、「手数料の高さ」、「勧誘の多さ」に抵抗を感じるユーザーが多く見られました。

一方、手続きをまとめて対応して貰える点は銀行窓口を活用するメリットです。

X(旧Twitter)を活用するユーザーは20~40代が多く、ネットリテラシーが高い傾向にあります。

このため、正しい金融商品の情報に得られやすく否定的な意見が多く見られるのが特徴と言えるでしょう。

銀行窓口で投資信託を購入するユーザーの特徴は以下の通り

- 年配層

- 投資経験が少ない

- 金融リテラシーが低い

結論、投資経験が少なく正しく投資商品を判断できないユーザーがメインです。

このため、本記事のデメリットをチェックし正しい投資方法を理解しましょう。

高い手数料を支払うのは、いつの時代も情報弱者

検索を通して金融商品を調べる方はリテラシーが高い傾向にあります

あなたの大切な家族や友人が銀行窓口で投資商品を購入している場合、本記事で学んだことを共有してみてはいかがでしょう

「銀行窓口で投資信託」購入してはダメな5つの理由【デメリット】

銀行窓口で投資信託を購入してはいけない理由は以下の通りです。

①買付手数料が必要

銀行窓口の投資信託には、買付手数料が必要な金融商品が多数存在します。

投資対象:世界厳選株式毎月分配型(アクティブファンド)

| 購入手数料 | 1億円未満:3.30%(税込) 1億円以上:1.65%(税込) 5億円以上:0.825%(税込) 10億円以上:0.55%(税込) |

個人投資家の場合、投資金額1億円未満が一般的であり購入するだけで3.3%の手数料が必要。

100万円購入するだけで、銀行側に3.3万円の手数料を支払うことになります。

一般的にインデックスファンドの期待リターンは「年5%前後」

3.3%もの高額な手数料を支払っていては安定した資産形成を行うことはできません。

②割高な信託報酬

銀行窓口の投資信託手数料は割高です。

人件費、店舗運営費用などネット証券以上に固定費が必要なため割高になります。

| 信託報酬 | |

| メガバンク | 年0.66% |

| ネット証券 | 年0.154% |

全く同じ指数に連動する投資商品であるも、年間当たり0.5%の信託報酬に違いがあります。

0.5%の信託報酬でも将来の資産に大きな影響を与える点は注意が必要です。

- 投資期間:20年

- 積立金額:毎月3万円

- 期待リターン:年5%

※信託報酬を引いた運用金額を比較

| 20年後期待リターン | |

| メガバンク | 1,143万円 |

| ネット証券 | 1,213万円 |

長期投資の場合、複利の力が働くため僅かな手数料差でもリターンに大きな差が生まれます。

同じ指数に連動する投資商品であれば、当然ながら少しでも手数料が安い商品を選ぶのが最適解です。

③販売ノルマ主導の勧誘

銀行員には投資信託の販売ノルマが課せられています。

このため、「Aという投資信託が合う顧客に対して、Bを売らなければいけない」とう事象が発生。

販売ノルマをクリアするため、売りたくない投資信託を販売している銀行員も少なくありません。

また、買付手数料を目的とした回転売買も問題視されている事象の1つです。

④預金残高を把握

銀行窓口の強みは「利用者の銀行残高を把握している」という点です。

【補足】

- 業務上必要な残高確認は可能

- ID管理がされており「誰が?いつ?」検索したが後追いできる

- 他行の銀行残高は確認できない

このため、投資相談に訪れるユーザーの残高確認は業務上必要な事象であり確認ができます。

預金残高を把握することで、「ベストな投資金額を提案できる」というメリットがある反面、必要以上に購入させるリスクがあると言えるでしょう。

⑤銀行員は投資のプロではない

メガバンクは就職人気ランキングでも常に上位であり、優秀な行員が多数存在します。

但し、彼らは営業のプロであり投資のプロではありません。

中には正しく投資商品のリスクを認識しておらず、本部から言われた商品を素直に営業している方もいます。

このため、「今後成長が期待できる」、「厳選されたアクティブファンド」などの言葉を鵜呑みにするのは危険です。

「あなたのために、時間を割いて投資勧誘をする理由は何か?」を考えると銀行側にとって美味しい商品であることは明白と言えるでしょう。

誰かの勧誘ではなく、自身で勉強して投資をすることが大切です。

【結論】正しい投資信託の購入方法5選

正しい投資信託の購入方法は以下の通りです。

①ネット証券で購入

結論、銀行窓口ではなくネット証券を活用するのが最適解。

実店舗を保有しておらず、固定費の安さがユーザーのメリットです。

口座開設に迷ったら「SBI証券」、「楽天証券」を活用するようにしましょう。

投資商品に悩んだら買付ランキングNO.1のS&P500の活用がおすすめです。

(参考)【悩み】楽天証券、SBI証券「S&P500」どれを買うべきか?

②投資信託の手数料を理解

投資信託の手数料は以下3点

| 信託報酬 | 投資信託を運用、管理に必要な手数料 |

|---|---|

| 購入手数料 | 投資信託を購入する際の販売手数料 |

| 信託財産留保額 | 「途中解約」する際に投資家が支払う手数料 |

考え方は投資家それぞれ異なりますが、当サイトは以下ルールを設定しています。

- 信託報酬:年0.2%以下

- 購入手数料:なし

- 信託財産留保額:なし

信託報酬も格安かつノーロードの投資信託がおすすめです。

③買ってはいけない投資信託を知る

当サイトでは、以下5種類の投資信託を非推奨としています。

- 「毎月分配型」投資信託

- ロボアドバイザー

- ファンドラップ

- テーマ型投資信託

- ファンドオブファンズ

例:ロボアドバイザーの場合:年1%の中間手数料が必要

紹介料を目的に「ロボアドバイザーランキング」など推奨する記事が量産されていますが注意しましょう。

④金融商品について勉強する

不要な手数料を支払いしないためにも、日々金融商品の勉強をすることが大切です。

金融商品の勉強と言っても最近では様々なツールがあり

- Youtube

- X(旧Twitter)

- 情報サイト

など、無料で場所を選ばず勉強することが可能です。

⑤他人から勧められた銘柄を購入しない

銀行窓口やSNSで推奨された銘柄をそのまま購入するのはNGです。

- 買い煽り行為をする

- 不要な手数料が上乗せされている

- 投資詐欺に騙される場合も

本当に優良な投資商品であればあるほど、自身で勉強する必要があります。

S&P500の信託報酬は「0.1%以下」

信託報酬が極めて安くマーケティングコストが取れない

若年層をターゲットにした投資詐欺も少なくないため注意が必要です。

(参考)【詐欺】儲け話に騙される人の特徴5選│本当の儲け話は人には教えません

(おすすめ)将来の資産をシミュレーションしよう

当サイトでは投資信託による資産形成を行う方にシミュレーションアプリ「トウシカ」の活用を推奨しています。

トウシカの特徴は以下の通りです。

- 利用料は完全無料

- アプリ内で資産シミュレーションに対応

- 積立投資の基本が学べる

以下の通り、アプリ内で積立投資のシミュレーションに対応。

iDeCoの利用を検討している方にもおすすめです。

「期間」と「毎月の投資額」から将来の期待リターンをチェックしておきましょう。

また、「積立投資の基本」、「個別株のシミュレーション取引」にも対応しているため、投資の練習にも最適です。

無料アプリであるため気軽に活用することができます。

トウシカについては以下記事で詳しく解説しています。

銀行で投資信託の購入デメリット【まとめ】

「銀行で投資信託の購入するデメリット」をテーマにテーマに購入する際の注意点を解説しました。

銀行は人件費、店舗運営費用が掛かるため手数料が高くなるのは必然です。

但し、高い手数料を支払うのは資産形成においておすすめできる行為ではありません。

このため、「ネット証券の活用」、「金融商品を勉強する」など正しい投資商品を購入する力を付けることが必要不可欠と言えるでしょう。

以上、銀行で投資信託買ってはいけないデメリットまとめでした。

【関連記事】買ってはいけない高配当株をテーマに解説しています。

【関連記事】投資の練習に最適なシミュレーションアプリを紹介しています。

【関連記事】インデックス投資の失敗事例を解説しています。