本記事では「ジュニアNISA」をテーマにメリットだけでなく、デメリットについても解説します。

ジュニアNISAは「年80万円」まで非課税で運用できる制度。

既に積立NISAを満額投資している方を中心に、ジュニアNISAの利用を検討されている方も少なくありません。

筆者も、教育資金の確保を目的に現在2口座運用中。

実際に制度を利用してみた結果、「デメリットもある・・・」と感じています。

そこで、これからジュニアNISAの利用を検討している方に向けて、体験談を踏まえてメリット、デメリットを深掘りします。

①ジュニアNISAは子供の将来をサポートする制度

②年80万円非課税枠を増やす事ができる

③但し、2024年以降制度は終了

④「途中解約不可」、「損益通算」できないなどデメリットには注意

⑤正しくデメリットを理解した上で活用を検討しよう

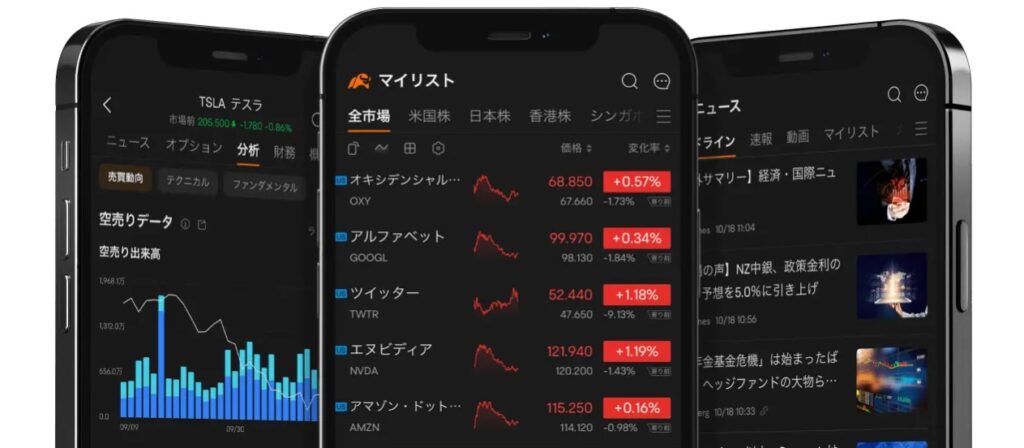

【当サイト推薦】moomoo証券アプリ

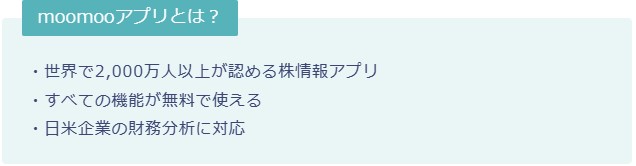

企業評価、アナリスト評価をアプリで確認

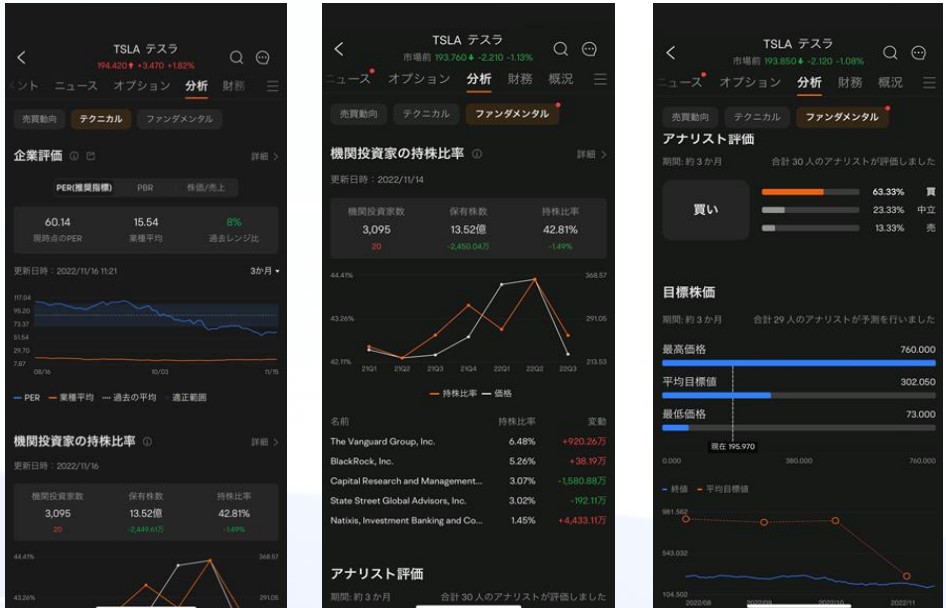

テクニカルデータやシグナルも無料で閲覧可能(新たな買い時を判断するの最適)

口座開設不要かつ無料で使える金融情報アプリのため、気軽に使用感をチェックしてみよう!

「ジュニアNISA」とは?

まずは「ジュニアNISA」の基本を確認しましょう。

ジュニアNISAとは?

| 利用可能者 | 日本在住0~19歳 |

|---|---|

| 口座開設可能数 | 1人1口座 |

| 投資可能額 | 年80万円まで |

| 非課税期間 | 最長5年(※1) |

| 投資可能期間 | 2016年~2023年まで |

| 投資対象 | 投資信託、ETF、個別株など |

※1:ロールオーバーすることで継続保有が可能

2024年以降に制度が終了する点は注意が必要です。

【投資対象】

- 投資信託

- ETF(上場投資信託)

- 個別株

- REIT

本来、株式投資の利益には「約20%」の税金が必要であるため、非課税枠が増えるというのは制度の大きなメリット。

また、投資信託のみではなく、ETF、個別株に投資ができるのも強みです。

但し、年齢や非課税枠に制限があるため、以下で解説するメリット、デメリットを元に利用を検討しましょう。

「ジュニアNISA」3つのメリット

ジュニアNISAのメリットは以下の通りです。

メリット①年80万円まで非課税で運用できる

ジュニアNISAは年80万円まで非課税で運用できる制度です。

例:100万円の利益を確定させた場合

特定口座:約20万円の課税

ジュニアNISA:課税なし

上記の通り、本来必要である約20%の税金が課税されない点は大きなメリットです。

自身のNISA口座と併用することで、まとまった資金を非課税で運用することができます。

NISA、積立NISAを満額投資をしており、子供がいる方はジュニアNISAの活用を検討してみましょう。

メリット②2024年以降引き出し制限が廃止

ジュニアNISAは2024年以降制度が廃止されます。

廃止の理由:18歳までの払い出し制限が課題であり利用者が増加しなかった

以下、非課税制度別の口座開設数(2019年12月末時点)

| 一般NISA | 約1,176万口座 |

|---|---|

| つみたてNISA | 約188万口座 |

| ジュニアNISA | 約35万口座 |

他のNISA制度と比較して口座開設数は少ないのが特徴。

人気がなかった理由は、「18歳まで払い出しが出来ない」という厳しい規制があったことが要因です。

いくら将来の教育資金とはいえ

- 仕事がクビになった

- 家族に不幸があった

- まとまったお金が必要になった

など、長い人生において「急な出費が必要になる」ということも少なくありません。

結果、ジュニアNISAは活用されない制度として廃止が決定しました。

制度廃止に伴い、利用者にとって課題であった引き出し制限が撤廃。

2024年以降いつでも引き出しができるようになったのはメリットです。

メリット③生前贈与として贈与税対策になる

ジュニアNISAは生前贈与としての活用価値があります。

贈与税は受贈者(贈与を受ける方)に課税。

このため、子供の祖父母が相続税対策として生前から贈与される方も少なくありません。

こんな魅力のあるジュニアNISAですが「おすすめできない」と言われるデメリットも存在します。

「ジュニアNISAおすすめしない」言われる6つのデメリット

ジュニアNISAのデメリットは以下の通りです。

デメリット①非課税運用は2023年まで

ジュニアNISAは2024年以降制度廃止が決定。

結果、2023年から利用を開始される方は「最大80万」となります。

魅力的な金額であるも、制度終了が見えているのは利用者にとってデメリットと言えるでしょう。

このため、ジュニアNISAを検討している方は1日でも早く申し込みすることをおすすめします。

デメリット②途中解約は課税対象

ジュニアNISAの途中解約は課税対象です。

NISA口座内での「売却」は可能ですが、引き出しには制限がある点は注意しましょう。

但し、上記でも解説した通り2024年以降いつでも引き出しができるようになるため、それほど心配するデメリットではありません。

デメリット③原則金融機関の変更はできない

ジュニアNISA口座は原則金融機関の変更ができません。

金融機関を変更する場合、開設しているジュニアNISA口座を閉鎖する必要があります。

口座閉鎖を行った場合、過去の運用益に遡って課税される点は注意が必要です。

(補足)災害等やむを得ない事由による場合には、例外的に非課税での払出しが可能

このため、ジュニアNISA口座申し込みを行う方は注意点を理解した上で口座開設を行いましょう。

デメリット④非課税枠の繰り越しはできない

ジュニアNISAの非課税枠は繰り越しできません。

例:2022年50万投資をした場合、非課税枠残りは30万円

余った利用枠は2023年に繰り越し不可。

また、同年中に売却することで生じる空き枠の再利用もできません。

このため、気になる方は非課税枠を確認し使い切るようにしましょう。

デメリット⑤損益通算はできない

ジュニアNISAと特定口座での損益通算はできません。

特定口座:100万円利益→課税約20万円

ジュニアNISA:100万円の損失

上記の場合、同じ特定口座内であれば課税分約20万円の還付を受けることが可能です。

但し、ジュニアNISAは損益通算できないため、還付を受けることができません。

取引状況によってはデメリットである点は注意しておきましょう。

デメリット⑥入金は子供名義から行う必要がある

ジュニアNISAへの入金は、原則子供名義の金融機関口座から入金する必要があります。

このため、「親名義→子供名義へ振込→子供名義から入金」という流れが必要です。

ある程度まとまった資金を入金しておけば解決するデメリットですが、注意しておきましょう。

但し、解決方法もあるため対策を後述します。

「ジュニアNISA」気になる4つの質問

ジュニアNISAを検討している方の気になる質問をまとめました。

質問①どこの証券会社がおすすめか?

結論、大手ネット証券3社から選択をしましょう。

また、利用者が求めるポイントにより正解が異なります。

【売買手数料】

| 楽天証券 | 無料 |

|---|---|

| SBI証券 | 無料 |

| マネックス証券 | 無料 |

上記の通り、顧客獲得を目的に3社ともに売買手数料無料で取引可能です。

このため、手数料による優劣はありません。

【取扱商品】

| 楽天証券 | 国内株式(現物取引) 国内ETF、REIT 投資信託 |

|---|---|

| SBI証券 | 国内株式(現物取引) 国内ETF、REIT 投資信託 海外ETF |

| マネックス証券 | 国内株式(現物取引) 国内ETF、REIT 投資信託 |

結論、投資家から高い人気を得ている米国ETFは「SBI証券」のみの取り扱いです。

このため、「米国ETF」に取引をしたい方はSBI証券を活用しましょう。

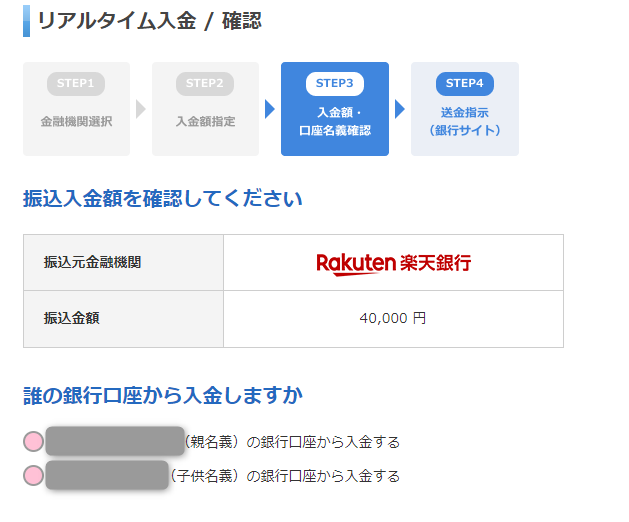

質問②子供口座を経由せずジュニアNISA口座に振り込みしたい

ジュニアNISAは子供名義の口座で振込する必要があります。

ジュニアNISA口座に一度入金してしまうと、払い出しに制限があるため最小限に留めるのが一般的です。

解決策としては、「楽天証券」リアルタイム入金であれば親名義から直接振り込みことが可能になります。

以下、筆者ジュニアNISA口座写真

リアルタイム入金対応銀行(2022年12月時点)

リアルタイム入金対応銀行(2022年12月時点)

「毎月の振込作業は大変・・・」と感じる方は、「楽天証券」の活用がおすすめです。

但し、上記で解説した通り海外ETFには非対応である点は注意しましょう。

質問③2024年以降ジュニアNISA保有株はどうなるのか?

2024年以降もジュニアNISAは継続保有が可能です。

ポイントは以下の通り

- ロールオーバーすることで18歳まで保有が可能

- ロールオーバーに制限はなく時価80万円を超えていても可

- 2024年以降いつでも売却~引き出しができる

このため、最大18年間と長期保有できる点はジュニアNISAの強みと言えます。

質問④ジュニアNISAで何を購入するべきか?

ジュニアNISAは子供の将来をサポートをする非課税制度です。

このため、ギャンブル的な取引をするのではなく、安定した資産形成を行う必要があります。

- 投資信託

- ETF(上場投資信託)

- 高配当株

安定した資産形成には、広く分散された「投資信託」または「ETF」を中心に購入するのがおすすめです。

また、一部高配当株を購入することで非課税で配当金を受け取ることができます。

株主優待を提供している企業であれば、子供の金融教育にも最適と言えるでしょう。

詳しくは以下記事で「買うべき金融商品」について解説しています。

投資対象の財務状況を手軽に調べる方法

子供の将来にために資産形成を行う場合、投資銘柄を正しく分析する必要があります。

moomooは、2022年10月27日誕生した新しい次世代型金融情報アプリ。

日本での知名度は高くありませんが、世界では1,900万人以上のユーザーがmoomooのアプリを利用しています。

革新的なサービスとして世界の投資家に認められているツールです。

- 日本株、米国株のスクリーニング

- 日本株、米国株の財務分析

- シミュレーション取引が可能

銘柄を検索すると長期チャート、当日の売買代金が手軽に確認可能。

配当落ち日、配当金額も確認することができます。

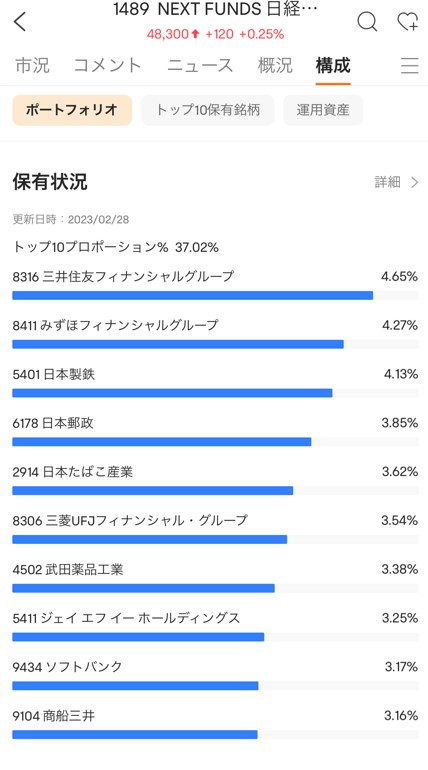

構成銘柄についてもアプリを通してチェックしてみましょう。

その他、「銘柄スクリーニング」、「ヒートマップ」など株のトータル管理に対応。

米国株の財務分析も行うことが可能です。

完全無料のツールのため気軽に利用してみましょう。

➤「moomoo」を無料でダウンロードする

※IDを取得すればすぐに利用できます

「ジュニアNISA」メリット、デメリットまとめ

本記事では、「ジュニアNISA」をテーマにメリットだけでなく、デメリットについても解説しました。

ポイントをまとめると以下の通り

ジュニアNISAは2024年以降制度が終了する点は注意が必要です。

但し、制度終了に伴い引き出し制限が撤廃。

このため、制約なく活用できるようになったのは大きなメリットです。

取引口座にも注意点があり、米国ETFに投資をしたい方は「SBI証券」、親口座で入金したい方は「楽天証券」を活用しましょう。

以上、ジュニアNISAおすすめしないデメリットまとめでした。

【関連記事】積立NISA向いている人、向いていない人をテーマに解説しています。

【関連記事】子供の金融教育に最適なアプリを紹介しています。

【関連記事】中学生、高校生におすすめの株アプリを紹介しています。