本記事では「投資信託はS&P500だけでいいのか?」をテーマに過去の事例とポイントを解説します。

S&P500は「手数料の安さ」、「分散性」、「パフォーマンス」など投資家から高い評価を獲得。

このため、「S&P500に投資を検討している」という方は少なくないでしょう。

中には自身のポートフォリオをS&P500のみで運用する方も存在。

S&P500は、過去20年で高いパフォーマンスを実現しているため、長期でみると安定した資産形成が期待されます。

一方、魅力的な投資商品であるも注意点があるため本記事のポイントを抑えておきましょう。

①S&P500は最安の手数料

②500社の超優良企業への分散投資

③過去50年の年平均リターンを見ると「9%」を超える高いパフォーマンス

④但し、「為替リスク」、「新興国のパフォーマンス」に要注意

⑤すべての未来に対応したい場合全世界株式も検討しよう

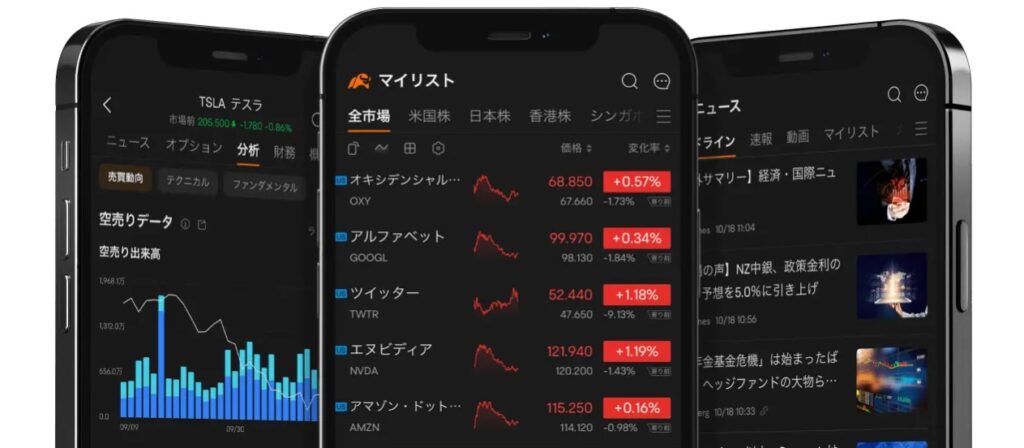

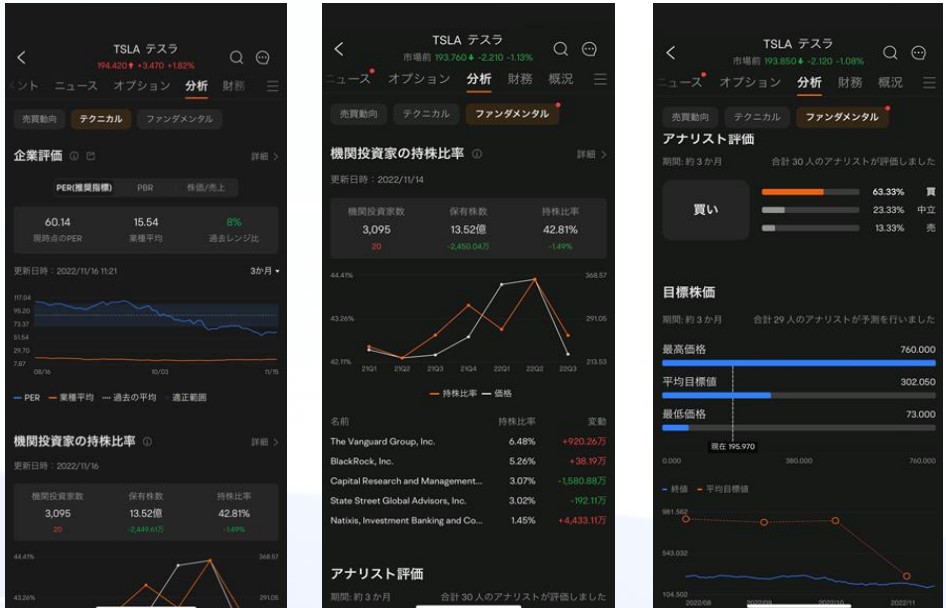

【当サイト推薦】moomoo証券アプリ

企業評価、アナリスト評価をアプリで確認

テクニカルデータやシグナルも無料で閲覧可能(新たな買い時を判断するの最適)

口座開設不要かつ無料で使える金融情報アプリのため、気軽に使用感をチェックしてみよう!

【基本】「S&P500」とは?

まずは、S&P500について基本をチェックしましょう。

S&P500とは?

ダウ・ジョーンズ・インデックスにより算出される、米国の代表的な株価指数の1つ

- ナスダックに上場している代表的な500銘柄

- 時価総額加重平均型

- 日本でいうところ日経平均株価

S&P500構成銘柄には入るには、厳格な基準をクリアする必要があります。

①S&P500構成銘柄入りの基準

構成銘柄に入る基準は以下の通りです。

- 米国企業であること

- 4期連続黒字

- 時価総額131億ドル以上

- 流動性が高いこと

1兆円を超える大手企業かつ継続的に利益を挙げ続ける企業のみが構成銘柄に入ることができます。

米国企業の中でも超大手企業が選出されていると覚えておきましょう。

②構成銘柄上位10社

続いて、S&P500構成銘柄上位10社をチェックしていきましょう。

(2023年11月時点)

| 銘柄名 | ティッカー | |

| ① | アップル | AAPL |

| ② | マイクロソフト | MSFT |

| ③ | アマゾンドットコム | AMZN |

| ④ | エヌビディア | NVDA |

| ⑤ | アルファベット | GOOGL |

| ⑥ | テスラ | TSLA |

| ⑦ | メタ・プラットフォームズ | META |

| ⑧ | アルファベット | GOOG |

| ⑨ | バークシャー・ハサウェイ | BRK |

| ⑩ | エクソンモービル | XOM |

グローバル展開が行われている、世界的な大手企業がトップ10に選出されています。

③投資セクター比率

続いて、S&P500の投資セクター比率をチェックしましょう。

投資セクターは以下の通り

| ① | 情報技術 | 27.50% |

| ② | ヘルスケア | 13.40% |

| ③ | 金融 | 12.70% |

| ④ | 消費財 | 10.70% |

| ⑤ | 通信 | 8.90% |

| ⑥ | 資本財 | 8.30% |

| ⑦ | 生活必需品 | 6.60% |

| ⑧ | エネルギー | 4.70% |

| ⑨ | 不動産 | 2.40% |

| ⑩ | 公益事業 | 2.40% |

| ⑪ | 素材 | 2.40% |

コアセクターは「情報技術」、「ヘルスケア」、「金融」

GAFAMを中心とした企業が、情報技術セクターの比率を押し上げているのが現状です。

④投資商品の種類

S&P500は「投資信託」のみではなく「ETF」も用意されています。

S&P500投資商品は以下の通り

| 投資商品 | 手数料 |

| eMAXIS Slim 米国株式(S&P500) |

0.09372% |

| SBI・バンガード・ S&P500インデックス・ファンド |

0.0938% |

| iFree S&P500 インデックス | 0.198% |

| VOO | 0.03% |

| 上場インデックスファンド米国株式 | 0.15% |

0.1%を下回る低コストインデックスファンドに投資ができるのは強みと言えるでしょう。

個人投資家が、米国優良企業500社に分散投資をするのは困難であることを考えると魅力的なコストです。

また、ETF「VOO」へ投資をする方も少なくありません。

| ETF | 投資信託 | |

| 価格決定 | リアルタイム | 1日1回決定 |

| 売買単価 | 1口単位 | 金額単位 |

| 販売手数料 | 0.1%程度 | 0~3%程度 |

| 信託報酬 | 0.1~0.6%程度 | 0.1%~2%程度 |

| 配当金 | 受取 | 自動再投資 |

| 上場・非上場 | 上場 | 非上場 |

| 購入場所 | 証券会社 | 銀行・証券会社 |

| 株式の受渡 | 即時 | 翌営業日移行 |

- 配当金を受け取りたい

- リアルタイムの株価で売買したい

- 米ドルで購入したい

という方はETFの活用も検討しましょう。

【疑問】投資信託は「S&P500だけでいいのか?」5つのポイントで解説

投資信託を「S&P500」だけに投資をした場合のポイントは以下の通りです。

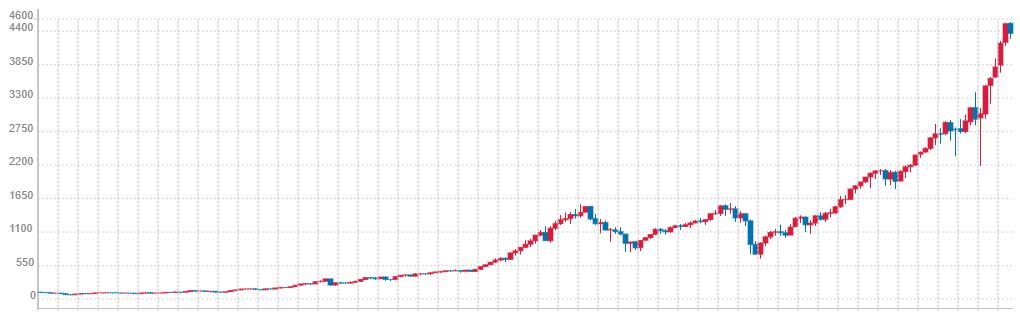

ポイント①年度で見るとマイナスリターンの年もある

S&P500の長期チャートは以下の通りです。

(期間1970年~2021年)

長期に渡り右肩上がりのチャート形成。

過去50年の年平均リターンを見ると、年9%を超える高いパフォーマンスを上げています。

長期的にみても「安定的な株価推移+高パフォーマンス」がS&P500が人気の理由と言えるでしょう。

但し、「単年度別で見るとマイナスの年もある」という点は理解が必要です。

リーマンショックでは「約38%」を超える下落を記録

このため、リスクを取りすぎるのではなく、下落時も落ち着いて対応できるよう現金比率に注意しましょう。

S&P500に投資をする場合、目先の株価変動は意識せず長期的な目線で投資をすること大切です。

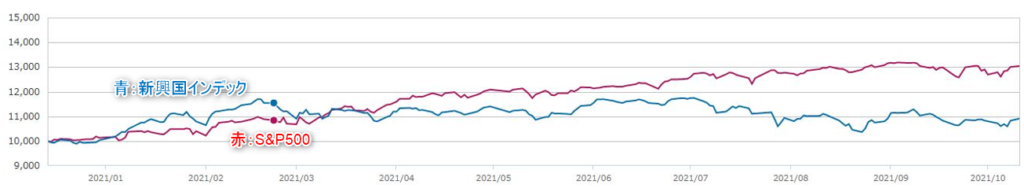

ポイント②新興国の方がパフォーマンスが良い場合もある

例:2021年の新興国とS&P500のパフォーマンス比較

赤:S&P500、青:新興国

赤:S&P500、青:新興国

長期的な推移でみると「S&P500」がパフォーマンスとして優秀です。

但し、投資時期によっては新興国の方がパフォーマンスが高い場合があります。

このためS&P500のみに投資をした場合、「新興国が好調なタイミングに恩恵を受けることができない」という点は注意しましょう。

未来は不確実な要素が多く、将来的に新興国が優秀なパフォーマンスを上げる可能性も十分にあります。

すべての市況に対応したい方は、「全世界株式インデックス」など新興国が組み込まれた投資信託の購入がおすすめです。

ポイント③米国企業はグローバルな展開をしている

GAFAMを中心とした米国企業はグローバルな展開を行っています。

- スマホ:Apple

- ネット通販:Amazon

- SNS:Facebook、Instagram

- ネット検索:Google

など、今や日本人の生活に必要不可欠なサービスです。

また、日本だけでなく世界中のユーザーが日々サービスを利用しています。

つまり、S&P500に投資をすることで「結果的として世界に投資をしている」と考えることができると言えるでしょう。

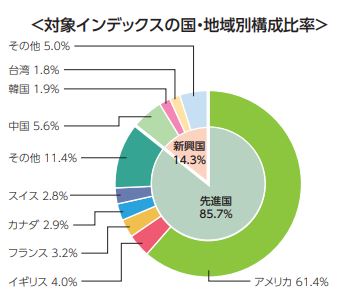

以下円グラフは全世界株式インデックスファンドの国・地域別の構成比率。

全世界株式の60%以上は米国企業であり、内8割はS&P500で構成された銘柄への投資です。

全世界株式インデックスファンドに投資をしても約50%はS&P500に構成された企業

このため、シンプルに「S&P500を買う」というのも検討するべきポイントと言えるでしょう。

ポイント④手数料は最安ではない

eMAXIS Slim 全世界株式の信託報酬見直しを発表

現状、最安のコストを提供している

以下、代表的なインデックスファンド手数料一覧

| eMAXIS Slim S&P500 | 0.09372%/年 |

|---|---|

| SBI・V・S&P500 | 0.0938%/年 |

| eMAXIS Slim 全世界株式 | 0.05575%/年 |

| SBI・V・全世界株式 | 0.1338%/年 |

| eMAXIS Slim 国内株式 | 0.143%/年 |

| ニッセイ 日経平均 | 0.143%/年 |

手数料差は僅かであるも、「eMAXIS Slim 全世界株式」が最安の手数料となっています。

細かな手数料にこだわる方は注意をしておきましょう。

但し、100万円投資をしても年間コスト差は数百円と、それほどこだわるポイントではありません。

ポイント⑤為替の影響には注意

S&P500のみに投資をする場合「為替の影響」を軽視することができません。

- 1ドル:100円

- 1ドル:80円

では、同じ株価であっても損益は約20%異なります。

楽天証券米ドル/円より引用

楽天証券米ドル/円より引用

過去10年で見ても

- 2014年:76円

- 2023年:151円

と大きなボラティリティとなっています。

このため、S&P500のみに投資をする場合「為替の影響」には注意しておきましょう。

ポートフォリオに「日本株、国内債権」を購入するなど自国通貨への投資も検討することが大切です。

「S&P500」購入検討者の3つの質問

S&P500購入検討者の質問を集めました。

Q1.どこの証券会社で購入するのがおすすめか?

【信託報酬】

| 楽天証券 | 0.09372%/年 |

|---|---|

| SBI証券 | 0.09372%/年 |

| マネックス証券 | 0.09372%/年 |

現状、eMAXIS Slim S&P500が最安の信託報酬を提供しています。

但し、「手数料差は僅か」、「手数料は定期的に変動する」という点を加味すると意識する必要はありません。

また、ETF(VOO)を購入する方法もあります。

主要ネット証券買付手数料無料一覧

| 楽天証券 | SBI証券 | マネックス証券 |

| 無料 | 無料 | 無料 |

結論、大手ネット証券3社ともに「年0.03%手数料+買付手数料無料」で投資することができます。

詳しくS&P500が対象の投資銘柄を知りたい方は以下記事もおすすめです。

Q2.全世界株式とS&P500の違いを知りたい

S&P500を検討している投資家の多くが、全世界株式の購入も検討しています。

違いをまとめると以下の通りです。

- 運用管理費用:S&P500が優位(但し誤差)

- 純資産額:S&P500が優位(但しどちらも2兆越え)

- 組入国:全世界の57.8%は米国

- 年間収益率:8勝3敗でS&P500が優位(過去11年)

- 組入上位5社:上位5社は同じ投資先

パフォーマンスは「S&P500」が優位な結果となっています。

詳細は以下記事にて解説しています。

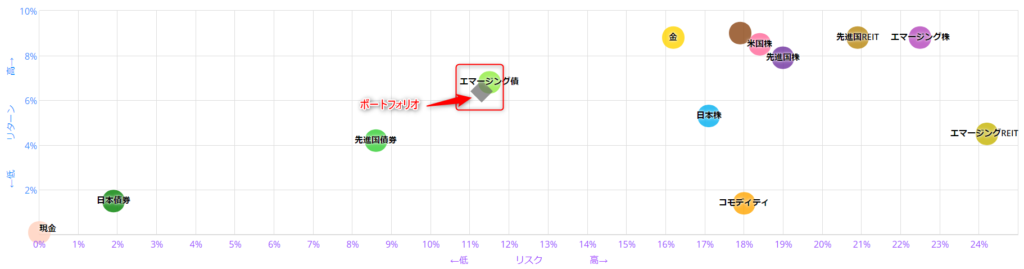

Q3.資産配分をシミュレーションをしたい

S&P500を検討している方におすすめなのが、資産配分シミュレーションツールの活用。

「myINDEX資産配分ツール」を活用すれば、ポートフォリオ別のバックテストを行うことができます。

例:現金20%、株式50%、債券20%、REIT10%の場合

リスクとリターンは中間評価

このため、「米国株100%」、「米国株+不動産」などリスクとリターンを事前にシミュレーションしてみることをおすすめします。

詳しくは以下記事でシミュレーションツールを紹介しています。

投資管理アプリを活用して資産をチェック

保有銘柄が増加するにつれて、保有株の管理に苦労する方は少なくないでしょう。

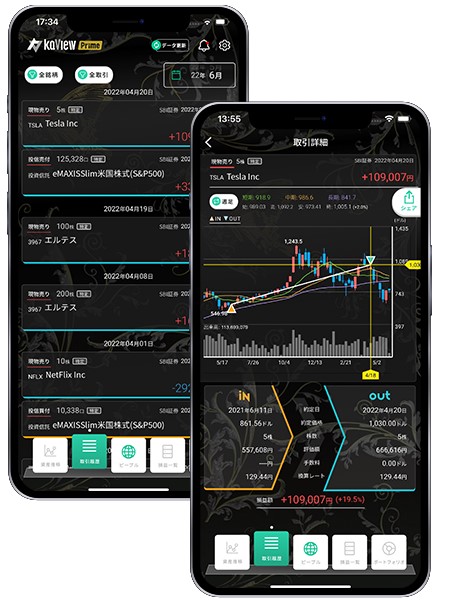

そこでおすすめなのが投資管理アプリ「カビュウ」を活用した保有株管理です。

- 複数の保有株を一括管理

- 過去のトレードを分析できる

- 保有株の適時開示を通知

カビュウは、複数の金融商品を一元管理。

カビュウは、銘柄別に「いつ買って(IN)、いつ売ったか(OUT)」がアプリ上で一目で確認できます。

「自身のエントリータイミングは適切か?」アプリを通してチェックするのに最適です。

配当金管理にも対応しており、「累計配当金」、「月別配当金」を自動表示。

高配当株投資家にもおすすめと言えるでしょう。

また、自身の投資実績を元に診断する「投資家タイプ診断」という面白い機能も搭載。

自身の性格やタイプを客観的に判断するのに最適です。

投資スタイル、過去のトレード分析などカビュウを活用して分析してみましょう。

投資信託はS&P500だけでいいのか?【まとめ】

本記事では「投資信託はS&P500だけでいいのか?」をテーマにポイントを解説しました。

ポイントをまとめると以下の通り

S&P500は米国を代表する優良企業へ分散投資が可能です。

「格安な手数料」、「高いパフォーマンス」が魅力と言えるでしょう。

但し、「為替リスク」、「新興国が好調な時は恩恵が無い」という点は注意が必要です。

対策として、現金または国内株の保有、全世界株式を購入など検討してみましょう。

以上、「投資信託はS&P500だけでいいのか」まとめでした。

【関連記事】S&Pと連動するETF「VOO、SPY、IVV」を比較検証しています。

【関連記事】米国株の配当利回りの調べ方について解説しています。

【関連記事】全世界株式の特徴と注意点を解説しています。