本記事では「仕組債」をテーマにやばいと言われるからくりを解説します。

仕組債と聞いても投資信託のように馴染みがなく「よく分からない・・・」という方は少なくないでしょう。

結論、ハイリスク、ミドルリターンの投資商品であり仕組債への投資はおすすめできません。

自身の資産を守るためにも、本記事で解説する仕組債のからくりを理解しておきましょう。

仕組債の仲介業している経営者と話をする機会があり

筆者としては、正しい金融知識が得られる現在「仕組債のようなハイリスク、ミドルリターンの投資商品が売れるわけが無い」と思っていました

経営状況を確認すると、富裕層の高齢者をターゲットに「売れに売れている」との事

経営者本人も「こんな商品がいつまでも売れるはずがない」と考え次の事業を模索している

明らかに顧客優位ではない投資商品と分かりながら仲介業をしており、経営者本人は「私は絶対購入しない」と発言していました。

ヒアリング結果も踏まえ「仕組債のやばい理由」を解説します。

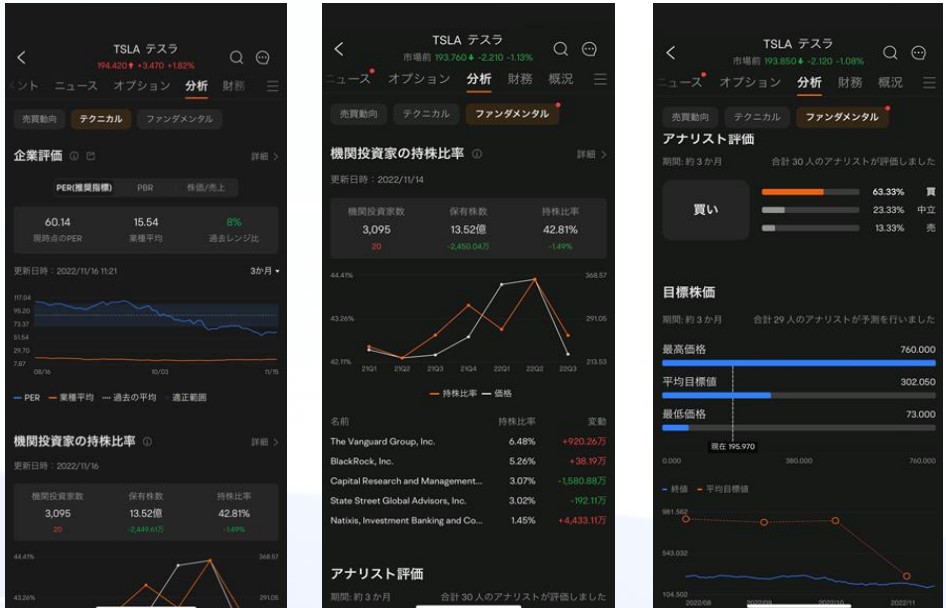

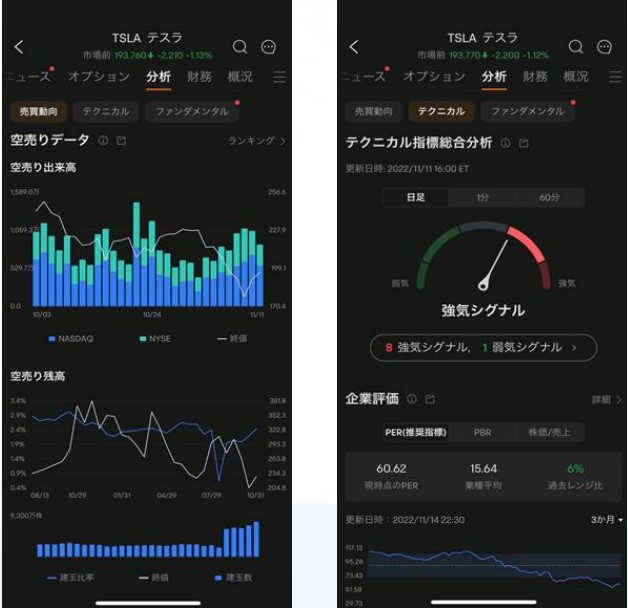

【当サイト推薦】moomoo証券アプリ

企業評価、アナリスト評価をアプリで確認

テクニカルデータやシグナルも無料で閲覧可能(新たな買い時を判断するの最適)

口座開設不要かつ無料で使える金融情報アプリのため、気軽に使用感をチェックしてみよう!

仕組債(EB)とは?

まずは仕組債の基本を解説します。

仕組債とは?

別名、「EB(他社株転換社債)」とも言う。

「仕組み」とは、スワップやオプションなどのデリバティブ(金融派生商品)を利用

投資家や発行体のニーズに合うキャッシュフローを生み出す構造となる

仕組みにより、満期クーポン(利子)、償還金などを投資家や発行者のニーズに合わせて自由に設定することが可能

上記説明を見ただけで理解できた方は、十分な金融リテラシーをお持ちの方です。

但し、現実的には「よく分からない・・・」と感じる方は少なくないでしょう。

仕組債は非常に複雑な作りになっており、正しくリスクを理解せず投資をしている方が多く存在します。

このため、元本割れが発生して初めて「知らなかった」というトラブルが発生。

仕組債のターゲットは「金融リテラシーが低い情報弱者」です。

細かく目論見書を見る方であれば、自衛が可能な投資商品でもあります。

仕組債(EB)の仕組み

具体的な事例を元に仕組債を解説します。

仕組債として販売されている商品の一例は以下の通り

SBI証券仕組債より参照

SBI証券仕組債より参照

- 普通預金:0.001%/年

- 国債:0.005%/年

- 定期預金(1年):0.10~0.25%/年

と比較すると、非常に魅力的な利率となっています。

上記、仕組債の条件は以下の通り

| 対象株式 | 住友金属鉱山株式会社 野村ホールディングス株式会社 |

|---|---|

| 売出額 | 4億円 |

| 利率 | 年13.00%(税引前)/年10.359%(税引後) 1.各利率決定日のすべての対象株式終値が、利率決定価格以上の場合:年13.00%(税引前) 2.各利率決定日のいずれかの対象株式終値が、利率決定価格未満の場合:年1.00%(税引前) |

| 利率決定価格 | 当初価格×85%(小数第3位を四捨五入) |

| 利払日 | 償還日までの毎年1月、4月、7月、10月の26日 |

| 早期償還判定水準 | 当初価格×105% |

| ノックイン判定水準 | 当初価格×70% |

- 住友金属鉱山株式会社

- 野村ホールディングス株式会社

2社が当初価格から70%(ノックイン判定基準)を下回らなければ、年13%の利回りが受け取れる

105%(ノックイントリガー)になると、判定日に早期償還となる

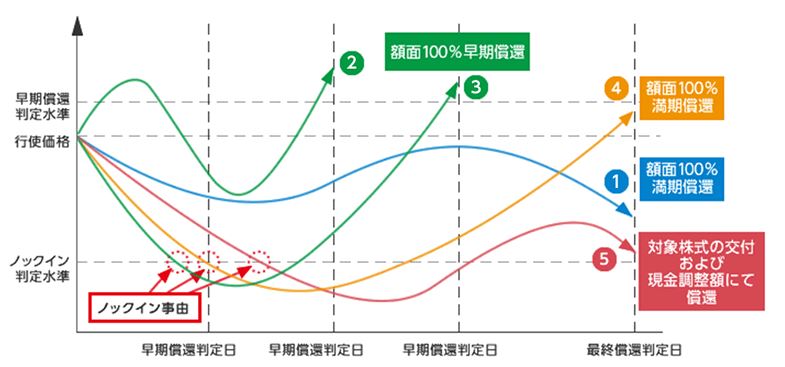

参照:債券|SBI証券より

参照:債券|SBI証券より

| 条件① | 額面100%満期償還 |

|---|---|

| 条件② | 額面100%早期償還 |

| 条件③ | 1度ノックイン事由になるも株価上昇で額面100%早期償還 |

| 条件④ | 1度ノックイン事由になるも株価上昇で額面100%満期償還 |

| 条件⑤ | 1度ノックイン事由になり株価は下落の場合、対象銘柄の現物(株式・上場投信)に転換されて償還 |

条件①~④は投資として成功したパターン

条件⑤の場合、株価が下落した株式及び上場投信に転換

つまり、含み損となった株式を顧客は受け取ることになります。

と思われますが、「仕組債はやばい」と言われるからくりが5つあります。

「仕組債(EB)はやばい」5つのからくりをわかりやすく解説

仕組債がやばい理由は以下の通りです。

デメリット①早期償還される

仕組債が投資家優位とは言えない理由は、「早期償還される」という点にあります。

本来債権というのは、保有している期間のみ利子を受け取ることができるため、早期償還されることはデメリットでしかありません。

いくら10%を超える高利子を受け取れるとはいえ、短期間で早期償還された場合受け取れる利子は大幅に減少。

一方、株価減少に対しての制限はなく「利益は限定的、損失は無限大」とハイリスク、ミドルリターンの投資商品となっています。

デメリット②証券会社のドル箱商品

仕組債は証券会社のドル箱商品です。

1990年代後半「株式手数料の自由化」の動きにより取引手数料競争が過熱。

さらにその速度を加速させたのが、ネット証券の登場です。

この動きにより、手数料は格安となり証券会社にとって売買手数料は「儲からない商品」となりました。

結果、各証券会社はドル箱商品を作るべく複雑で顧客が正しくリスクを理解し辛い仕組債を販売。

特に危険な仕組債と言われるのが「新興国通貨建て仕組債」です。

- ブラジルレアル

- トルコリラ

- メキシコペソ

この手の仕組債は、6%を超える手数料が証券会社及び銀行側双方に得られるシステムになっています。

デメリット③回転売買が必要

仕組債は早期償還という仕組み上「回転売買」が必要です。

つまり、高い利回りを受け続けるには何度も仕組債を購入する必要があります。

このため、一度満額の金利を受け取った投資家に対して

というセールスが行われ、何度も高手数料の仕組債を購入させられることになります。

今までの利益をすべて失い「こんなリスクは知らなかった・・・」という投資家も少なくありません。

仕組債で一番利益を得ているのは投資家ではなく、「販売側である」という点は覚えておきましょう。

デメリット④途中解約できない

仕組債は途中解約が基本的できません。

このため、「仕事がクビになった」、「急な出費が必要なった」などの場合、課題が残ると言えるでしょう。

「投資は余裕資金で行う」は基本ですが、投資家判断で現金化できないというのは大きなデメリットの1つです。

デメリット⑤キャピタルゲインを受けられない

仕組債は利子を受け取る投資商品です。

このため、キャピタルゲイン(売買差益)を受け取ることができません。

仕組債を購入せず、シンプルに対象企業に投資をすれば株価上昇の売買差益+配当金を受けとることが可能です。

結論、仕組債は「ハイリスク、ミドルリターン」の投資商品です。

購入している方の多くが正しくリスクを認識していない現実があります。

実際に、損失が出て初めて「こんなはずじゃなかった・・・」をショックを受ける方も少なくありません。

そこで実際に「どういった投資商品を購入したら良いのか?」について解説します。

(仕組債はNG)実際に買うべき投資商品とは?

実際に購入するべき投資商品は以下の通りです。

- 個別株

- 米国債券ETF

- 投資信託

順番に解説します。

①個別株

仕組債で気になる銘柄があれば、素直に個別株を購入しましょう。

個別株であれば、リスクはあるも早期償還もなくキャピタルゲイン(売買差益)を受け取ることができます。

他にも個別株のメリットがあり

- 手数料が格安

- いつでも売却可能

- キャピタルゲイン+配当、株主優待を受け取れる

複雑な仕組債を購入することなく、シンプルに個別株の購入をおすすめします。

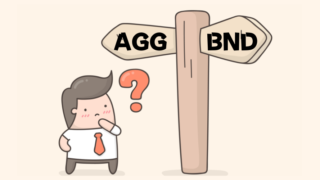

②米国債権ETF

債権から利子を受け取りたい方は米国債権ETFもおすすめです。

- AGG

- BND

特徴は、「BBB以上の投資適格格付け」で構成された、債務不履行リスクが低く信用度が高いETFです。

AGG、BNDの特徴は

- 配当利回り:2~3%

- 経費率:0.04%

- 組入れ銘柄数7,000以上

経費率はたったの0.04%です。

こういった、超格安の投資商品は販売側のうまみがなく証券会社から紹介されることはありません。

詳しくは以下記事でAGG、BNDについて解説しています。

③投資信託

資産形成には、投資信託の活用もおすすめです。

これから投資を始める方であれば「積立NISA」の活用が最適解と言えます。

少額からでも良いため、インデックス投資を検討してみてはいかがでしょう。

おすすめの投資信託は以下で解説しています。

【対策】投資の勉強が可能なツールを活用して自衛しよう

現在は、情報社会であり有益な情報を無料で得られる時代です。

このため、正しい投資の知識を得るのは難しくありません。

- Youtube

- 投資本、投資雑誌

- 株アプリ

- 情報サイト

など、便利なツールは様々です。

以下記事で、網羅的に投資の勉強ができるツールをまとめているため、合わせてチェックしてみましょう。

「仕組債(EB)はやばい」5つのからくり【まとめ】

本記事では「仕組債はやばい」をテーマに5つのからくりを解説しました。

仕組債はおすすめできる投資商品ではありません。

実際に経営者と意見交換を行い、このような投資商品が売れていることに疑問を持ちます。

特に顧客は投資経験が少ない方が多く、退職金で仕組債を購入する方もいるため注意しましょう。

また、仕組債に関するおすすめの本も紹介します。

説明が難しいと思ったら、本を送ってあげるだけでも救われる方がいます。

以上、「仕組債はやばい」まとめでした。

残念ながら仕組債を購入する方は、情報収集を行わずこの手の記事は届きません

もし、あなたのご両親や友人が仕組債を購入していたら、ぜひ本記事で学んだことを使って「やめたほうがいい」と伝えることをおすすめします

【関連記事】銀行で販売される投資信託のデメリットを解説しています。

【関連記事】ぼったくり投資信託の特徴について解説しています。

【関連記事】「買ってはいけない投資信託」をテーマに解説しています。