本記事では「学資保険は必要ない」をテーマにおすすめしない理由を解説します。

「子供が生まれたら学資保険」というイメージから何も考えず契約をする方も少なくありません。

筆者も実際に学資保険を契約していましたが、13万円の損失がでるにも関わらず途中解約をしています。

将来のためのお金を無駄にしないよう、おすすめしない理由を解説します。

【記事の結論】

学資保険はリスクがあるにも関わらず利回りは低い保険商品。

「インフレリスク」、「元本割れ」など注意するべき点もあり。

紹介料を目的とした学資保険をおすすめする記事が量産されているが、結論「全く必要ない」保険商品である。

あなたの家族や友人が検討していれば、本記事を共有してみてはいかがでしょう。

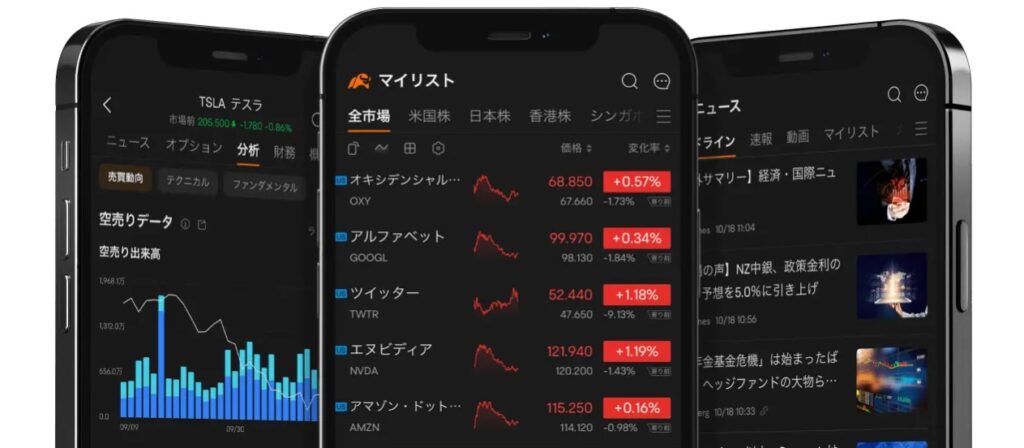

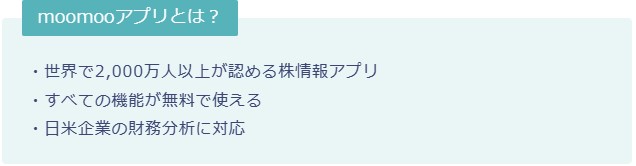

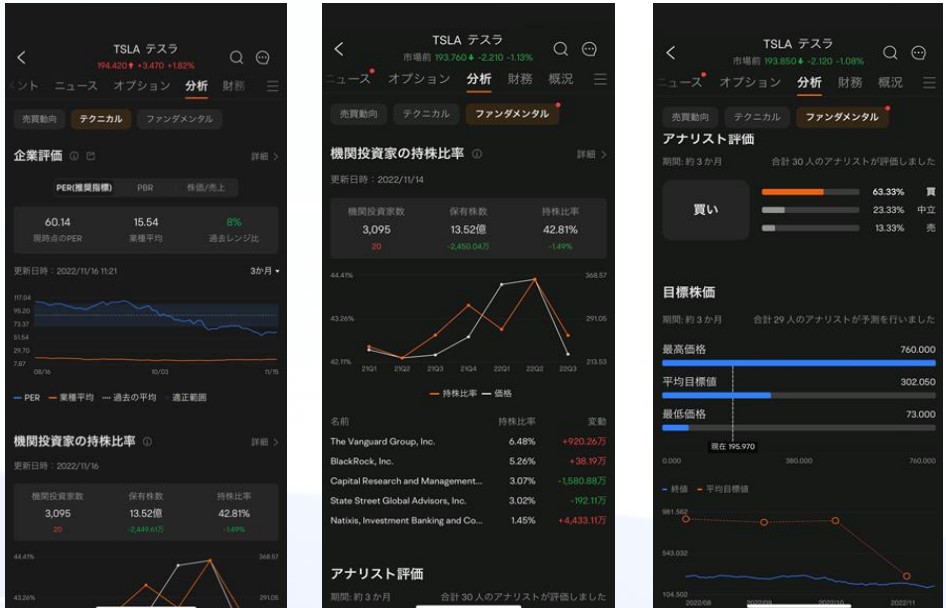

【当サイト推薦】moomoo証券アプリ

企業評価、アナリスト評価をアプリで確認

テクニカルデータやシグナルも無料で閲覧可能(新たな買い時を判断するの最適)

口座開設不要かつ無料で使える金融情報アプリのため、気軽に使用感をチェックしてみよう!

学資保険3つのメリット

まずは、学資保険の基本をチェックするべくメリットを解説します。

メリット①保険料払込免除特約がある

保険料払込免除特約とは?

契約者が万一の場合でも、以後保険料を支払わずに祝金・満期保険金を受け取れる制度

契約者本人が、死亡及び高度障害になった場合以後の保険料が免除。

このため、安心して子供の教育資金を確保することができる点が評価されています。

メリット②満期まで貯蓄すると元本保証

満期まで貯蓄することができれば、元本以上の資金を受け取ることができます。

但し、学資保険の中には元本を下回るものもある点は十分注意が必要です。

また、元本保証ではあるも様々なリスクがある点は後述します。

メリット③半強制的に貯蓄ができる

銀行引き落とし設定をすることで、半強制的に貯蓄をすることができます。

「銀行に残高があるとついつい無駄使いしてしまう」という方には便利は貯蓄商品と言えます。

こんな魅力のある学資保険ですが、結論必要ありません。

その理由を以下にて解説します。

「学資保険は必要ない!」おすすめしない5つの理由(デメリット)

デメリット①途中解約で元本割れとなる

学資保険は18年間、20年間など事前決められた満期まで契約する必要があります。

途中解約した場合、元本を下回ることがある点は注意が必要です。

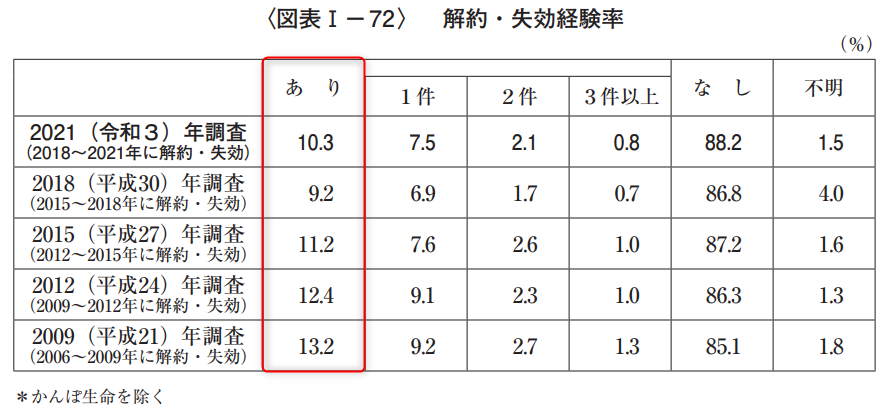

保険商品を解約・失効する方の比率は以下の通り

結論、「10人に1人程度」様々な理由で途中解約をしています。

「私は学資保険を解約しないから大丈夫」という方も一定数いますが、

- 仕事でリストラされた

- 家族に不幸があった

- 急にまとまったお金が必要になった

など、長い人生において様々なリスクから途中解約を迫られることがあります。

そのため、18年間と長期に渡り契約が必要な点は大きなリスクと認識しておきましょう。

デメリット②返戻率が低い

受け取り総額÷払い込み保険料=返戻率

学資保険に200万円払い込みをした場合

受け取り総額220万円で「110%」の返戻率となります。

返戻率が高いと有名な「ソニー生命(学資金準備スクエア)」を例にとると105.5%と利率となっています。

つまり、100万円を払い込みした場合、18年後105.5万円を受け取る形に。

105.5%という数値を見ると利回りが高いと感じる方もいますが、年換算すると「約0.5%」と低い数値です。

各金利比較すると以下の通り

| 大手銀行 | 0.001% |

|---|---|

| ネット銀行 | 0.1% |

| 定期預金1年 | 約0.2% |

| 定期預金10年 | 約0.03% |

| 個人向け国債変動10年 | 0.05%(但し変動) |

元本保証かつ利回りを求める方の場合、定期預金1年を活用するほうが資金拘束も短く途中解約でも元本割れがないためおすすめです。

デメリット③インフレリスクがある

学資保険はある意味「日本円の価値が上がることに投資」しています。

物の価値は常に変動しており、50年前の100円と現在の100円では価値が全く異なります。

一例として、公務員の給料推移をチェックしてみましょう。

上記の通り、物価と合わせて初任給も上昇しています。

政府は「インフレ目標2%」を掲げており、物価上昇を目的とした経済対策を継続。

つまり、18年後105.5%増加した日本円を受け取ったところで、インフレした商品価格を加味すると「資産価値はマイナス」という事も十分考えられます。

デメリット④保険会社が倒産する可能性がある

1997年~2008年にかけて8社の保険会社が倒産しています。

8社の保険会社が破綻した理由は「逆ザヤによる経営悪化」が主な要因です。

各社、貯蓄性保険商品を高利回りで勧誘を行い顧客確保を実施。

結果、リーマンショックなどの影響により、予定していた投資利回りを出すことができず経営破綻をしています。

このため、「学資保険=100%安全」という物ではない点は認識しておきましょう。

「生命保険契約者保護機構」により一定の契約者保護が行われますが、満額受け取れない場合もある点は注意が必要です。

(参考リンク)生命保険会社が破綻した場合、契約はどうなるの?公益財団法人生命保険文化センター

普通預金の場合、1,000万円+利息までは普通預金制度で守られている

デメリット⑤積立NISAが優秀すぎる

2018年より登場した「積立NISA」は素晴らしい非課税制度です。

学資保険など貯蓄性のある保険商品は、実際のところは投資信託の運用益により支払いが行われています。

- 学資保険:本人⇒保険会社⇒投資信託

- 積立NISA:本人⇒投資信託

上記の通り、保険会社を介さず投資信託を購入することで

- 非課税で利益を受け取ることができる

- 不要な中間マージンを支払うことがない

- 途中で支払いを止めることができる

運用状況によっては、途中解約でも元本以上のお金を受け取ることもできます。

実際に筆者も13万円損失を出しながら、学資保険を解約し積立NISAを始めたところ

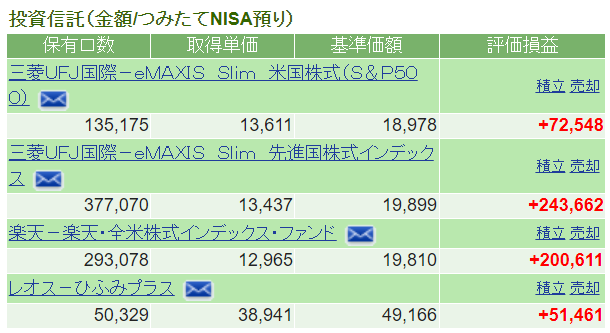

①A口座運用状況

2022年1月時点:投資額126万円→運用額183万円(+57万円)

②B口座運用状況

2022年1月時点:投資額83万円→運用額113万円(+30万円)

上記の通り、含み益の状態で運用できています。

13万円は高い勉強代でしたが、本当に行動して良かったといまでは感じています。

やっていることは一度注文設定したら、後は自動引き落としだけです。

学資保険を検討している方は、積立NISAの活用を強くおすすめします。

(回答)学資保険利用者の5つの悩み

学資保険利用者の悩みをまとめました。

①既に学資保険に加入している

結論、解約をおすすめします。

但し、満期まで後数年という状況であれば継続しましょう。

余裕資金があれば、「積立NISA」など非課税制度を活用して老後資金の確保がおすすめです。

「投資資金が確保できない」という方は、家計簿アプリを活用して固定費削減から始めてみてはいかがでしょう。

②学資保険をやめると保障がなくなる

結論、「掛け捨ての生命保険」で対応すればOKです。

300万円程度の死亡保障であれば、月々数百円で対応することができます。

人生において必要な保険は

- 火災保険

- 生命保険

- 自動車保険(対人、対物)

であり、貯蓄性の保険商品を活用する必要はありません。

③どんな投資商品を購入したら良いかわからない

積立NISAでも投資商品は多数あり「実際に何を購入したら良いか分からない」という方も少なくありません。

選ぶべき投資商品は「信託報酬0.3%/年以下」の投資信託を選択しましょう。

具体的には以下の通り

| 証券会社 | ネット証券 |

|---|---|

| 手数料 | 0.3%以下/年 |

| ファンド | インデックスファンドから選択する |

| おすすめ 投資信託 |

eMAXIS Slim 先進国イデックスファンド eMAXIS Slim 全世界株式(オール・カントリー) eMAXIS Slim 米国株式(S&P500) |

具体的には「買ってはいけない投資信託」にて解説しています。

④投資は元本保証ではない

投資にはリスクがあります。

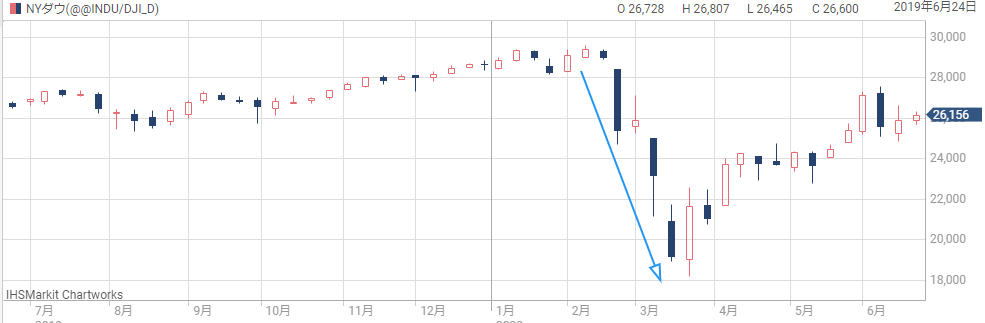

2020年コロナショックでは短期間で40%を超える暴落となりました。

【コロナショック時の日経平均株価チャート】

但し、長期的にみると株式市場は右肩上がりを続けています。

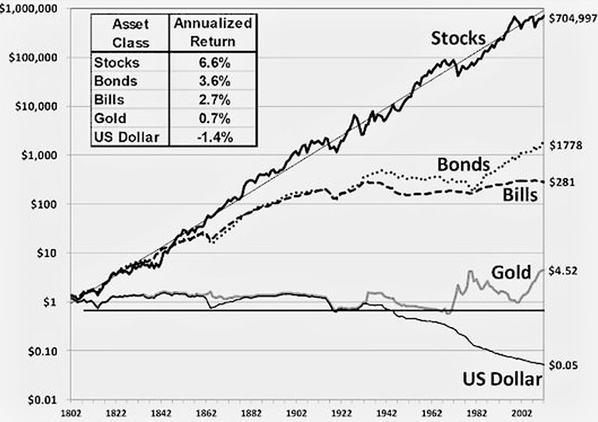

上記グラフは、1802年に1ドルを、「株式、長期国債、短期国債、金、現金」のまま保有した場合、「200年後それぞれいくらになっているか?」をグラフにしたものです。

200年後の結果は以下の通り

- 株式:700,000倍

- 長期国債:1,800倍

- 短期国債:280倍

- 金:4.5倍

- 現金:0.05倍

結果、株式は大きく上昇し現金の価値は減少しています。

金融庁も「長期、分散、積立投資」を推奨しており、20年以上など長期で見ると過去の歴史上いつ投資を始めてもプラス収支で着地しています。

投資はリスクがあるも、投資法によっては抑えることが可能です。

投資を始めないことで起きるリスクについて詳しく解説しています。

⑤積立NISAの始め方が分からない

結論、「楽天証券」+「楽天カード」での決済がベストな始め方です。

クレジットカードで決済することで、1%分のポイントが受け取れます。

楽天証券は投資商品の取り扱いも豊富です。

| SBI証券 | 172本 |

|---|---|

| 楽天証券 | 170本 |

| マネックス証券 | 151本 |

| 野村証券 | 7本 |

| みずほ証券 | 3本 |

詳細の始め方は以下記事で詳しく解説しています。

学資保険おすすめしない理由【まとめ】

本記事では、「学資保険は必要ない」をテーマにおすすめしない理由を解説しました。

学資保険をおすすめしない理由は以下の通り

「子供が生まれたら学資保険」と何も考えず契約するのはおすすめできません。

また、学資保険返戻率ランキングで商品を選ぶ方もいますが、年換算の利回りは低い数値です。

保険商品に貯蓄性を求めるのはベストな選択肢と言えず、不要な中間マージンを長期に払うことになります。

「将来のために教育資金を確保したい」と感じたら、金融庁が推奨している「積立NISA」を活用することおすすめします。

以上、「学資保険は必要ない」おすすめしない理由まとめでした。

【関連記事】財形貯蓄をテーマにおすすめしない理由を解説しています。

【関連記事】投資初心者をターゲットにした紹介記事が多い「ロボアドバイザー」も投資非推奨です。

【関連記事】株式投資以外にもこれから来るであろう投資商品を紹介しています。