本記事では、米国債券ETF「TMF」の買い時だけでなく注目されている理由と購入する際の注意点を解説します。

FRBによる長期金利引き上げから米国債券の価格が大幅下落。

一方、インフレの抑制や労働市場の軟化を示すデータ次第では、FRBによる利下げが期待されることから米国債券に注目している投資家は少なくありません。

特に、TMFは20年超米国債ブル3倍ETFであるため、市況の反転をうまく掴めた場合大きなキャピタルゲインが期待されます。

但し、メリットだけでなくレバレッジ商品としてのデメリットの部分も多く見られるため、正しく理解した上で購入を検討するのが良いでしょう。

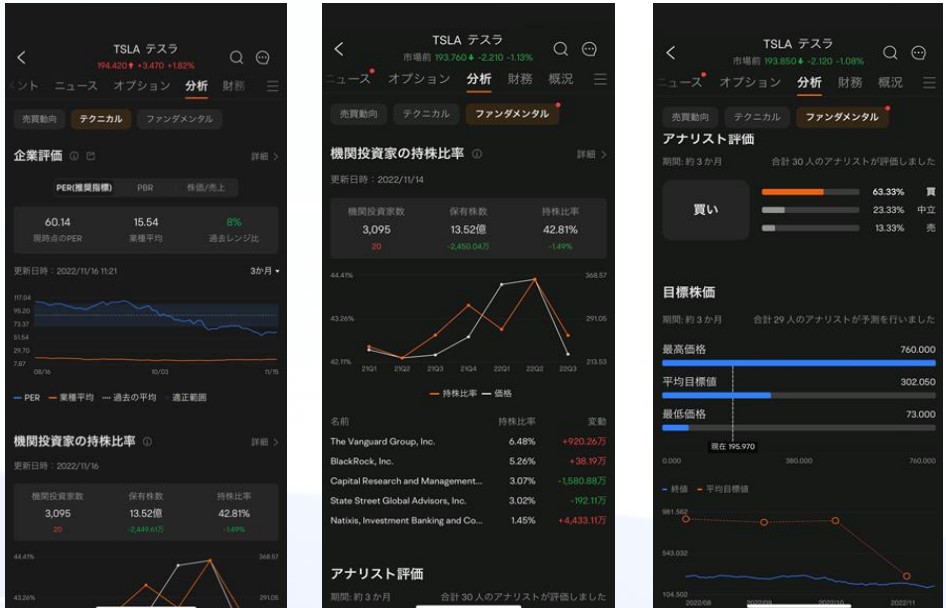

【当サイト推薦】moomoo証券アプリ

企業評価、アナリスト評価をアプリで確認

テクニカルデータやシグナルも無料で閲覧可能(新たな買い時を判断するの最適)

口座開設不要かつ無料で使える金融情報アプリのため、気軽に使用感をチェックしてみよう!

米国債券ETF「TMF」とは?5つのポイントで解説

まずは、基本として米国債券ETFである「TMF」の基本をチェックしましょう。

①「TMF」の特徴

TMFは、残存期間20年以上の米国債に対して3倍の値動きを目指す投資商品です。

Direxionデイリー20年超米国債ブル3倍ETF

3倍ブルETFであり今後米国債券価格が反転した場合、大きなキャピタルゲインを狙うことができます。

20年以上と残存期間が長く、金利変動の感応度が高いのも強みと言えるでしょう。

②「TMF」組み入れ比率

TMF組み入れ銘柄は以下の通りです。

※2024年2月8日時点

| 残存期間 | 保有比率 |

| 15‐20年 | 2.67% |

| 20‐30年 | 97.33% |

20年超えの米国債に97%以上投資されています。

信用格付け「AA(信用力は極めて高く、優れた要素がある)」債券に100%投資されており、デフォルトリスクが低い点は強みと言えるでしょう。

③「TMF」経費率

TMFの経費率は「年1.06%」です。

「100万円を投資した場合年間約1万円」と高い経費率は課題と言えます。

| 銘柄名 | 信託報酬 |

|---|---|

| TMF | 1.06% |

| VOO(S&P500) | 0.03% |

| VTI(全米株式) | 0.03% |

| VT(全世界株式) | 0.07% |

④「TMF」分配利回り、分配月

| 分配月 | 3月、6月、9月、12月 |

|---|---|

| 分配利回り | 3.35%/年 |

年3%越えと、人気高配当ETF「VYM」と同等の分配利回りを得られるのは魅力です。

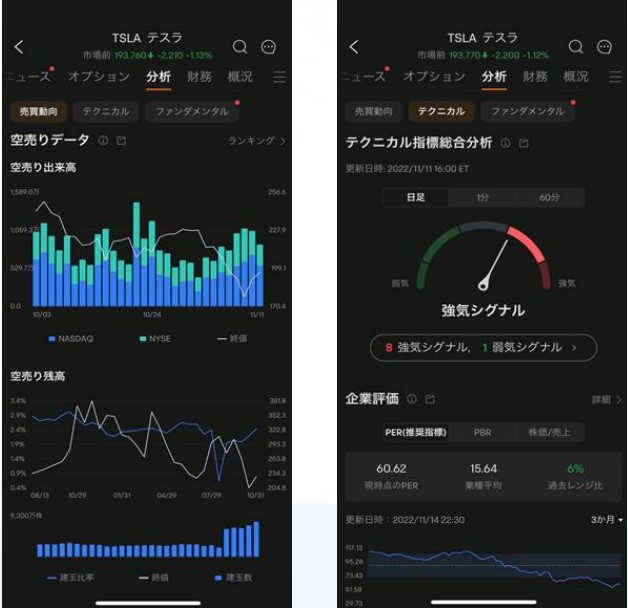

⑤「TMF」株価推移

TMFの株価推移は以下の通りです。

※2024年2月9日時点

2020年にはコロナショックからの経済回復を目的に、FRBにより金利引き下げが行われたことで一時472ドルを付けています。

3年間あまりで株価が10分の1になっている点を踏まえると、レバレッジ商品のリスク面が良く分かります。

「TMF」が注目されている3つ理由(メリット)

現在「TMF」が注目されている理由は以下の通りです。

理由①長期金利の引き下げ期待

2020年コロナショック以降、経済回復を目的に「ゼロ金利」と「量的緩和」を実施。

結果、米国の景気は急回復し予想を超えるインフレ率を付けていました。

FRBはインフレ抑制策として長期金利の引き上げを行い、債券価格の下落に繋がっている現状です。

一方、2023年12月FRB会見では、「政策金利が引き締め局面のピーク」、「インフレ及び失業率の上昇は緩和」と発言しており、今後長期金利の引き下げが期待されています。

理由②長期チャートで見ても安い株価

TMFが設定された2009年から見ても現在の株価は低い水準にあります。

一方、レバレッジ商品は逓減リスクがあるためレバレッジ無しのETFである「TLT」も確認するのが大切です。

※20年越えの米国債に投資をするETF(レバレッジ無し)

2003年から長期で見ても低い水準にあることが分かる

このため、FRBの金利引き下げ予測と合わせて注目が集まっています。

理由③為替負けを回避できる

多くの投資家にとって、現在米国債券が低い水準にあることが理解されています。

但し、米国債の買いが進まない理由として為替が課題と考える方は少なくないでしょう。

いくら債券価格が上昇しても円高に振れた場合、為替負けが発生してしまう点は課題です。

債券投資は株式と比較して、変動率が低く為替負けしやすい投資商品

一方、TMFは債券価格3倍の値動きを目指す投資商品であり、今後の価格次第で大きなキャピタルゲインが期待できます。

為替負けを回避できる債券商品という点も、投資家から注目されている理由の1つです。

「TMF」の買い時を判断する2つの材料

結論、TMFの上昇を期待する場合「FRBによる金利引き下げ」次第です。

そもそも、未来を予測する行為でありヘッジファンドはもちろん、インフルエンサーであれ適切な買い時を判断することは誰にもできません。

明確な答えは無いもTMFの購入を検討する場合、FRBが金利引き下げを判断する主な材料は正しく理解しておきましょう。

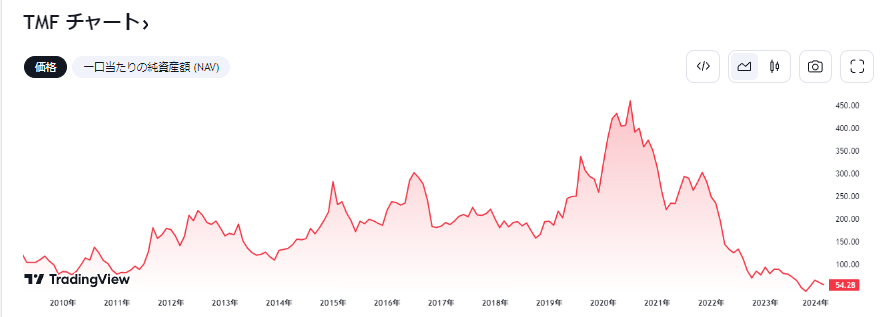

①消費者物価指数(CPI)

米労働省労働統計局(BLS)が毎月発表する、米国のインフレ率を知るための重要な経済指標

毎月15日前後に発表される重要な経済指標の1つです。

米国都市部の消費者が購入する商品やサービスの価格の変化を調査して指数化したデータになります。

コロナショックに対する金融緩和により、2022年高い数値を付けましたが金利引き上げにより下落傾向です。

CPIはFRBによる金利引き下げを判断する材料であるため、定期的にチェックすることが大切と言えるでしょう。

②米国雇用統計

アメリカの雇用の情勢を調査した統計(失業者及び就業者)であり、最も重要な経済指標の1つ

細かな発表内容は以下の通りです。

| 指標内容 | 条件 |

| 失業者 | 労働力人口(16歳以上の働く意志を持つ人達)のうち、失業者の占める割合 |

| 非農業部門雇用者数 | 農業部門を除く産業分野で、民間企業や政府機関に雇用されている人の数 |

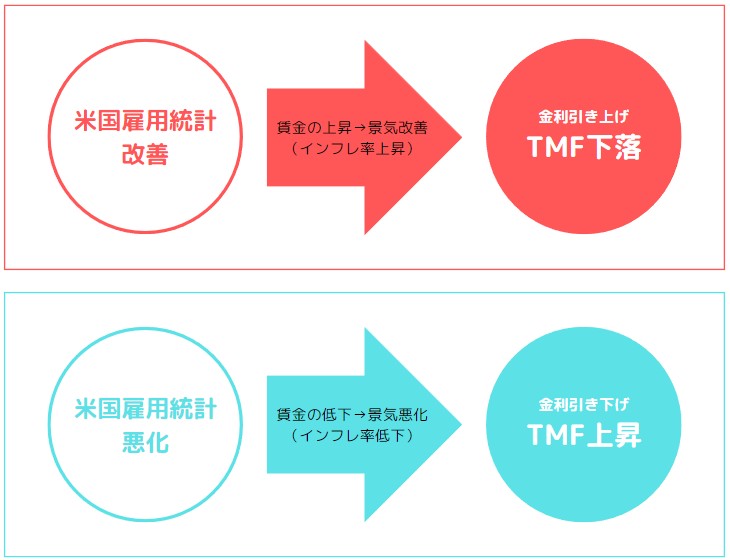

米国雇用統計における、TMFへの影響を図にすると以下の通りになります。

雇用の改善は、「賃金上昇→景気改善」となりインフレ率の上昇に繋がります。

結果として、金利引き上げ判断に繋がるためTMFにとってはネガティブと言えるでしょう。

雇用統計の悪化は、政策金利の引き下げが予測され「円買い、ドル売り」に繋がる

※重要な経済指標であるため、ドル円が1円以上変動することも珍しくない

雇用統計の悪化は、TMFにとって上昇に繋がるが円高に振れる点は課題にある

一方、レバレッジETFであるため為替負けを回避しやすい点は強みです

(補足)インフレと雇用悪化が同時に起きる場合も

上記2つの指標を深く理解すると以下のような状況に悩む場合もあるでしょう。

- 消費者物価指数の上昇(インフレ率上昇)

- 米国雇用の悪化(インフレ率下落)

と相反する指標となると、「今後FRBの舵取りはどうなるのか?」と判断に苦労するシーンもあります。

このため、定期的に開催されるパウエルFRB議長の会見コメントをしっかりと確認しておくことが大切です。

「TMF」を購入する際の注意点(5つのデメリット)

TMFを購入する際は、以下デメリットを必ず理解しておきましょう。

注意点①新NISAに非対応

TMFは新NISAに非対応であり購入することができません。

このため、まとまったキャピタルゲインを得た場合約20%の税金が掛かる点は注意が必要です。

注意点②極めて高いボラティリティ

TMFは3倍の値動きを目指すETFであるため、ボラティリティが極めて高い投資商品です。

このため、過去の上昇相場だけを見るのではなく下落相場時のマイナス幅を理解することが大切と言えます。

- 安心して寝ることができるか?

- 資産が10分の1になっても生活は問題ないか?

- 自身の性格上レバレッジ商品が向いているのか?

など、落ち着いて投資商品の特性と自身の相性を確認するようにしましょう。

TMFを購入したことで「夜不安で寝つきが浅い」という場合、正しい投資状況とは言えないため注意が必要です。

注意点③下落局面に弱い

TMFの弱点は下落局面及びBOX相場には弱い点が挙げられます。

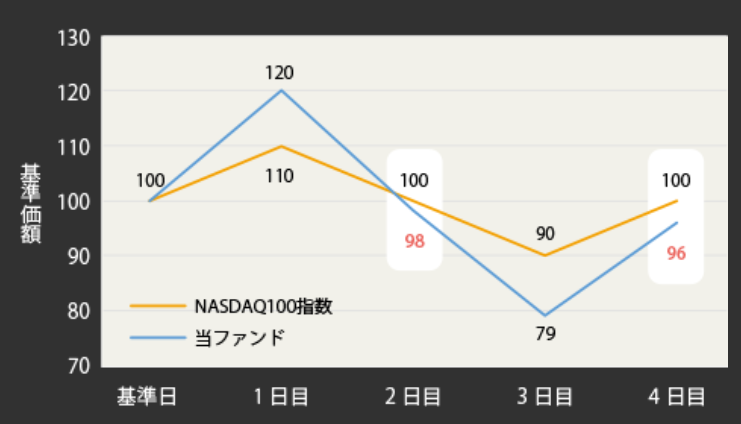

例:毎日10%株価が上下した場合

| 基準日 | 1日目 | 2日目 | 3日目 | 4日目 | |

| レバあり | 100 | 120 | 98 | 79 | 96 |

| レバなし | 100 | 110 | 100 | 90 | 100 |

大和アセットマネジメントより引用

大和アセットマネジメントより引用

レバナレッジをかけていない場合4日目に基準価額に戻るも、TMFのようなレバあり商品は時間の経過と共に価格が押し下げられています。

BOX相場では、複利の力で基準価額が押し下げられる点は注意が必要と言えるでしょう。

中長期的に価値が逓減(ていげん)する可能性があるため、レバレッジ商品は長期投資に不向きと言われています。

注意点④高い信託報酬

TMFの信託報酬についても正しく理解しておきましょう。

| 銘柄名 | 信託報酬 |

|---|---|

| TMF | 1.06% |

| VOO(S&P500) | 0.03% |

| VTI(全米株式) | 0.03% |

| VT(全世界株式) | 0.07% |

VOO、VTIと比較して経費率は約30倍高い

100万円投資で年間約1万円の経費が必要な点は理解しよう

注意点⑤単純に3倍の値動きにはならない

TMFは「3倍」の値動きを目標にするファンドですが必ず達成できるとは限りません。

実際には、「信託報酬のコスト負担」や「先物市場の値動き」により、1日であったとしてもズレがある点は注意しておきましょう。

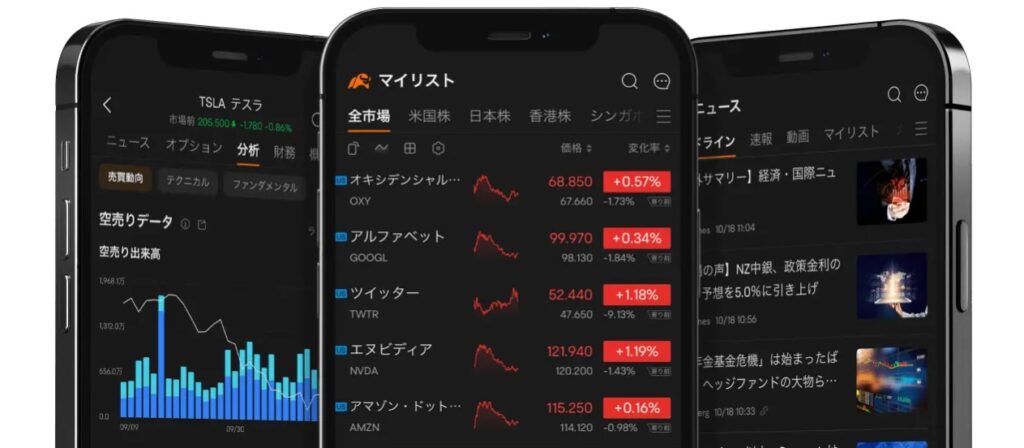

「TMF」投資に最適な投資情報アプリ

TMFへの投資を行う場合、上記で解説した通り重要指標及びFRBの会見をチェックする必要があります。

一方、米国市場であるため「情報収集の仕方が分からない」という方も少なくないでしょう。

そんな方におすすめなのが財務分析アプリ「moomoo」の活用。

「moomoo」は、2022年10月27日誕生した新しい次世代型金融情報アプリです。

日本での知名度は高くありませんが、世界では2,000万人以上のユーザーがmoomooのアプリを利用。

革新的なサービスとして世界の投資家に認められているツールです。

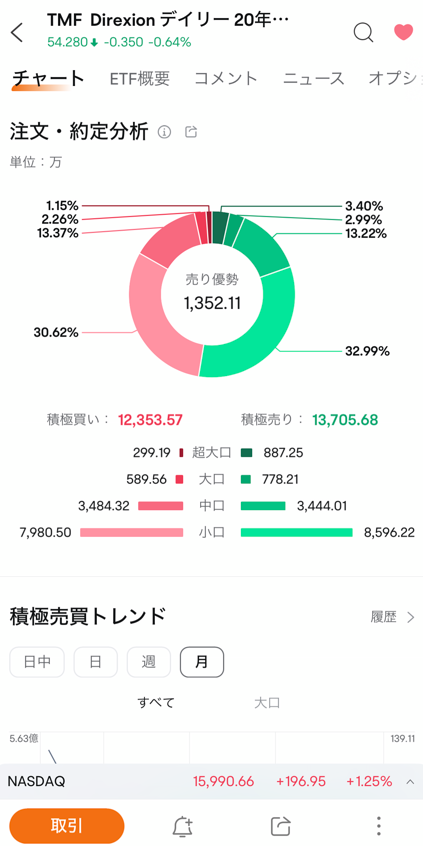

moomooに銘柄登録することで、リアルタイムの株価を手軽に確認することができます。

TMFの長期チャートをチェック

注文及び約定分析をチェックすることもできます。(トレンドの把握が可能)

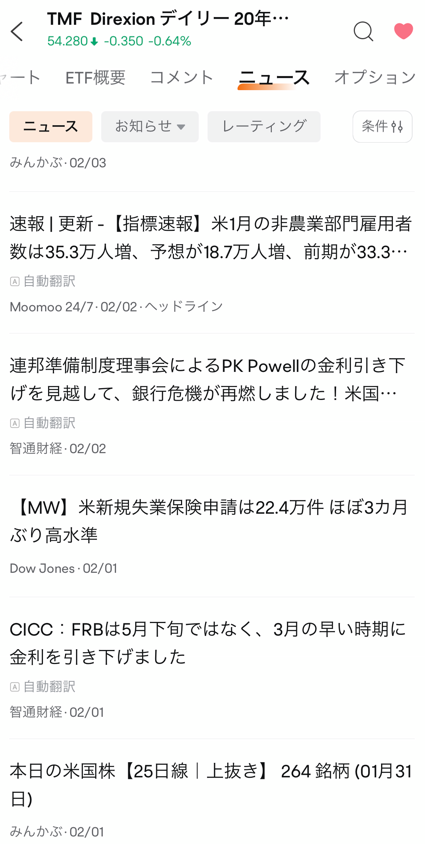

また、TMFに重要な情報である経済指標、FRBの会見情報を手軽に収集することが可能です。

スマホの通知機能を活用すれば、速報を受け取れる点も魅力。(TMF→ニュースをタップ)

その他、「銘柄スクリーニング」、「ヒートマップ」など株のトータル管理に最適と言えるでしょう。

無料で使えるアプリのため、手軽に使用感をチェックしてみよう

➤「moomoo証券」を無料でダウンロードする

※IDを取得すればすぐに利用できます

米国債券ETF「TMF」の買い時とは?【まとめ】

本記事では、米国債券ETF「TMF」の買い時だけでなく注目されている理由と購入する際の注意点を解説しました。

TMFの買い時を判断する情報

- 消費者物価指数(CPI)

- 米国雇用統計

TMFは、信用格付けが高い米国債券に投資ができるETF。

3倍ブルETFであり今後米国債価格が上昇した場合、大きなキャピタルゲインが得られる点が魅力です。

一方、新NISAで取扱いが無く、高いボラティリティは投資家を選ぶ商品と言えるでしょう。

このため、正しくデメリットを理解し、購入する場合でもポートフォリオの数%に留めるのがおすすめです。

以上、米国債券ETF「TMF」買い時、注意点まとめでした。

【関連記事】米国債券ETF「AGG」、「BND」について解説しています。

【関連記事】米国債券の注意点について解説しています。

【関連記事】ジャンク債「HYG」、「JNK」購入における注意点を解説しています。