本記事では「HYG、JNK」をテーマに2種類のETFの違い、メリット、デメリットを解説します。

HYG、JNKは債券とは思えない高い分配利回りが魅力。

但し、ジャンク債でありデフォルト(債務不履行)のリスクが高い点は注意するべきポイントです。

このため、配当利回りの高さだけでなくHYG、JNKのデメリットについても抑えておきましょう。

【記事の構成】

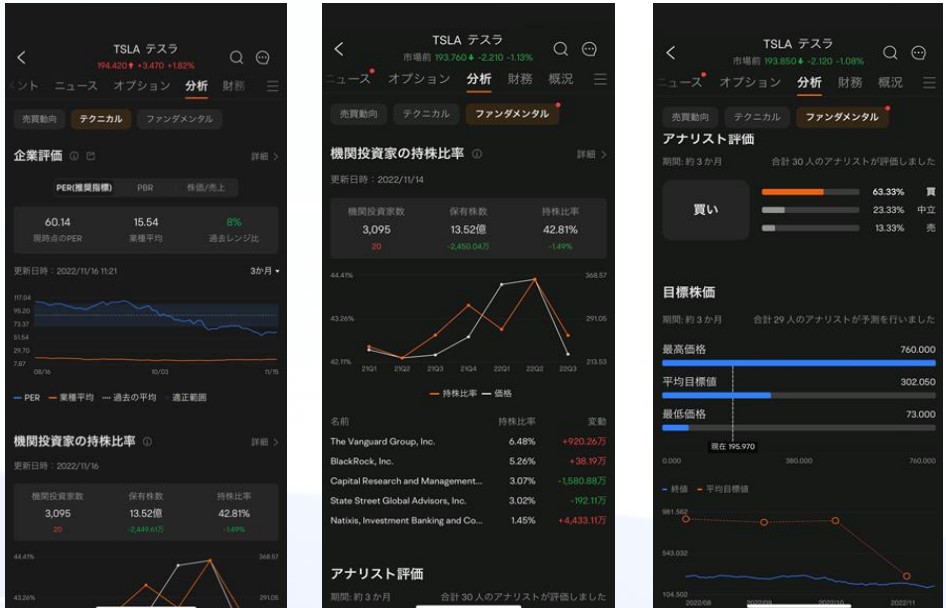

【当サイト推薦】moomoo証券アプリ

企業評価、アナリスト評価をアプリで確認

テクニカルデータやシグナルも無料で閲覧可能(新たな買い時を判断するの最適)

口座開設不要かつ無料で使える金融情報アプリのため、気軽に使用感をチェックしてみよう!

ジャンク債(ハイ・イールド債)とは?

ジャンク債とは?

ハイ・イールド債とも呼ばれている。

リスク高い債券である一方、投資家は高い分配利回りを受け取ることができます。

ハイリスク・ハイリターンな債券と覚えておきましょう。

投資適格債券 |

AAA | 債務を履行する能力が極めて高い |

|---|---|---|

| AA | 債務を履行する能力が非常に高い | |

| A | 上位2つに比べて、経済環境の影響を受けやすい | |

| BBB | 債務履行能力は十分だが、経済環境の悪化の影響を受けやすい | |

| 投資不適格債券 |

BB | 経済環境の悪化の場合に、債務履行能力が不十分になるリスク有り |

| B | 経済環境の悪化で、債務履行能力が不十分となる可能性が高い | |

| CCC | 債務不履行となる可能性を持ち、債務履行能力は財務経済状況に依存 | |

| CC | 債務不履行となる可能性が非常に高い | |

| C | 現在、破産法に基づく申請中だが、債務に基づく支払いは継続中 | |

| D | 債務不履行に陥っている |

格付けを行う機関は様々あるも、「ムーディーズ」、「スタンド・アンド・プアーズ(S&P)」が世界2大格付け機関です。

A.日本企業のジャンク債はほとんど発行されていない

- 日本ではリスクが高いジャンク債の需要が少ない

- 企業は社債発行ではなく、銀行融資の手段を活用するの一般的

- 過去、社債発行には厳しい条件が課されていた

などが、国内でジャンク債が流通していない理由となります

このため、ジャンク債へ投資を検討している方は、本記事で紹介するHYG・JNKの活用を検討しましょう。

ジャンク債「HYG・JNK」6つの違いを徹底比較

HYG、JNKの比較ポイントは以下の通りです。

①分配利回り

HYG・JNK過去6年間の分配利回りは以下の通りです。

| HYG | JNK | |

| 2022年 | 4.49% | 5.03% |

| 2021年 | 4.01% | 4.25% |

| 2020年 | 4.85% | 5.09% |

| 2019年 | 5.41% | 5.91% |

| 2018年 | 5.15% | 5.40% |

| 2017年 | 5.16% | 5.64% |

HYG、JNK共に4%を超える分配利回りがあると覚えておきましょう。

②経費率

経費率比較は以下の通り

- HYG:0.49%

- JNK:0.40%

100万円投資した場合、年4,000~5,000円の手数料が必要と覚えておきましょう。

③純資産額

純資産額は以下の通り

※2023年5月時点

- HYG:145億ドル

- JNK:84億ドル

但し、どちらも潤沢は純資産額を保有しており、早期償還の心配はないと言えるでしょう。

④信用格付

信用格付けは以下の通り(2023年5月時点)

| 格付 | HYG | JNK |

| BBB | 1.67% | 0.00% |

| BB | 50.11% | 45.36% |

| B | 38.00% | 43.39% |

| CCC以下 | 10.24% | 10.98% |

| 格付け無し | 0.00% | 0.22% |

どちらのETFもBB以下の投資不適格債券への投資がメインです。

僅かな違いですが、HYGの方が信用度が高い債券に投資されています。

⑤組み入れ銘柄数

組み入れ銘柄数は以下の通りです。

- HYG:1,201銘柄

- JNK:1,091銘柄

多数の銘柄に分散されているのは、HYG、JNKの強みと言えます。

⑥騰落率

詳細はチャートは以下の通りです。

このため、分配利回りだけでなくパフォーマンスの点も踏まえて投資を検討しましょう。

過去5年間の株価騰落率は以下の通り

| HYG | JNK | |

| 2022年 | -15.38% | ‐17.10% |

| 2021年 | -0.33% | -0.34% |

| 2020年 | -0.64% | -0.48% |

| 2019年 | 8.34% | 8.62% |

| 2018年 | -7.06% | -8.52% |

| 2017年 | 0.82% | 0.74% |

過去のデータで見ると、騰落率がマイナス年度が多い点は注意が必要です。

ジャンク債「HYG・JNK」メリット

HYG・JNKのメリットは以下の通りです。

- 高い分配利回り

- 分散性の高さ

- 炭鉱のカナリアとしての活用も

順番に解説します。

メリット①高い分配利回り

HYG・JNKは年4%を超える高い分配利回りが魅力と言えるでしょう。

また、債券ファンドであるため比較的株価推移はマイルドな動きとなっています。

以下、HYGの5年チャート

ポートフォリオの分配利回りを上げたい方におすすめです。

メリット②分散性の高さ

HYG、JNKはジャンク債の寄せ集めです。

それぞれの債券はデフォルトリスクが高い投資商品ですが、1,000以上の銘柄に分散させることでリスク分散を図っています。

このため、特定の債券がデフォルトしたとしても、HYG・JNKの株価への影響を抑えることが可能です。

メリット③炭鉱のカナリアとしての活用も

ジャンク債の上昇を「炭鉱のカナリア」と呼ぶ投資家も少なくありません。

炭鉱でガスが発生した時、人間より早くカナリアが危険を察知

相場の世界では、ピークアウトを知らせるシグナルとして活用

信用度が低いジャンク債までも上昇を続ける場合、景気後退入りのサインと考えられる

市場全体が買いと考える時こそ、「大きな下落があるのでは?」と恐怖を覚える必要があります。

いち早く相場のピークアウトを掴むためにも、定期的にジャンク債の株価動向をチェックするのがおすすめです。

ジャンク債「HYG・JNK」やばいと言われる3つのデメリット

HYG・JNKのデメリットは以下の通りです。

- 株式と比べてパフォーマンスが悪い

- 守りに強い資産と呼べない

- 経費率が高い

順番に解説します。

①株式と比べてパフォーマンスが悪い

HYG、JNKの課題はパフォーマンスの低さにあります。

以下、HYGとVOO(S&P500)の騰落率比較

| HYG | VOO | |

| 2022年 | -15.38% | ‐19.52% |

| 2021年 | -0.33% | 27.02% |

| 2020年 | -0.64% | 16.49% |

| 2019年 | 8.34% | 28.38% |

| 2018年 | -7.06% | -6.31% |

| 2017年 | 0.82% | 19.47% |

過去6年間のパフォーマンスで比較した場合、VOOを購入した方が優秀と言えます。

- 相場上昇時はパフォーマンスは控えめ

- 相場下落時は株式同等またはそれ以上に下落

但し、過去6年の比較であるため参考情報として取扱いしましょう。

②守りに強い資産と呼べない

債権ETFに求められるのは、ポートフォリオの暴落耐性を強める効果。

但し、ジャンク債であるHYG・JNKは守りの資産とは呼べません。

2020年コロナショック時のHYGとVOO(S&P500)のチャート比較

デフォルトのリスクが高いジャンク債は売却対象となります。

(参考)信用度が高い投資適格債のみで構成される「AGG、BND」のチャートは以下の通りです。

ポートフォリオの守りを強める場合、「AGG、BND」の活用を検討しましょう。

(参考)米国債券投資信託(AGG、BND)どっちを買うべき?違いは?

③経費率が高い

HYG、JNKの経費率は他ETFと比較して高コストです。

このため、経費率も意識して投資を検討しましょう。

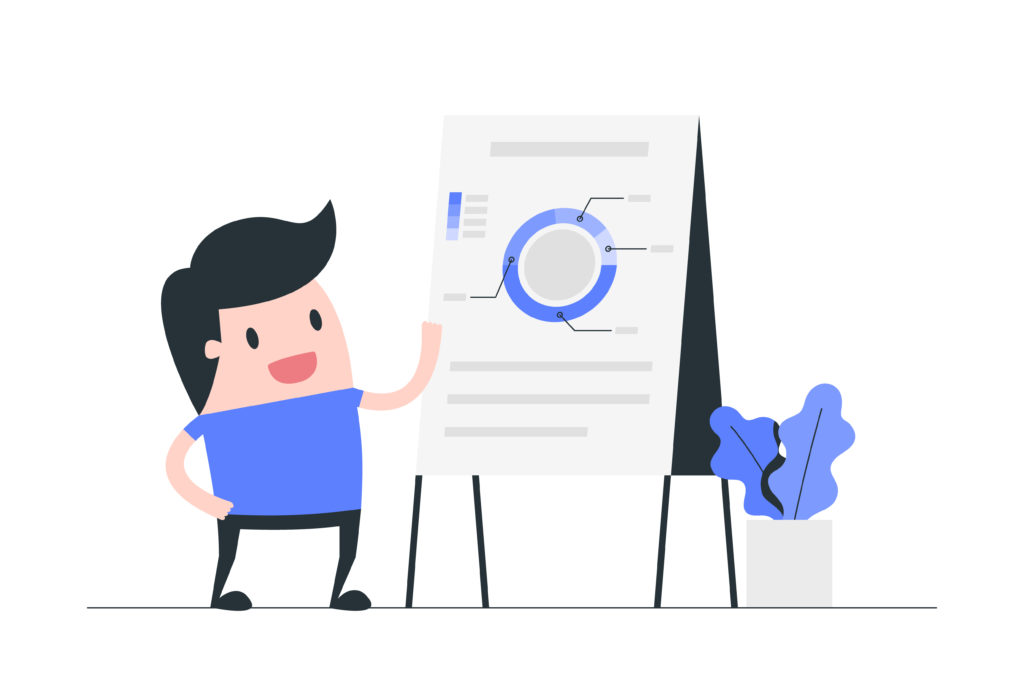

米国株投資をサポートする投資アプリを活用しよう

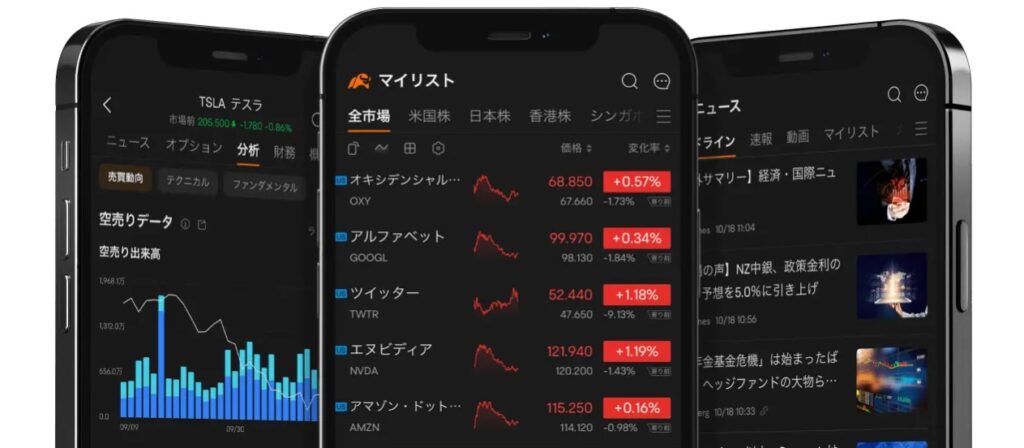

米国株に魅力があるも「情報収集に苦労する」という方も少なくないでしょう。

そんな方におすすめなのが、投資アプリ「mooomoo」の活用です。

日本での知名度は高くありませんが、世界では1,900万人以上のユーザーがmoomooのアプリを利用しています。

革新的なサービスとして世界の投資家に認められているツールです。

moomooは日本株はもちろん、米国株のリアルタイム表示に対応。

企業分析に強く、売上、決算報告などアプリを通して細かくチェックすることができます。

ETFの長期チャート、注文約定分析にも対応。

無料で利用できるツールであるため、気軽に使用感をチェックしてみましょう。

➤「moomoo」を無料でダウンロード

※IDを取得すればすぐに利用できます

ジャンク債HYG、JNK【まとめ】

本記事では「HYG、JNK」をテーマに2種類のETFの違いを比較検証しました。

ポイントをまとめると以下の通り

※スマホの方はスライドできます

| ティッカー | HYG | JNK |

| 運用会社 | ブラック・ロック | ステート・ストリート |

| 設定日 | 2007年4月4日 | 2007年11月28日 |

| 組入銘柄数 | 1,201銘柄 | 1,091銘柄 |

| 純資産総額 | 154億ドル | 84億ドル |

| 配当利回り | 4.49% | 5.03% |

| 経費率 | 0.49% | 0.40% |

| 配当スケジュール | 毎月 | 毎月 |

| 株価 | 74.40ドル (2023年5月16日) |

91.34ドル (2023年5月16日) |

| 最新株価 | チェック | チェック |

HYG、JNKはジャンク債の寄せ集めであり、ハイリスク・ハイリターンの投資商品です。

直近6年のパフォーマンスでは、株式に劣るため積極的におすすめできる商品とは言えません。

一方、ジャンク債は相場のピークアウトを察知する1つの情報と言われています。

このため、定期的に株価動向をチェックするようにしておきましょう。

以上、「HYG、JNK」比較検証まとめでした。

【関連記事】債権ETF「AGG」、「BND」についてポイントを解説しています。

【関連記事】米国株の情報収集に最適なサイトはまとめています。

【関連記事】米国株の配当利回りを調べる方法を解説しています。