本記事では「理想的なアセットアロケーション」をテーマに6つポイントを解説します。

資産形成をするには、アセットアロケーションを考えることが大切です。

自身のリスク許容度を超えたポートフォリオの場合、ギャンブルであり資産形成とは言えません。

一方、最適な比率で投資ができれば資産形成の大半は成功と言えるでしょう。

このため、本記事では自身のアセットアロケーションを考えるポイントを解説します。

資産額やリスク許容度が人それぞれ異なるため、すべての人に共通した最適解はありません

本記事を参考に自身に合ったポートフォリオを考えてみましょう

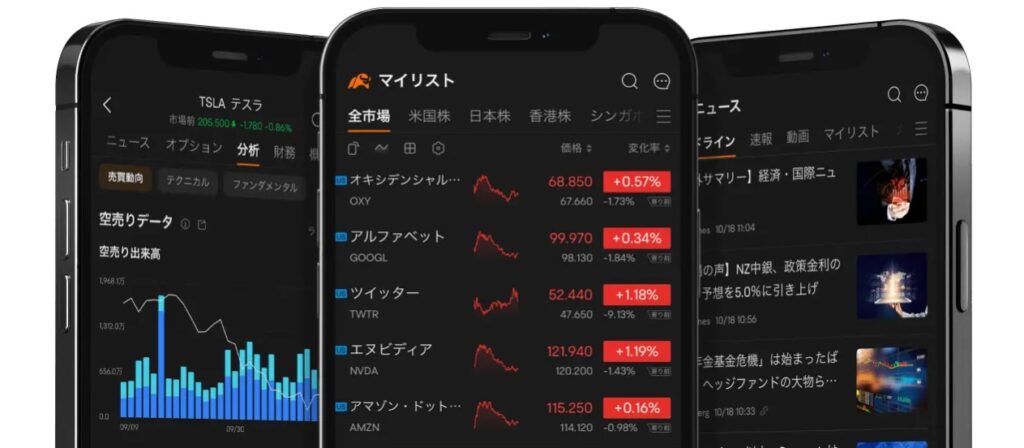

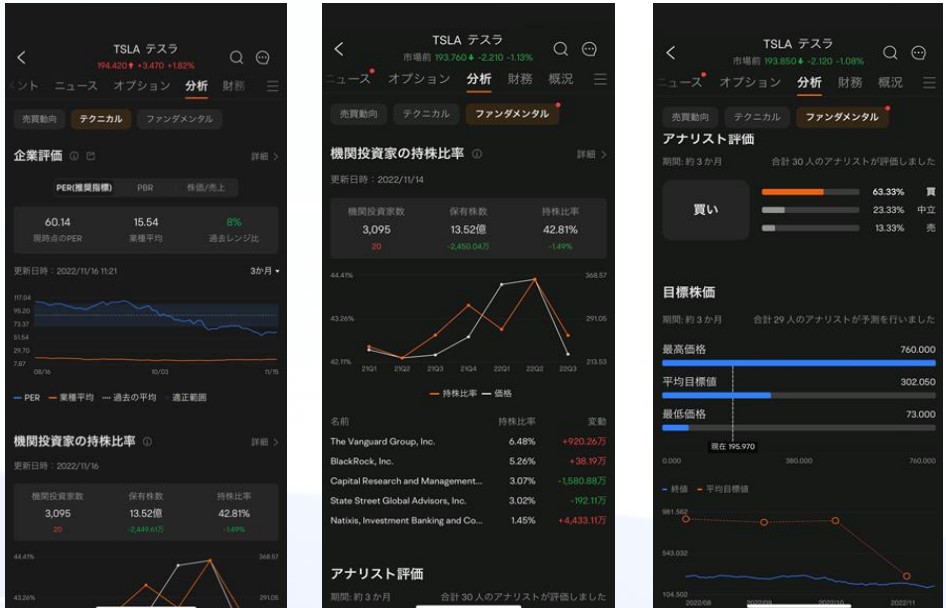

【当サイト推薦】moomoo証券アプリ

企業評価、アナリスト評価をアプリで確認

テクニカルデータやシグナルも無料で閲覧可能(新たな買い時を判断するの最適)

口座開設不要かつ無料で使える金融情報アプリのため、気軽に使用感をチェックしてみよう!

「アセットアロケーション」とは?

まずは、基本として「アセットアロケーション」について解説します。

運用する資金を国内外の株や債券などにどのような割合で投資するのかを決定

アセットとは「資産」、アロケーションは「配分」という意味を持つ

1カ国にだけ投資をした場合「災害、政治、経済」などの地政学リスクを大きく受けてしまいます。

このため、「卵は1つのカゴに盛るな」という格言があるように、リスク分散を行うことが大切です。

但し、最適なアセットアロケーションと言ってもリスク許容度は人それぞれ異なり

- 年齢、家族構成

- 資産額

- 投資経験

など、様々な要素により考え方が変わる点は注意しましょう。

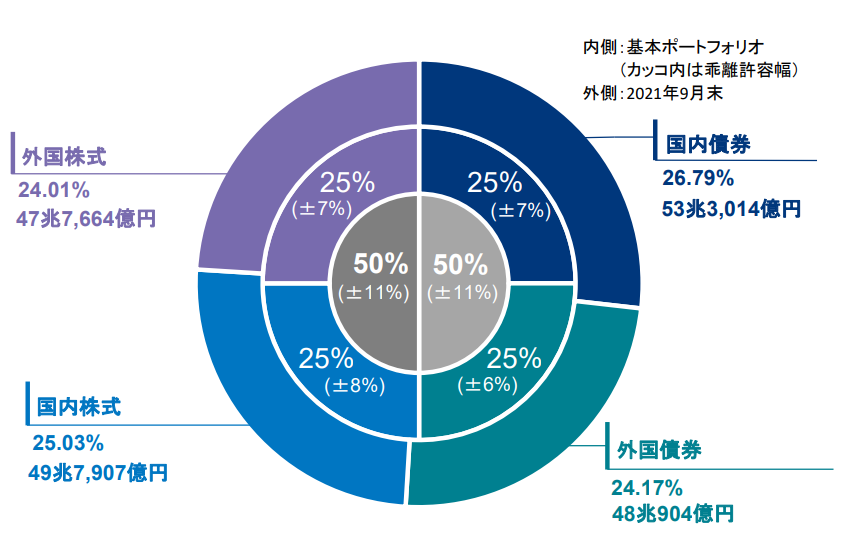

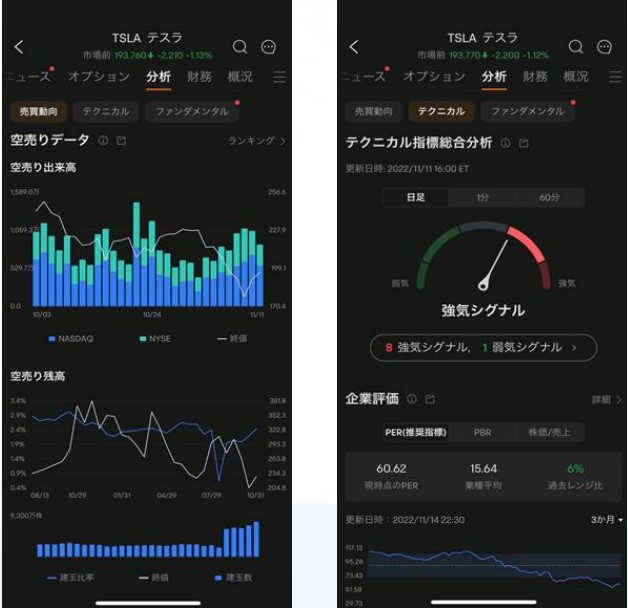

一例として、「世界最大の投資機関」と言われている、年金積立金管理運用独立行政法人(GPIF)のアセットアロケーションは以下の通りです。

- 国内債券:25%±7%

- 国内株式:25%±8%

- 外国債券:25%±6%

- 外国株式:25%±7%

特に、国内債券はリスクが低い投資商品であるため、守りの資産もしっかりと組み込まれた構成と言えます。

上記、アセットアロケーションでの投資結果

2021年時点、累計収益:102兆(利子、配当41兆)と素晴らしいパフォーマンス維持しています。

GPIFがアセットアロケーションを組んでいるように、個人投資家も自身の資産形成に向けてルールを決めることが大切と言えるでしょう。

理想的なアセットアロケーションを考える6つのポイント

アセットアロケーションを考える6つのポイントは以下の通りです。

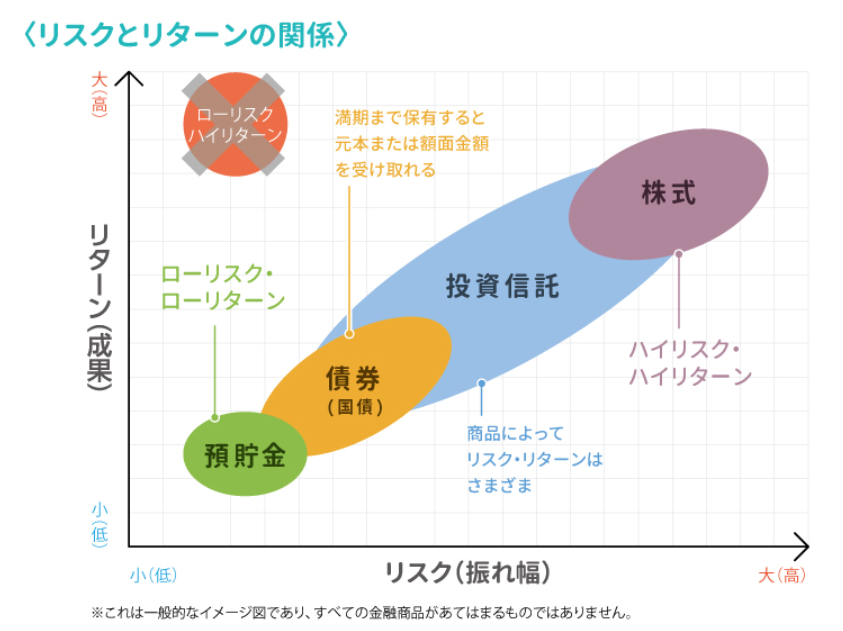

ポイント①金融商品別のリスクを認識する

まずは、金融商品別のリスクをチェックしましょう。

リスクとリターンは相関関係にあり、利回りだけを求めるのではなくリスク許容度に合った投資商品を選択することが大切です。

リスクを抑えた投資をしたい場合、現金及び債券比率を高めるようにしましょう。

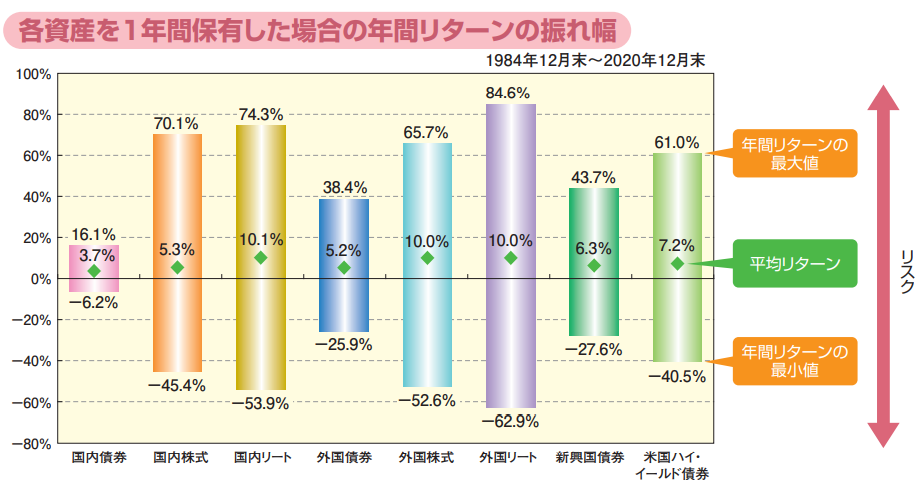

続いて、「1984年~2020年」1年間リターン振れ幅です。

野村アセットマネジメントより引用

野村アセットマネジメントより引用

投資商品だけでなく、投資国によってリターンが異なります。

このため、カントリーリスクについても理解をしておきましょう。

ポイント②自身のリスク許容度を把握する

続いて、自身のリスク許容度をチェックしましょう。

リスク許容度を考える例は以下の通りです。

家族構成

| リスク許容度 | |

| 独身 | 高い |

| 共働き子供なし | 高い |

| 共働き子供あり | 普通 |

| 片働き子供なし | 普通 |

| 片働き子供あり | 低い~普通 |

まずは家族構成からリスクを確認しましょう。

年齢

| 20代 | リスク許容度「高い」 |

|---|---|

| 30代 | |

| 40代 | リスク許容度「普通」 |

| 50代 | リスク許容度「低い」 |

| 60代 |

自身の年齢からもリスク許容度を考えることが大切です。

60代以上の方は安全資産(現金、債券)の比率を高めるようにしましょう。

ポイント③投資商品を選択する

基本的な考えは「株式」と「債券」の比率でアセットアロケーションを組みましょう。

50代以上の方であれば、将来を見据えて債券の組み入れ

リスク許容度が高い方は「S&P500」など米国インデックスファンドへの投資

但し、日本で生活する以上は為替の影響を軽視することができません。

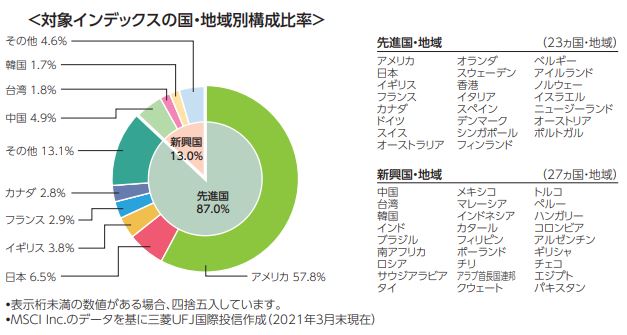

国内外の分散に悩んだら「全世界株式インデックス」へ投資をすることで、時価総額に合わせた分散投資が可能です。

「全世界株式」と「S&P500」に悩んだら以下記事を参考にしてみましょう。

ポイント④現金の比率を決める

投資商品が決定したら、投資と現金の比率を考えましょう。

考え方は「年齢」、「職業」などが比率を決めるポイントとなります。

【年齢】

| 年齢 | 株式 | 現金 |

| 20代 | 80% | 20% |

| 30代 | 70% | 30% |

| 40代 | 60% | 40% |

| 50代 | 50% | 50% |

| 60代 | 40% | 60% |

若年層ほど資産形成ができる期間が長いため、リスク許容度が高まります。

また、職業としては「会社員」、「フリーランス」でも違いが存在。

| 生活防衛資金 | |

| 会社員 | 6~9ヶ月 |

| フリーランス(自営業) | 12~18ヶ月 |

会社員の場合、有給制度や休業補償など会社の制度を活用することで、生活費の一部補填が可能です。

一方、自営業やフリーランスの場合、保証制度がないため現金比率を高める必要あります。

考え方は様々ですが、病気や失業など万が一の時にも対応できる現金をしっかりと確保することが大切です。

(参考)「貯金と投資」理想的なバランスとは?│年齢、生活環境、生活防衛資金で解説

ポイント⑤投資国を分散させる

米国株式は長期に渡り右肩上がりのチャートを形成しているため、米国株投資を始める方が増加しています。

代表的な投資商品は以下の通り

- s&p500

- 全米株式

- NASDAQ-100

米国S&P500と新興国株式を比較すると以下の通りです。

結論、5倍近くリターンに差がついています。

但し、「これからの20年はどうなのか?」と言われると未来は誰にもわかりません。

新興国のパフォーマンスが米国を大きく上回るという可能性も考えられます。

「どういった未来にも対応したい」という方は全世界株式を選択するのがベストな選択です。

(参考)【疑問】「新NISAはオールカントリーだけでいい?」5つのポイント徹底解説

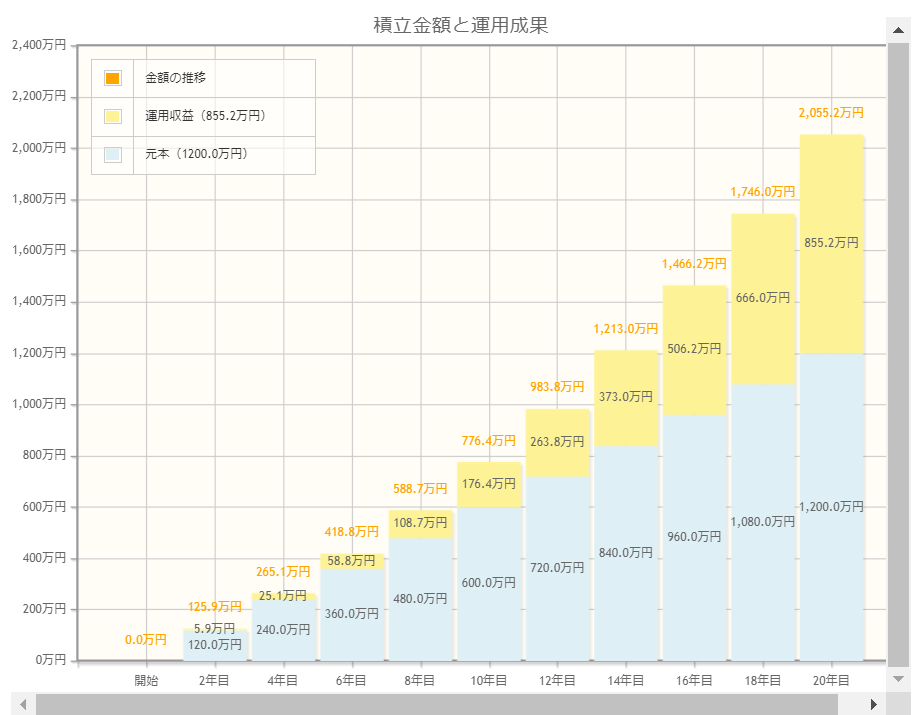

ポイント⑥目標金額から考える

「20年後に2,000万円を貯めたい」など、将来の目標金額からアセットアロケーションを考えるのもおすすめです。

但し、インデックスファンドで得られるリターンは「年5%」程度。

このため、現実的な利回りを元に目標額を決定するのが大切です。

但し、リスク許容度は投資家ぞれぞれ異なるため、利回りだけでなく自身に合わせてアセットアロケーションを組みましょう。

金融庁資産運用シミュレーションを活用すれば、必要な積立額をチェックすることができます。

(参考)家計診断「ライフプランシミュレーション」おすすめソフト、アプリ10選

「アセットアロケーション」4つの注意点

アセットアロケーションを考える際の注意点は以下の通りです。

- 投資商品の変更は長期目線で行う

- インデックスファンドを選択する

- 金への投資は慎重に

- 不動産への投資を検討してみる

順番に解説します。

①投資商品の変更は長期目線で行う

一部投資家の中には、頻繁にリバランスを行う方がいますが未来を読む行為でありおすすめできません。

一度アセットアロケーションを組んだら長期目線で積立するのがベスト

但し、10年に1度などライフステージに応じて、債券比率を上げるなど検討

債券には格付けがあり、投資不適格な投資商品も存在。

リスク分散をするためにも、BBB以上の投資適格債への投資をおすすめします。

具体的には米国債券「AGG」、「BND」をチェックしてみましょう。

②インデックスファンドを選択する

投資信託を大きく分けると

- アクティブファンド

- インデックスファンド

の2種類に分けれます。

2つの違いは以下比較表の通りです。

※スマホの方はスライドできます

| インデックス | アクティブ | |

| 運用方法 | 指数に連動した値動き | 指数を上回る運用を目指す |

| 特徴 | ・年5%程度など安定的な動き ・分散性が高い |

・値下がりも値上がりも大きい ・テーマに沿った投資が可能 |

| 手数料 | 比較的安い | 比較的高い |

結論、インデックスファンドでの資産形成がベストな選択です。

アクティブファンドは、「手数料」、「分散性」が課題。

投資勝率としても、インデックスファンドが優位が結果となっています。

| 投資期間 | インデックス勝率 | アクティブ勝率 |

|---|---|---|

| 1年 | 70.98% | 29.02% |

| 3年 | 71.13% | 28.87% |

| 5年 | 80.60% | 19.40% |

③金への投資は慎重に

アセットアロケーションを組む際、守りの資産として「金」への投資を検討する投資家も少なくありません。

金は鉱物のため、地球上に存在する埋蔵量に限界があり「金は有限である」というのが特徴。

但し、著名投資家ウォーレン・バフェット氏は「金は何も生み出さない」という発言もしており、投資商品としては賛否が分かれます。

- インカムゲイン(配当金)がない

- 手数料が高い

- 資産価値が上がりづらい

などの点を考慮すると、投資初期に組み込む金融商品ではないと考えています。

投資家の考え方に左右される部分であるため、以下記事を参考に金投資を検討してみましょう。

④不動産への投資を検討してみる

アセットアロケーションの1つとして「不動産」を組み込むのもおすすめです。

不動産投資は「ミドルリターン、ミドルリスク」であり、キャピタルゲインを生みづらく債券よりの投資商品です。

株式との相関関係が低く、現物資産であるため市況が不安定な時に心強い存在と言えます。

但し、投資物件を正しく判断する力が必要であり、まとまった資金が必要な点を考えると手軽に投資をするのは難しい現実があります。

そこで、筆者がアセットアロケーションに組み込んでいるのは、「不動産クラウドファンディング」です。

- インターネット上で出資者を募集

- 運営会社が不動産事業を行う

- 不動産から得られる賃料や売却利益を投資家へ還元

結論、不動産を共同保有しながら運用をする事業を指します。

1万円からと少額購入ができるため、手軽に投資できる点が強みです。

以下、投資商品の例

他にも現在募集中のプロジェクトが掲載されているので、公式も合わせてチェックしてみましょう。

(公式)COZUCHI公式サイト

理想的なアセットアロケーション【まとめ】

本記事では「理想的なアセットアロケーションとは?」をテーマにポイントを解説しました。

理想的なアセットアロケーションを考えるポイントは以下の通り

資産形成を行うにはアセットアロケーションを考えることが大切です。

但し、資産額やリスク許容度がそれぞれ異なるため、すべての人に最適解なアセットアロケーションは存在しません。

このため、「年齢」、「家族構成」、「性格」も加味して、リスク分散を行うようにしましょう。

どんな未来にも対応したい場合、全世界株式の活用がおすすめです。

以上、「理想的なアセットアロケーション」考え方まとめでした。

【関連記事】株式との相関係数が低いコモディティ投資について解説しています。

【関連記事】資産配分を考える上で便利なツールを紹介しています。

【関連記事】ライフプランシミュレーションの方法を解説しています。