本記事では、「インデックス投資」をテーマに毎月10万円積立投資をした場合の期待リターンを解説します。

現在、非課税制度を中心にインデックス投資を始める方が増加。

資金に余裕がある方であれば、特定口座を利用して毎月10万円を超える積立を行っている方も少なくありません。

毎月10万円ともなれば「老後2,000万円問題」も容易に解決することができます。

一方、「目標資産まで何年かかるのか?」、「期待リターン別の違いは?」など疑問を持つ方も多いのではないでしょうか。

そこで、本記事では毎月10万円積立をテーマに詳しいシミュレーションを解説します。

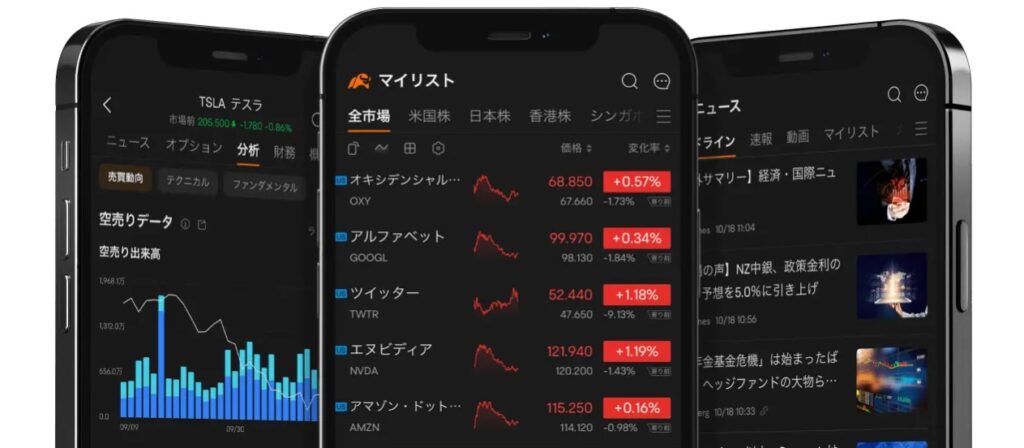

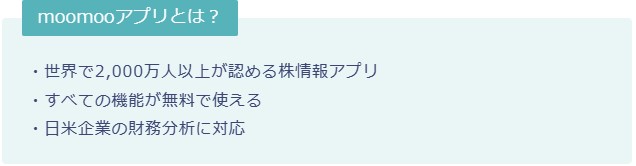

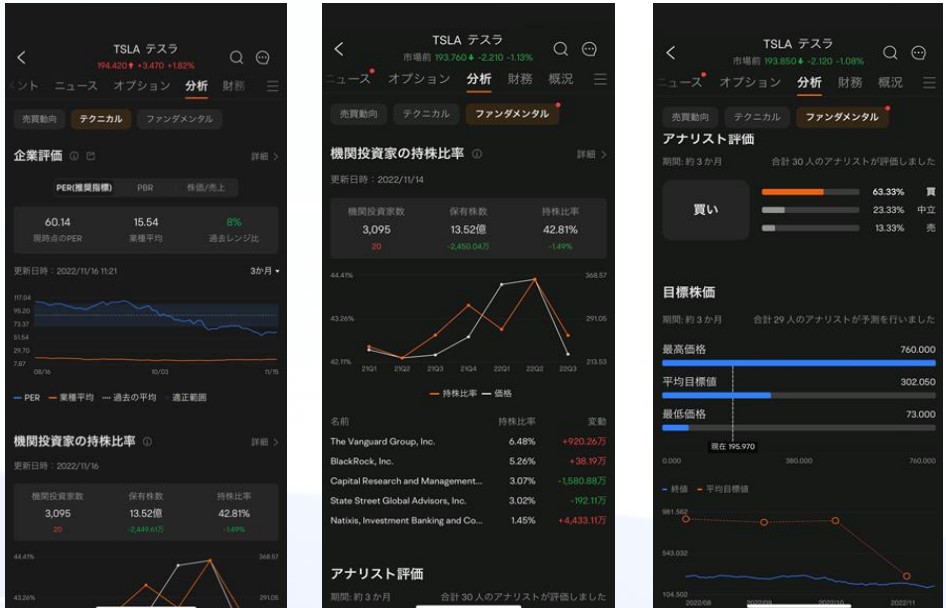

【当サイト推薦】moomoo証券アプリ

企業評価、アナリスト評価をアプリで確認

テクニカルデータやシグナルも無料で閲覧可能(新たな買い時を判断するの最適)

口座開設不要かつ無料で使える金融情報アプリのため、気軽に使用感をチェックしてみよう!

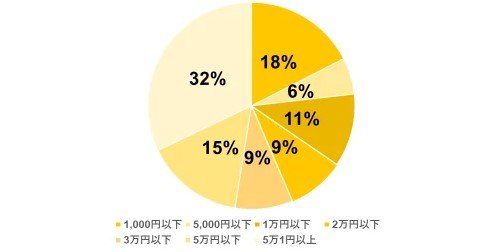

「個人投資家」毎月の投資信託購入額

具体的なシミュレーションを見る前に、個人投資家の積立額をチェックしてみましょう。

マネックス証券「投資信託に関する調査結果」より引用

約32%の投資家が毎月5万円以上投資信託を購入

日本の平均年収433万円(2020年)から考えると、毎月5万円の捻出は簡単なことではありません。

また、2人に1人は投資額3万円以下であり、非課税枠の範囲で投資を継続している方が多く見られます。

このため、毎月10万円積立投資ができる家庭はキャッシュリッチな層と言えるでしょう。

続いて、具体的なシミュレーションを解説します。

「10万積立」投資期間×利回り別シミュレーション表

毎月10万円投資信託を積立するシミュレーションは以下の通りです。

※スマホの方はスライドできます

| 利回り /投資期間 |

5年 | 10年 | 20年 | 30年 |

| 元本 | 600万円 | 1,200万円 | 2,400万円 | 3,600万円 |

| 2% | 630万円 | 1,327万円 | 2,948万円 | 4,927万円 |

| 3% | 646万円 | 1,397万円 | 3,283万円 | 5,827万円 |

| 4% | 663万円 | 1,472万円 | 3,667万円 | 6,940万円 |

| 5% | 680万円 | 1,553万円 | 4,110万円 | 8,322万円 |

| 6% | 698万円 | 1,639万円 | 4,620万円 | 10,045万円 |

老後2,000万円問題の解決であれば、20年間の積立で達成が可能

資産1億円を目指す場合、「30年積立+利回り6%」が求められます。

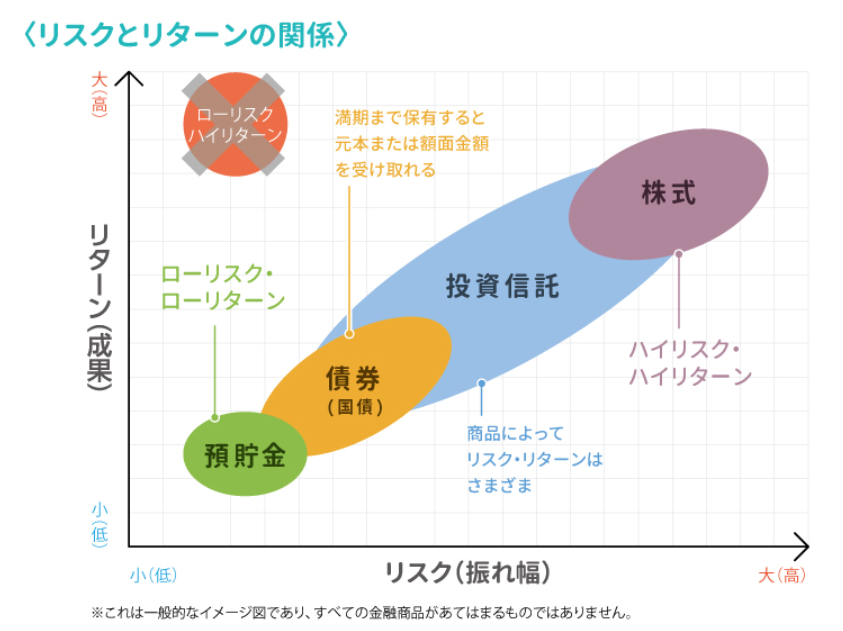

リスクとリターンは相関関係にあるため、自身のリスク許容度に合った投資をするようにしましょう。

「10万円積立」投資期間別シミュレーション

続いて、投資期間別利回りシミュレーションを深掘りしていきます。

①10年積立シミュレーション

- リターン3%:1,397万円

- リターン4%:1,472万円

- リターン5%:1,553万円

10万円を10年間積立した場合、投資元本は「1,200万円」であり子供の教育資金の確保としては十分な金額です。

一方、老後2,000万円問題の解決としては課題が残ります。

期待リターンとして物足りないと感じた場合、投資期間の延長または投資額の増加を検討してみましょう。

②20年積立シミュレーション

- リターン3%:3,283万円

- リターン4%:3,668万円

- リターン5%:4,110万円

10万円を20年間積立した場合、投資元本は「2,400万円」

複利効果により1,000万円を超えるリターンが期待されます。

10万円積立を20年間継続できる方であれば、老後の心配はないと言えるでしょう。

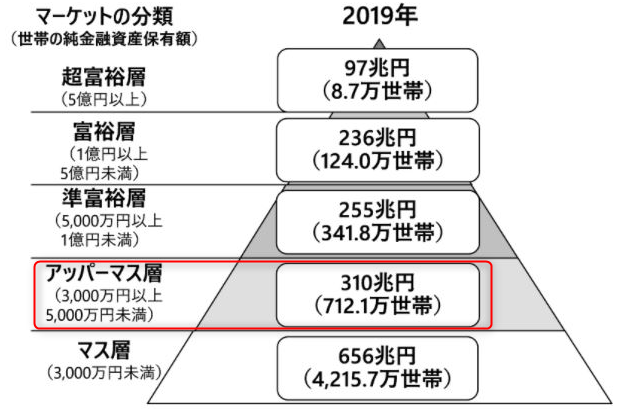

野村総合研究所より引用

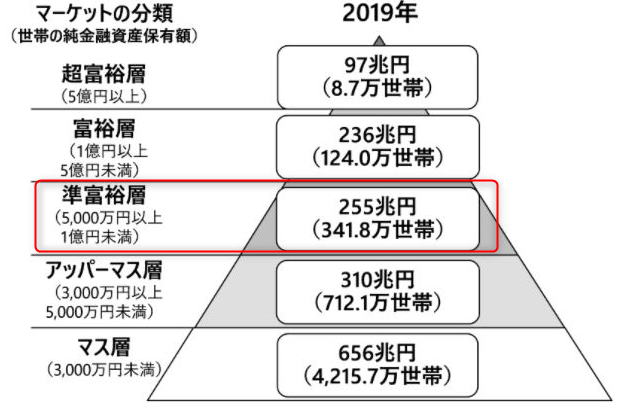

野村総合研究所より引用

③30年積立シミュレーション

- リターン3%:5,827万円

- リターン4%:6,940万円

- リターン5%:8,323万円

10万円を30年間積立した場合、投資元本は「3,600万円」

年利5%のリターンで運用することができれば、投資元本の2倍を目指すことができます。

3,600万円→8,323万円(リターン5%)

30年間と長期になると、複利の影響でリターン別に大きな違いあるため自身のリスク許容度に応じて株式と債券比率を見直しましょう。

このため、早期から10万円を積立することできれば老後資金の確保に不安はありません。

インデックス投資を行う際3つの注意点

毎月10万円の継続投資ができれば将来の資産確保は安泰と言えるでしょう。

但し、注意点もあるため以下で詳しく解説します。

①継続は想像以上に難しい

インデックス投資を長期に渡り継続することは簡単ではありません。

- 業績不振でボーナスがカット

- 病気やケガで入院費用が必要

- 子供の教育資金が必要になった

など、長い人生において資金の捻出が厳しい場合も少なくないでしょう。

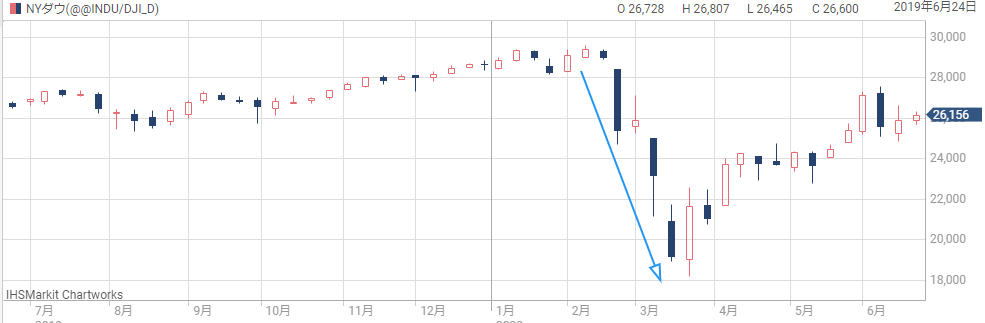

また、株式市場は定期的に大きな暴落が発生します。

大きな暴落を見て「まだまだ株式は下落するのでは・・・」と最悪なタイミングで売却をしてしまう方も少なくありません。

このため、始めることは簡単なインデックス投資であるも、継続するのは想像以上に難しい点は理解しておきましょう。

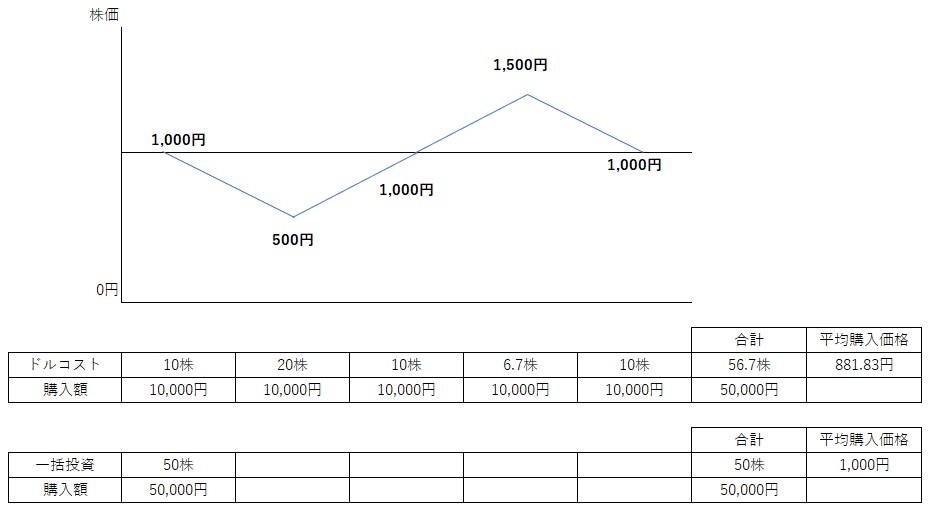

②ドルコスト平均法が理想

投資家の中には買付タイミングを計る投資家が存在します。

- 株価上昇:投資額を減少

- 株価下落:投資額を増加

結論、市場の未来は誰にも分からず意味がある行為とは言えません。

理想は「ドルコスト平均法」での定額購入が理想です。

相場によっては合計株数が増加し平均購入価格を抑えることができます。

積立を継続するためにも、買付タイミングを計らずドルコスト平均法で買付を実施しましょう。

(参考)「ドルコスト平均法は意味がない」と言われるデメリット5選

③手数料は要チェック

長期投資において手数料は極めて重要な要素です。

投資信託における手数料は以下3点

- 信託報酬

- 購入手数料

- 信託財産留保額

現在も投資信託においてはぼったくり投資信託が存在するため、商品の選定には注意が必要です。

当サイトでは高手数料商品として以下を非推奨としています。

- 「毎月分配型」投資信託

- ロボアドバイザー

- ファンドラップ

- テーマ型投資信託

- ファンドオブファンズ

将来の期待リターンに大きな影響を与えるため、以下記事も合わせてチェックしておきましょう。

インデックス投資を継続する3つの方法

インデックス投資を継続させる方法は以下の通りです。

①貯金と投資の比率をチェック

積立を継続するには「余裕資金」での投資が必要不可欠。

このため、無理のない投資を行うためにも、貯金と投資比率をルール化しておきましょう。

貯金と投資の比率の決め方は以下の通りです。

- 年齢

- 家庭環境

- 職業

相場急落時に狼狽売りをしないよう、自身の環境に合わせて投資比率を決定することが大切です。

貯金と投資のバランスについては以下記事で詳しく解説しています。

②ライフプランシミュレーションを実施

将来のライフプランを早期からチェックすることが大切言えます。

但し、「ライフプランシミュレーションの方法が分からない」という方も少なくないでしょう。

将来に向けたシミュレーションは、診断ツールを活用することで手軽に確認が可能です。

例:簡単家計診断「オカネコ」

オカネコは、簡単な質問に答えるだけであなたの家計状況を診断する無料ツール。

LINEとの連動が可能で、手軽に家計診断を行うことができます。

個人情報非公開かつ匿名で利用が可能。

質問内容から家計状況はもちろん、境遇の近いユーザーとの比較もできます。

診断終了後、ファイナルシャルプランナーより複数のコメントが届くため必要に応じて相談するのが良いでしょう。

(参考)オカネコ公式動画

他にもライフプランシミュレーションに対応したツールを解説しています。

https://long-term-investment.com/life-plan-app/

③固定費を削減して投資資金の確保

余裕資金で投資をするには、大きく分けて「収入を上げる」、「支出を抑える」の2種類。

その中でも、固定費削減による支出抑制は大きな効果があります。

固定費の削減の一例は以下の通りです。

- 格安スマホの活用

- 不要な保険の解約

- インターネット回線の変更

固定費削減は先送りにしてしまいがちですが、長期でみると大きな効果が期待できます。

以下、記事も参考にストレスのない生活レベルの下げ方をチェックしておきましょう。

インデックス投資に毎月10万円積立【まとめ】

本記事では、「インデックス投資」をテーマに毎月10万円積立投資をした場合の期待リターンを解説しました。

毎月10万円積立の期待リターンは以下の通り

※スマホの方はスライドできます

| 利回り /投資期間 |

5年 | 10年 | 20年 | 30年 |

| 元本 | 600万円 | 1,200万円 | 2,400万円 | 3,600万円 |

| 2% | 630万円 | 1,327万円 | 2,948万円 | 4,927万円 |

| 3% | 646万円 | 1,397万円 | 3,283万円 | 5,827万円 |

| 4% | 663万円 | 1,472万円 | 3,667万円 | 6,940万円 |

| 5% | 680万円 | 1,553万円 | 4,110万円 | 8,322万円 |

| 6% | 698万円 | 1,639万円 | 4,620万円 | 10,045万円 |

毎月10万円積立を継続することができれば、老後資金の確保は心配ありません。

20年以上の継続ができれば、複利の効果によりまとまったリターンが期待される

但し、長期に渡りインデックス投資を継続することは簡単ではありません。

このため、「余裕資金で行う」、「固定費の削減」なども忘れずに行うようにしましょう。

以上、毎月10万円投資シミュレーションまとめでした。

【関連記事】資産配分に最適なシミュレーションツールを解説しています。

【関連記事】インデックス投資の失敗事例を解説しています。

【関連記事】理想的なアセットアロケーションについて解説しています。