本記事では「月1万円の配当金」をテーマに必要投資額、具体的なポートフォリオを解説します。

配当金は不労所得であり、まとまった金額になると生活をサポートする力があります。

会社員の安定性は魅力であるも「倒産」、「転勤」など定年まで働くことを前提としたライフプランは危険です。

このため、収入の柱を複数持つために高配当株投資を行う方が増加しており、「まずは月1万円の配当金を目指そう」と考える方は少なくありません。

そこで、月1万円の配当金をテーマにいくら必要かシミュレーションを解説します。

月1万円(年12万円)の配当金は多くの方が実現可能なラインである

金額が少ないと感じる方がいる一方、月1万円は生活をサポートする力があると言える

高配当株投資における最初の目標として最適でありまずは月1万円を目指そう

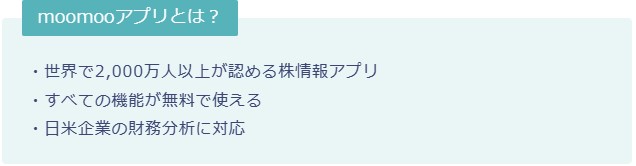

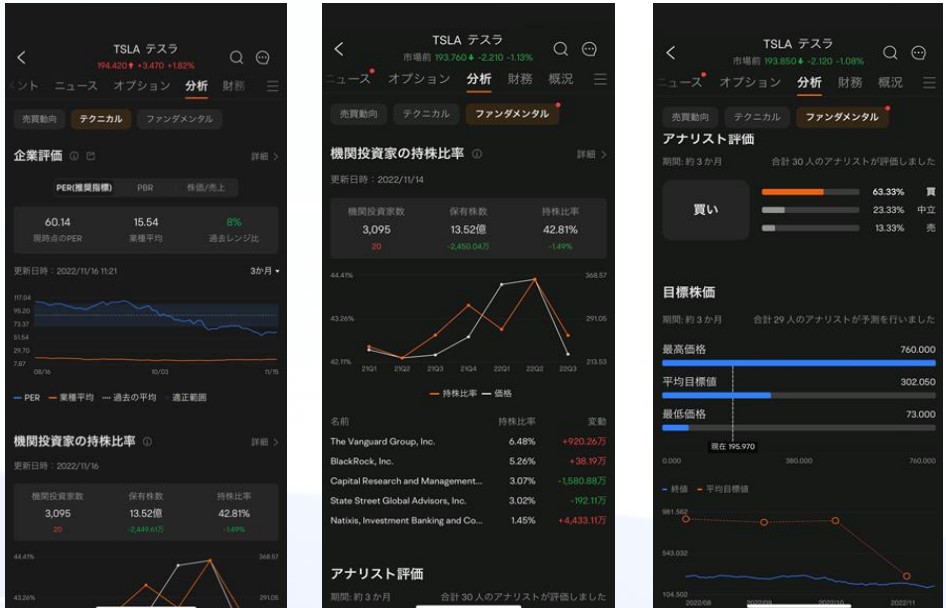

【当サイト推薦】moomoo証券アプリ

企業評価、アナリスト評価をアプリで確認

テクニカルデータやシグナルも無料で閲覧可能(新たな買い時を判断するの最適)

口座開設不要かつ無料で使える金融情報アプリのため、気軽に使用感をチェックしてみよう!

「月1万円」配当金の魅力とは?

まずは、月1万円の配当金における魅力を解説します。

- 携帯代、ネット回線代の支払い

- 家族で動物園へ行ける

- 自己投資にスポーツジムを契約

- 少し贅沢なランチに数回行く

- ご褒美にエステ・マッサージ

1年間で12万円もの配当金となるため、年1回家族旅行に利用するのもおすすめです。

また、受け取った配当金を再投資することで雪だるま式に資産を拡大させることができます。

このため、月1万円の配当金を早期から確保できれば、人生の幸福度を大きく上げることが出来ると言えるでしょう。

配当金に掛かる税金について

配当金シミュレーションを確認する上で、「税金」を考慮する必要があります。

このため、正しく税金額を理解しておきましょう。

日本株:20.315%

米国株:米国課税10%+20.315%

米国株の配当金には、別途10%の米国課税が必要です。

米国課税が10%差し引かれた後、残りの90%に20.315%が課税される

例:配当金を100とした場合

(100‐10%)×79.685=約71.7が手残り

このため、米国株は実質28.3%(100‐71.7)の税金が必要

米国課税分の10%は確定申告で還付を受けることが可能

但し、所得税からの還付のため所得が少ない場合は全額取り返すことはできない

このため、本シミュレーションは日本株20.315%、米国株28.3%の税金を考慮して試算をしています。

【検証】「月1万円」配当金いくら必要か?

月1万円の配当金に必要な投資額は以下の通りです。

※単位:万円

| 利回り | 税引き前 | 日本株 税引き後 (20.315%) |

米国株 税引き後 (28.3%) |

| 2.0% | 600 | 753 | 837 |

| 2.5% | 480 | 603 | 670 |

| 3.0% | 400 | 502 | 558 |

| 3.5% | 343 | 431 | 479 |

| 4.0% | 300 | 377 | 419 |

| 4.5% | 267 | 335 | 372 |

| 5.0% | 240 | 302 | 335 |

| 5.5% | 219 | 274 | 305 |

| 6.0% | 200 | 251 | 279 |

高配当株の場合、「3~5%」の銘柄へ投資をするのが一般的。

このため、300~400万円高配当株に投資をすることができれば、月1万円の配当金ポートフォリオは完成です。

毎月の収入により感じ方は人それぞれですが、節約ができる方であれば月1万円の配当金は現実的なラインと言えるのではないでしょうか。

- 利回り3%:最低400万円

- 利回り4%:最低300万円

- 利回り5%:最低240万円

「月1万円」配当金に向けての積立シミュレーション

新NISAを活用した月1万円配当金における積立シミュレーションは以下の通りです。

シミュレーションを元に、毎月の投資額と投資期間を設定してみよう

※以下シミュレーションは増配を加味せず

| 利回り | 3% 必要投資額 400万円 |

4% 必要投資額 300万円 |

5% 必要投資額 240万円 |

| 月1万円 | 33.3年 | 25年 | 20年 |

| 月2万円 | 16.6年 | 12.5年 | 10年 |

| 月3万円 | 11.1年 | 8.3年 | 6.6年 |

| 月4万円 | 8.3年 | 6.25年 | 5年 |

| 月5万円 | 6.6年 | 5年 | 4年 |

| 月10万円 | 3.3年 | 2.5年 | 2年 |

月1万円の積立では20年を超える期間が求められます。

このため、達成期間を短縮させたい方は上記表を参考に毎月の投資額を設定してみましょう。

- 月3万円:最低6.6年

- 月5万円:最低4年

- 月10万円:最低2年

投資額を上げたい方は、労働収入を上げると同時に生活水準の見直しから始めることが大切です。

【提案】月1万円配当金3つのポートフォリオ

月1万円の配当金を狙う場合、以下3つのポーフォリオを検討してみましょう。

①単元未満株の活用

まずは、1株から購入できる単元未満株を活用した、マイポートフォリオを検討してみましょう。

- セクター分散が可能

- 不祥事株を排除できる

- 株主優待が貰える

景気敏感株への投資比率を抑えたい方にもおすすめです。

また、100株を到達することで日本株の魅力である「株主優待」を受け取ることができるのも強みと言えます。

一方、1株平均2,000円の銘柄50社に毎月投資をした場合「月10万円」の投資額が必要です。

このため、比較的まとまった投資額が必要な投資方法と言えるでしょう。

②債券ETFの活用

債券投資の特徴は「ミドルリスク・ミドルリターン」である点です。

このため、リスク許容度が低い方におすすめの投資法と言えます。

但し、国内債券は超低金利の現在投資先としての魅力がありません。

このため、米国債券ETF「AGG、BND」の活用も検討してみましょう。

AGG、BNDは10,000以上の米国債券に分散投資ができるETF

このため、特定の債券がデフォルトしてもリスクを抑えることが可能

| 格付 | AGG | BND |

| AAA | 2.99% | 3.70% |

| AA | 71.37% | 70.10% |

| A | 12.01% | 12.70% |

| BBB | 12.96% | 13.50% |

どちらも、信用力が高い「AA」債券に7割以上投資されています。

| ティッカー | AGG | BND |

| 運用会社 | ブラックロック | バンガード |

| 設定日 | 2003年9月22日 | 2007年4月3日 |

| 組入銘柄数 | 10,713銘柄 | 10,110銘柄 |

| 配当利回り | 3.17% | 3.09% |

| 経費率 | 0.03% | 0.03% |

| 配当スケジュール | 毎月 | 毎月 |

| 最新株価 | こちらをクリック | こちらをクリック |

毎月配当金が受け取れる点も債券ETFの魅力と言えるでしょう。

③高配当ETFの活用

配当金の「減配」、「無配」のリスクを抑えたい方は高配当ETFがおすすめです。

- VYM

- HDV

- SPYD

などが高配当ETFの御三家と言われています。

また、日本株の大手優良企業50社に分散投資ができるETFも存在。

仮に、特定の銘柄が「無配」になっても自動で組み換えが行われるため、安定した配当金を受け取ることが可能です。

「月1万円の配当金を目指す」大切な5つのポイント

月1万円の配当金を目指す場合のポイントを解説します。

- 非課税制度をフル活用

- セクター分散を意識

- 高配当株の買い時を理解する

- 配当利回りだけを見ない

- 投資企業のスクリーニングを行う

ポイント①非課税制度をフル活用

改めて、日本株、米国株に掛かる税金を解説します。

日本株:20.315%

米国株:米国課税10%+20.315%

月1万円の配当金を目指す場合、税金の有無は期間を大きく変える重要なポイントです。

このため、新NISAを積極的に活用しましょう。

ポイント②セクター分散を意識

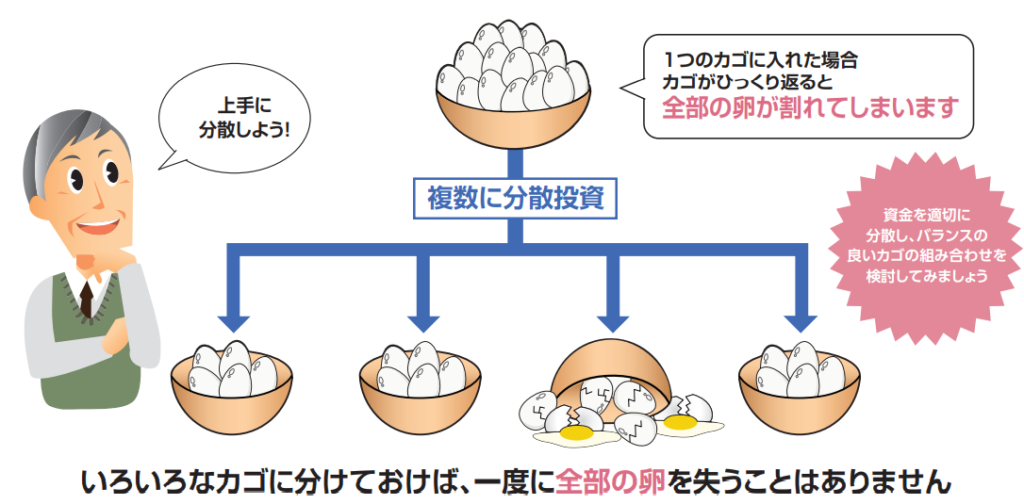

「卵は1つのカゴに盛るな」という格言があるように、セクター分散を行うことが大切です。

金融庁「金融ガイド」より引用

金融庁「金融ガイド」より引用

特定銘柄への集中投資は、大きく利益を上げることができる反面守りに弱いリスクが存在。

また、「減配」、「無配」により得られる配当利回りを大きく落とす可能性があります。

- 投資信託やETFなど分散された商品を買う

- 複数の銘柄を保有してリスクを抑える

- 単元未満株取引を活用する

など、特定の銘柄への集中投資は注意するようにしましょう。

(参考)【重要】理想的なアセットアロケーションとは?6つポイントで解説

ポイント③高配当株の買い時を理解する

高配当株投資は買い時を理解する必要があり初心者向きではありません。

年間の配当額同じでも、株価が下がれば配当利回りはアップ。

- 年間配当額100円÷株価5,000円×100=2%

- 年間配当額100円÷株価2,500円×100=4%

日頃配当利回りとして魅力がない銘柄も、大きな暴落により「魅力的な配当利回りになっていた」という場合があります。

このため、一時的な株価下落で配当利回りが上昇した銘柄を逆張りするスキルが必要です。

以下記事を参考に正しく高配当株の買い時を理解しておきましょう。

ポイント④配当利回りだけを見ない

高い配当利回りを提供している企業は、増配だけが理由ではありません。

1株当たりの年間配当額が同額でも、株価が下がれば配当利回りは上がる

株価が下がっているということは

- 企業の不祥事

- 業績の悪化

- 将来の業績向上が期待できない

などが考えられます。

つまり、「長期的に安定した配当金を出すのは難しいのでは?」と考えることが大切です。

仮に減配となれば、配当利回り下落⇒株価下落に直結。

逆張りスキルは必要であるも、高い配当利回りだけを求めた投資はおすすめできません。

ポイント⑤投資企業のスクリーニングを実施

高配当株を購入する前に、スクリーニングを行い長期的な業績確認を行いましょう。

(参考)ファンダメンタル分析に活用される指標

| PER(株価収益率) | 15倍以下なら割安 |

|---|---|

| PBR(株価純資産倍率) | 1倍以下なら割安 |

| ROE(株主資本利益率) | 10%以上が目安 |

代表的指標もちろん、長期チャートの推移、競合企業との差別化ポイントなど確認が必要です。

配当利回りだけでなく企業の成長性を判断して投資を検討してみましょう。

以下記事で無料で使えるスクリーニングツールを紹介しています。

月1万の配当金を目指す投資家におすすめのアプリ

月1万円の配当金を目指すにあたり、投資をサポートしてくれるアプリを利用しましょう。

- moomoo

- マネーフォワードME

- 配当管理アプリ

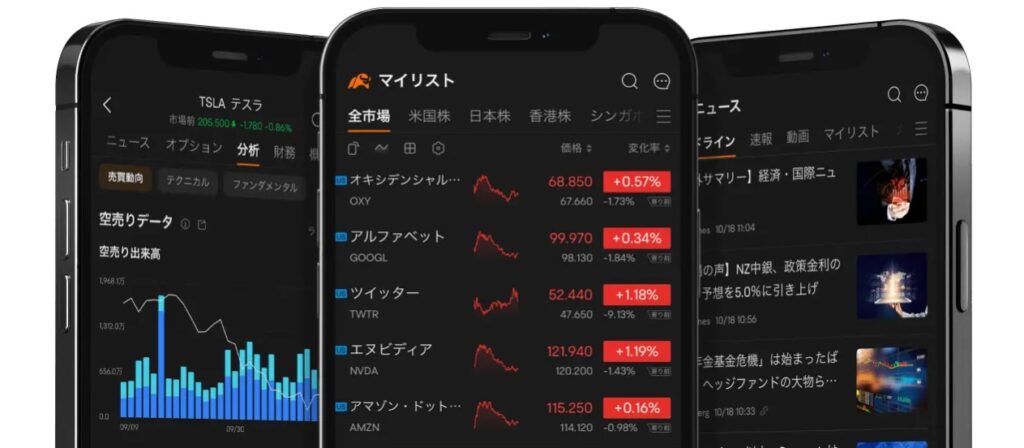

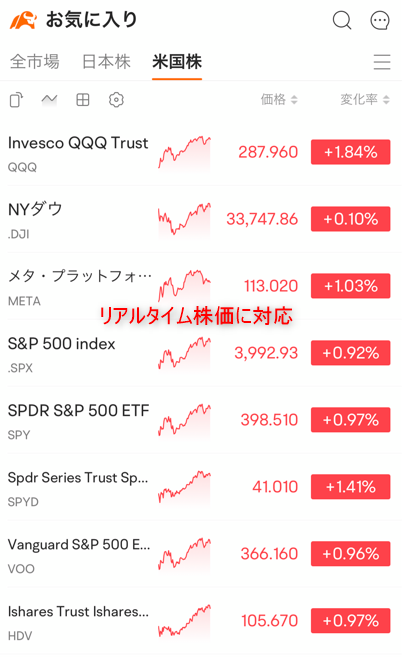

①moomoo

気になる高配当株が見つかったら財務分析を行う必要があります。

但し、財務分析と言っても「どのように行ったら良いのか?」と悩みを持つ方も少なくないでしょう。

そこでおすすめなのが、2022年10月27日誕生した新しい次世代型金融情報アプリ「moomoo」の活用。

日本での知名度は高くありませんが、世界では2,000万人以上のユーザーがmoomooのアプリを利用しています。

- 日本株、米国株のスクリーニング

- 日本株、米国株の財務分析

- シミュレーション取引が可能

moomooに銘柄登録することで、米国株のリアルタイム株価を手軽に確認。

企業分析に強く、気になる日本企業、米国企業の財務分析が可能です。

その他、「銘柄スクリーニング」、「ヒートマップ」など株のトータル管理に対応。

完全無料のツールのため気軽に利用してみましょう。

➤「moomoo」を無料でダウンロードする

※IDを取得すればすぐに利用できます

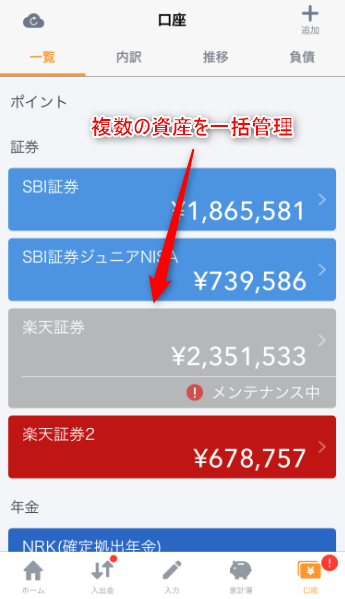

②マネーフォワード ME

「マネーフォワードME」は、利用者1,400万人超えの家計簿アプリです。

- 収入と支出の見える化

- 複数の銀行や証券会社の口座の一元化

- 無料で利用可能

証券口座を連携すれば、入金された配当金をアプリを通して確認することができます。

また、複数の証券口座を一括管理することで最新の資産状況を手軽に確認可能。

多くの投資家に利用されているアプリのため、しっかりと抑えておきましょう。

また、2023年2月27日マネーフォワードMEは、新たにアドバンスコース新設を発表。

保有資産の配当利回り別内訳機能、配当予測機能が追加されています。

気になる方は、プラン変更を検討するのもおすすめです。

【マネーフォワードME情報まとめ】

③配当管理

「配当管理」は、保有株の配当額を一元管理できるアプリです。

- 年間配当金額の確認

- 月別配当金額の確認

- 資産のポートフォリオ管理

高配当株を購入したら、「配当管理」アプリに保有株を入力して自身の配当額をチェックしてみましょう。

少しずつ配当額が増えているのを見るとモチベーションアップに繋がります。

月1万円の配当金を貰うにはいくら必要か?【まとめ】

本記事では「月1万円の配当金」をテーマに必要投資額、具体的なポートフォリオを解説しました。

改めて、必要投資額をチェックしてみましょう。

※単位:万円

| 利回り | 税引き前 | 日本株 税引き後 (20.315%) |

米国株 税引き後 (28.3%) |

| 2.0% | 600 | 753 | 837 |

| 2.5% | 480 | 603 | 670 |

| 3.0% | 400 | 502 | 558 |

| 3.5% | 343 | 431 | 479 |

| 4.0% | 300 | 377 | 419 |

| 4.5% | 267 | 335 | 372 |

| 5.0% | 240 | 302 | 335 |

| 5.5% | 219 | 274 | 305 |

| 6.0% | 200 | 251 | 279 |

300~400万円高配当株に投資をすることができれば、月1万円の配当金ポートフォリオは完成。

- 月3万円:最低6.6年

- 月5万円:最低4年

- 月10万円:最低2年

月5万円投資資金を用意できる方であれば、4年を目安に月1万の配当金ポートフォリオを作ることができます。

高配当ETF、単元未満株を活用して少しずつ高配当株を購入してみましょう。

一方、配当利回りだけを見た投資をするのではなく、財務分析・セクター分散を意識することも大切です。

以上、「月1万の配当金いくら必要か?」まとめでした。

【関連記事】配当金管理に最適なアプリを解説しています。

【関連記事】個別株の練習に最適なシミュレーションアプリを解説しています。

【関連記事】株式投資を独学で勉強する方法を解説しています。